商汤靠什么支撑千亿估值?

2020年-2021上半年,商汤分别营收34.46亿元和16.52亿元,同比分别增长13.8%和91.8%。媒体报道称,目前商汤估值120亿美金,IPO至少融资20亿美金,总估值将破千亿元。

人工智能领域最大IPO要来了。

8月27日,商汤科技向港交所递交招股书。至此,“AI四小龙”终于在IPO路上集齐了。

商汤科技与旷视科技、依图科技、云从科技被市场并称为“AI四小龙”。

此前,旷视、依图、和云从的科创板上市已经有了不同进展:旷视于近期回复了上交所第二轮问询;依图的科创板IPO折戟,并被曝考虑香港IPO;云从科创板上市首发已获通过。

商汤虽然最晚公开上市动作,但在营收规模、研发实力、估值等方面都是四家公司里绝对的领头羊。

2018-2020年,商汤实现总营收83.26亿元,是旷视的2.38倍,云从的4倍多;依图只披露了截至2020年上半年营收,粗略估计其过去三年的营收也不足商汤的1/4。

商汤也拥有绝对领先的研发实力。到今年6月,商汤的研发团队达3593人;他们拥有8123项知识产权组合,包括中国的4,169项专利资产及海外的3,954项专利资产。

沙利文的报告认为,截至今年6月30日,商汤是亚洲人工智能行业发明专利组合最庞大的公司之一。

当然这也是有代价的,这些年商汤投入了巨大的研发成本。2018-2020年,其研发投入超过52亿元;仅今年上半年就达17.7亿元,是四小龙中研发投入最大手笔的一家。

投入与日剧增,亏损也越滚越大。2018至今年上半年,三年半时间商汤累计亏损242.72亿元,亏损规模位居四小龙第一。2018-2020三年,旷视累计亏损127.7亿元,云从亏超26亿元,依图至2020上半年的两年半内亏61亿元。不过,这些亏损额中均包含了优先股的公允价值亏损。

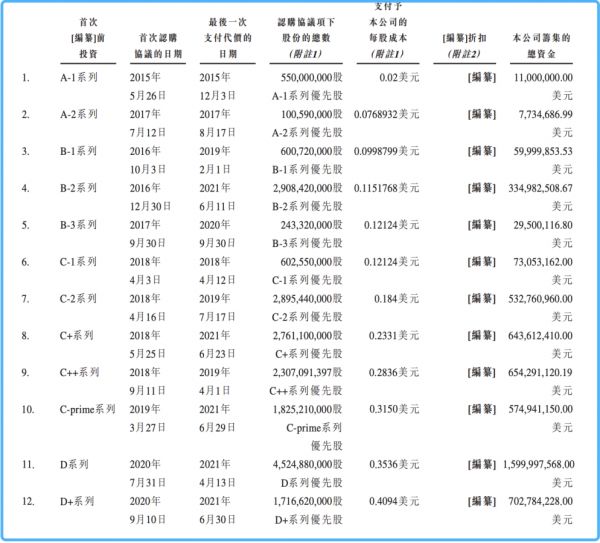

商汤要支撑巨大的投入,其中一个重要资金来源是不断融资。从2014年成立至今,商汤共共完成12轮融资,总额为52亿美元(约合人民币336.58亿元),融资次数和金额在“AI四小龙”中最多。

媒体报道称,目前商汤估值120亿美金,IPO至少融资20亿美金,总估值将破千亿元。

2018-2020三年总营收不足百亿元的商汤靠什么支撑千亿估值?

势在必行的IPO

现在提交IPO申请,对于商汤意味着什么?

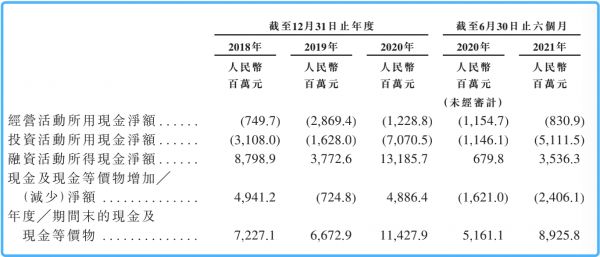

先来看看商汤现在的经营和资金状况。

经调整后,2018-2020年,商汤的亏损净额分别为2.21亿元、10.37亿元、8.78亿元。今年上半年,商汤净亏损7.26亿元,几乎赶上了去年全年的水平。2021年商汤几无可能实现盈利。

在招股书的风险因素中,商汤提到——“我们可能无法达致或在往后于未来维持盈利能力”。

净负债也令商汤面临流动性风险。截至今年6月30日,商汤的净负债为229.61亿元。

而截至2021年6月30日,商汤的现金及现金等价物仅为89.26亿元。下步商汤要保持竞争优势和快速发展,仍然需要大量外部融资。

过去几年,商汤主要依靠股权融资、债券融资和经营活动满足现金流需要。至今尚未实现盈利的商汤仍需要股权融资获得发展资金。

毕竟,仅其研发一项就需要耗费大量资金。从过去几年看,商汤研发费用在营收中的占比逐年增大,从2018的45.9%,增加至2019年的63.3%,2020年提升至71.3%;到今年上半年,已经达到107.3%。

商汤在研发上的大量投入仍然停不下来。此次IPO,商汤计划将筹资的约60.0%用于增强研发能力。

而在一级市场,商汤要进行股权融资难度已经非常大了。此前,商汤已经在一级市场完成12轮融资,总额达52亿美元。

商汤融资历程,图片来源:招股书

早在2020年,商汤不断传出寻求新一轮融资的消息,但迟迟未取得实质进展。

从招股书披露的融资历程看,商汤在2016年-2019年上半年,基本保持了每隔几个月融资一轮的节奏。但2019年3月—2020年7月,商汤花了近一年半时间才敲定D系列融资的认购,融资节奏明显比前几年慢了。

据PE投资人反馈,一级市场对AI的投资热情在消退,而AI独角兽前期经历多轮融资,投资人退出需求日渐强烈。

一级市场对于AI独角兽的态度早已从最初的热捧逐渐变得理性,如今他们更加看中商业化落地的成果。

努力推进营收增长是AI四小龙这几年的共同状态。

据《晚点 LatePost》报道,2020年,商汤科技CEO徐立为公司设立了两大 OKR 目标,其中之一就是持续的业绩增长。

商汤联合创始人徐冰也曾提到,“我们从建立第一天就特别重视商业的能力,任何一家科技企业,不论你做什么,最终体现的还是一个商业的能力,低维度讲,就是现金流的管理能力,你是不是可以很好的去平衡收入与成本。”

但从AI四小龙的财务表现看,商业化依然不容易。他们普遍呈现技术变现慢、毛利率低、客户回款慢等特点,这些特点也在不断稀释AI独角兽的光环。

以商汤为例,2019、2020和2021上半年,其研发费用分别为19.16亿元、24.54亿元和17.72亿元,同比增长125%、28%和45%;同期,营收增速分别只有:63%、13.8%和91.8%。

硅谷著名创投机构 a16z 曾提到,软件服务行业的毛利率在60%-80%以上,而全球大部分AI公司的毛利率通常在50%-60%的水平。

报告期内,商汤的毛利率从2018年的56.5%增至2019年的56.8%,并进一步提升至2020年的70.6%,在2021年上半年达到73.0%。

商汤已是AI四小龙中毛利率表现是最好的一家。但作为“人工智能软件公司”,商汤的毛利率在软件服务行业仍然相对偏低。

不过,随着商汤AI模型的量产,通过软件平台将AI模型与应用在多种场景下部署和复用,并在销售粗略上优先推广软件产品,其毛利率也在逐年提升。

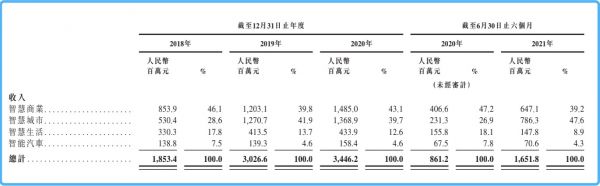

商汤的营收主要来自智慧商业、智慧城市、智慧生活和智能汽车。目前,前两者几乎贡献了商汤85%以上的营收。

商汤四大收入来源,图片来源:招股书

实际上,AI四小龙的客户大都集中在ToG和ToB和方向,这类客户通常回款周期长,甚至存在违约风险。

2018-2021年上半年,商汤的应收账款分别达到13.32亿元、26.15亿元,37.48亿元和39.26亿元,在营收中的占比分别高达71%、86%、108.7%和113.9%。截至今年上半年,商汤超过1年的应收账款余额接近13亿元。

除了自身发展需要,已经完成12轮融资的商汤日益面临投资人的退出压力。

《财经》杂志去年11月的一篇报道称,彼时一些老股东开始私下折价出售商汤的股份,“给出的估值是90亿美元”。

商汤的一些机构股东财务状况并不乐观。比如软银,目前它在商汤持股14.88%,但今年Q1,软银集团净收入同比大降61%;利润同比下滑90%。

软银在中国的投资组合中,滴滴虽然已经IPO,但因为监管整顿前途未卜,当前市值不足400亿美元;贝壳、满帮、掌门教育市值已经分别较IPO时大幅缩水。

财务压力加上监管政策带来的不确定性,软银自然会加大对被投公司的变现诉求。

苏宁易购曾在2018年向商汤科技投资5000万美金,但它今年饱受资金危机之困,创始人张近东已经无奈离场。

对于AI四小龙来说,今天都已经到了IPO的关键节点,甚至成败在此一役。

比如依图科技,今年6月,依图科技科创板上市终止,融资渠道受阻,资金压力倍增,被曝大幅裁员。

为缓解资金压力,依图断臂求生,出售了旗下医疗业务。IPO进展缓慢的云从此前也曝出过降薪传闻。

互联网的“唯快不破”不适用了

唯快不破,大鱼吃小鱼,以亏损换规模,以融资优势碾压对手最终形成垄断地位,这些都是互联网创业投资领域屡试不爽的打法。

从京东到拼多多,从美团到滴滴,从满帮到叮咚买菜,这些跑出来的玩家无一不是这套打法的成功注脚。

以美团为例,其在成立后的第8年(即2018年)已经是生活服务领域的头牌,到2018年Q1,美团在餐饮外卖市场的份额达到59.1%,遥遥领先。

营收方面,2015 —2018年,美团营收分别为 40 亿元、130 亿元、339 亿元和652.3亿元,同比分别增长 223.2%、161.2%,92.3%。

当创业风口从商业模式创新转向技术创新,很多人仍在沿用原来的逻辑。

最近几年,人工智能正在以迅雷不及掩耳之势席卷全球。它不是一个单纯的风口,它被人们视为与蒸汽机、电力、计算机同等量级的新事物,它的出现意味着第四次工业革命的序幕拉开,人类即将进入新的时代。

面对这样的时代机遇,近几年大量资本和创业者涌入AI领域,疯狂的融资故事再次上演。但事实证明,互联网那套“唯快不破”的逻辑失灵了。

AI四小龙从千军万马中“拼杀”的过程中,也都经历了多轮融资,吸金数额巨大:商汤成立7年引入12轮共52亿美金融资;旷视在7年里共融资9轮,吸金74.6亿元;云从6年融资近30亿元;依图10轮共融资不低于30亿元。

但是,经过了6-10年的发展,AI四小龙今天却远未在市场上形成绝对领先的地位。

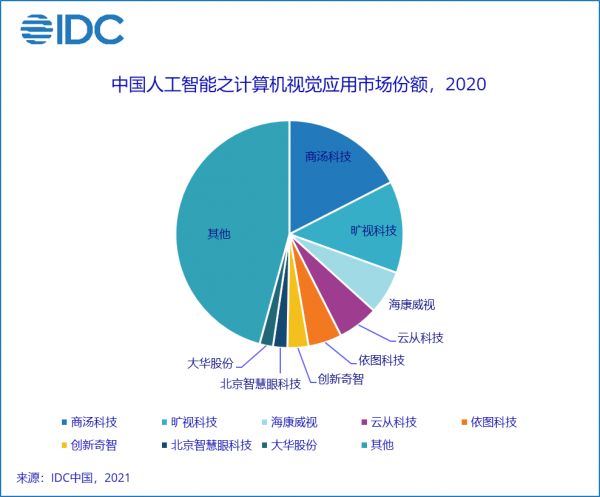

今年6月,IDC发布的《中国人工智能软件及应用市场研究报告2020》显示,去年中国人工智能软件市场规模接近231亿元,其中,计算机视觉的市场规模达16.6亿美元(约合114亿元人民币)。其中,商汤位居第一,但AI四小龙的市场份额合计占比不足50%。

在成长速度上,ToB 的AI公司相比消费互联网公司要慢得多。

从公开的可比数据看,2019-2020年,商汤的营收同比增速分别为63%、13.8%;同期旷视的数据为47%和10%。云从甚至在2020年出现营收同比负增长。

图注:依图2020年营收仅包含1-6月份数据

今年5月,北极光创投的合伙人黄河接受《甲子光年》访谈时提到,在工业和技术领域,to B的特性先天就快不起来;从技术产品成熟过程看,也要遵循客观规律,要经过多次迭代才可能稳定成熟。这一切都需要时间,这个自然规律不是靠砸钱就能大幅加速发生改变的。

千亿估值靠什么?

根据沙利文的报告,以2020年收入计,商汤是亚洲最大的人工智能软件公司,同时也是中国最大的计算机视觉软件公司。

再具体一点,以2020年软件相关收入计,商汤在中国是面向企业应用领域和城市管理应用领域最大的计算机视觉软件公司,面向消费者应用领域的第二大计算机视觉软件公司。商汤自称,他们在自动驾驶技术以及与中国及全球汽车公司合作方面与同行相比具有领先能力。

商汤的创始团队来自香港中文大学多媒体实验室,核心成员汤晓鸥、徐立、王晓刚、徐冰等都是AI领域的科学家。截至今年6月30日,商汤科技有40位教授引领其研发工作,超过5000名员工,其中约2/3为科学家及工程师,平均年龄31岁。

商汤几乎是含着金钥匙诞生的,它也受到资本市场的疯狂追捧。在成立第三年(2017年),商汤估值30亿美金;2018年估值超45亿美金。至今它持续保持全球总融资额最大、估值最高的人工智能独角兽地位。

在2019年初,商汤联合创始人徐冰就透露,按照当年的营收规模,包括对未来对营收的预测,他们很快能做到上百亿美元的估值。

2020年7月时,有PE投资人透露,当时商汤正在以100亿美元的投前估值寻求私募融资。

而最新的报道称,商汤目前估值已达120亿美元,在港上市将至少集资20亿美元,照此粗略计算,商汤的估值将破千亿元。

如果按照商汤2020年营收34.46亿元计,千亿商汤对应的P/S值在30倍左右。

在A股,海康威视(002415)和大华股份(002236)是商汤在AI计算机视觉应用领域的同行。

按照2020年营收和当前市值,海康威视、大华股份分别对应P/S值7倍和2.5倍。

商汤在AI尤其是智能汽车领域也与百度有相似之处。

在港股,百度作为“AI第一股”,目前市值只有4294亿港元(约合551亿美元),刨除百度260亿美元的现金、现金等价物和短期投资,百度各类资产的估值只有约300亿美元。

而百度2020年的营收规模为1071亿元,其中,AI创新业务(包括智能云、小度音箱、阿波罗等)营收124亿元;去年全年,百度实现净利润(非美国通用会计准则)220亿元。

2020年,商汤34.46亿元的营收规模还不及百度AI创新业务营收的30%,更不及百度全年1071亿元营收的零头。

但如今商汤100多亿美元的估值已经约等于1/5甚至1/3个百度。商汤被高估了,还是百度被低估了?

北极光创投的合伙人黄河曾发出提醒——要警惕工业和技术投资的互联网化。他认为,高估值就要对应高成长,忽视发展规律和这个领域估值的基本准则,不仅投资无法获利,还可能助推行业泡沫,甚至造成恶性循环。

毫无疑问的是,人工智能作为未来各行各业的基础设施,发展前景可期。

沙利文的报告认为,人工智能软件将是未来十年增长最快的商业领域之一。2025年,全球人工智能软件的市场规模将达到1218亿美元,自2020年起其复合年增长率为31.9%。

本文来自微信公众号“好看商业”(ID:IGreatBI),作者:周一围,编辑:安心,36氪经授权发布。

相关推荐

商汤靠什么支撑千亿估值?

商汤科技能撑住近千亿估值吗?

商汤科技上市计划成迷,业绩增长能否支撑百亿美元估值

焦点分析 | TikTok遇阻,字节跳动的估值想象力靠什么支撑?

柔宇递交招股书,千亿估值靠何支撑?

商汤之贵

商汤科技考虑在最近一轮融资后上市 估值100亿美元

商汤科技的“无节制”融资与IPO焦虑症

商汤科技IPO前的“至暗时刻”

PE投资人:我为什么不投商汤科技

网址: 商汤靠什么支撑千亿估值? http://www.xishuta.com/newsview49649.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519