“首家国产光刻机企业”即将上市?这怕是误会大了

本文来自微信公众号:格隆汇新股(ID:ipopress), 作者:哲俊,原文标题:《“首家国产光刻机企业”即将上市,大客户“水”却很深?》,题图来自:视觉中国

A股科创板近期因注册制改革成为投资市场焦点。注册制是成熟的资本市场运行的核心制度。注册制将带来市场化定价,一二级市场价差消失;带来上市公司的井喷,资金被迅速分化。参考香港的经验,未来股票将进入两极分化。

这就意味着,赚钱的只有好票,差票将面临着流动性枯竭。打新躺着赚钱的时代正在过去,擦亮眼睛仔细分析,才是硬道理。

近日,芯碁微装科创板过会。公司也被称为“首家国产光刻机企业”。光是这一点,就赚足了资本市场的眼球。刻蚀机中微公司上市带来的热闹,仍历历在目。而光刻机是比刻蚀机更加关键的半导体制造设备,芯碁微装是不是稳赢了?

此“光刻机”非彼“光刻机”

回顾过去,公司的增长性不俗。2017~2019年,公司同期营收分别实现2,218.04万、8,729.53万、20,226.12万元,年复合增长率201.98%;扣非归母净利润分别实现-771.35万、1,727.38万、4,627.00万元。

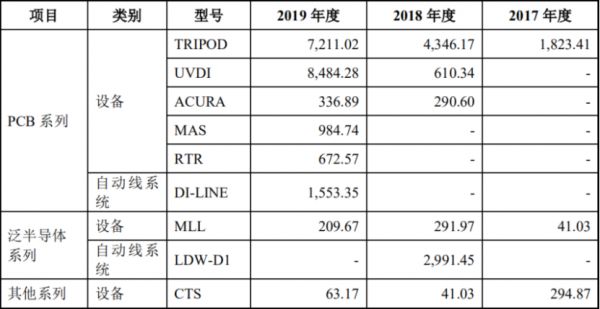

公司拥有三大“核心技术产品”,包括PCB(印制电路板)直接成像设备及自动线系统、泛半导体直写光刻设备、其他激光直接成像设备。“光刻设备”的确是属于核心产品。

但按收入拆解公司的业务结构,PCB(印制电路板)直接成像设备及自动线系统,是最主要的“核心技术产品”2019年带来1.924亿元的销售额,占三大产品销售额的98.6%。而泛半导体直写光刻设备及自动线系统、其他激光直接成像设备,销售额分别为209.67万、63.17万元。

眼尖的投资者应该发现,ASML的光刻机过10亿人民币一台。而芯碁微装,一年才卖出63万元。中间的差距,难道是技术上的差别?

事实上,这是一些媒体指鹿为马产生的误会,这两种根本不是同一种光刻机。芯碁微装的“ACURA280激光直接成像设备” 被称为“泛”半导体直写光刻设备,用于PCB的基板光刻,技术原理、技术难度、要求的精度,与目前资本市场热议的“光刻机”,完全是两回事。

市场焦点的“光刻机”,一般指的第四代光刻机(深紫外光DUV光刻机)和第五代光刻机(极紫外光EUV)光刻机。工艺的技术难度,是在于使用光源的高精度。第四代光刻机光源是 ArF,波长为 193nm,对应的分辨率是90nm;而第五代使用的是波长 13.5nm 的极紫外光(EUV),波长是DUV的1/10不到。纳米及光源极难保持工艺的一致性。

目前EUV全球市场由ASML一家垄断。国产最顶尖的技术,是来自上海微电子, 其产品最高水平是达到 90nm 制程,与ASML仍存在较大差距。

由于美国的长臂管辖,包括中芯国际在内的中国大陆晶圆厂,无法获得ASML公司生产的光刻机。市场担心7nm以下高端芯片研发进度低于预期。而华为由于美国禁令,面临 7nm以下芯片供应链断裂,高端手机Mate系列无法保证供货。这才是市场高度关注光刻机的根本原因。

而芯碁微装使用的是较为成熟的激光技术,二者的技术难度完全不一致。芯碁微装是用在价值较低的PCB上,光刻机使用在高端的逻辑芯片上,使用的场景也完全不同。因此,芯碁微装最多被归类为高端设备制造,不可能获得资本市场对真正光刻机的估值。

大客户“水”很深?

公司业务集中在少数的几个客户上。2017年度~2019年度,公司来源于前五大客户的营业收入占公司营业收入的比例分别为76.16%、59.14%、55.89%,虽然占比逐年降低,但客户集中度仍然较高。

这本身在半导体产业链上,是比较常见的。但仔细看大客户交易,当中有一些不寻常的气息。

细看UVDI系列产品。2019年PCB系列销售收入的爆发式增长离不开UVDI系列产品的贡献。2018年至2019年,PCB系列中UVDI系列产品的销售收入分别为610.34万元、8,484.28万元,而其他产品表现较为平稳。

而UVDI设备销售的增长,主要来自罗奇泰克这一家公司。

据壹财信消息,芯碁微装2018年才推出UVDI系列设备且在当年也仅售出2台,在这种情况下,2019年罗奇泰克以7,231.94万元“豪横”采购38台UVDI系列设备,占当年营业收入的比例为35.76%。罗奇泰克也一跃成为芯碁微装的第一大客户。

根据公司首轮问询的回复,2019年购买了同款UVDI系列产品的客户中,红板(江西)有限公司发货到验收共5个月,而罗奇泰克的订单9月、10月发货,11月、12月就验收,发货到验收共2个月。光速验证,意味着公司可光速确认收入。

此外,罗奇泰克的偿债能力令人生疑。根据芯碁微装与罗奇泰克的合同约定,签署《验收报告》后,余款6个月付清。截至2019年12月31日已回款3,347.20万元,而余款至2020年6月30日前仅回款1,057.87万元。而且根据问询回复,罗奇泰克显然未按照合同如期付款。有消息显示,罗奇泰克或受疫情影响未能如期投产,芯碁微装对其产生的应收账款或存在风险。

消息还显示,其实芯碁微装对之前的大客户就存在账款收不回来的情形。2019年12月31日和2020年6月30日,芯碁微装对2017年的第一大客户广州市俊耀电子有限公司、乐昌市俊耀电子科技有限公司进行了全额计提坏账准备,账面余额合计229.58万元。

招股书数据证实,公司存货周转率分别为0.4、0.61、1,逐年上升;可是应收账款周转率分别为3.24次、3.09次、2.65次,呈逐年下降趋势,同行可比公司均值分别为4.23次、4.37次、4.13次和1.32次。公司的设备卖得越来越快,但钱款越来越难以收回。

大举投资,经营状况跑输净利润增长

招股书显示,芯碁微装曾向程卓拆借资金达3年之久。2016年6月~8月,实际控制人程卓向芯碁微装拆借资金179万元,2018年开始陆续归还,截至2019年8月,上述本金及利息才全部归还完毕。可见该公司的内控存在问题。

事实上,查看公司招股书可以发现,公司利润表尽管可圈可点,现金流量表却不那么好看。

2017年度~2019年度,公司经营活动现金流分别为-3,717.21万、182.14万、-1,587.63万元,远不及公司同期净利润复合增幅。

投资活动现金流上的数据也存疑。2017~2019年公司投资活动现金流净额分别为-33.91万元、-2,105.40万、-9,168.60万元,然而花在PPE上的现金占流出现金的比例却分别为12.7%、17.98%、4.54%,而其余部分都是“投资支付的现金”。

事实上,公司2019年“收回投资收到的现金”同比增长了380.62%至6230.46万元,“取得投资收益收到的现金”同比增长405.31%至30.46万元。而2019年,公司又花了1.47亿元在投资上。

在这里说一句,公司流动资产是非流动资产的9.38倍。在总资产中,交易性金融资产占比21.38%、货币资金占比14.64%,存货占比27.89%;而固定资产仅占3.54%。

设备上产和销售属于重资产行业,从这个角度上看,芯碁微装这家企业不仅经营活动在烧钱,而且资本支出还少得可怜。

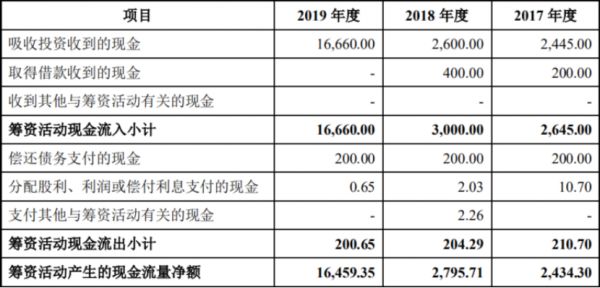

不过筹资活动流入的现金,填补了经营、投资两个方面的窟窿。

在筹资活动方面,公司唯一的收入是“吸收投资收到的现金”,录得1.67亿元;而支出方面主要是偿还额200万元的债务,以及6525元的分红。所以筹资活动产生的现金达到1.65亿元,公司当期现金及等价物增加5705万元。

小结

1. 有消息称芯碁微装是国内“首家光刻机公司”,但公司主营的PCB光刻机与ASML光刻机不在同一赛道;

2. UVDI系列产品的销量增长,主要依赖客户罗奇泰克的“光速验收”,而这名客户的偿还能力存疑,芯碁微装存在坏账风险;

3. 经营收入增速低于净利润增速,资产中有大量现金、交易性金融资产,作为重资产行业,固定资产却少得可怜。

本文来自微信公众号:格隆汇新股(ID:ipopress), 作者:哲俊

相关推荐

“首家国产光刻机企业”即将上市?这怕是误会大了

光刻机大败局

特斯拉国产Model Y即将上市,蔚来将遭遇最强威胁?

最前线 | 小米也要做电子烟?这可能是个误会

光刻机巨人ASML是如何炼成的

光刻机霸主阿斯麦封神之路

四十年大戏:光刻机资本局

从德国蔡司和光刻机的故事聊聊大历史的变迁

大水,大鱼,大基金

光刻机之战

网址: “首家国产光刻机企业”即将上市?这怕是误会大了 http://www.xishuta.com/newsview34154.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519