恒瑞医药暴跌35%,还有救吗?

过去很多年,恒瑞医药都是A股的“医药一哥”,上市21年一度创造过160倍的辉煌战绩。投资者们谈论到它,往往最后的结论是择机上车、死拿就对了。

但当下情况有变,“医药一哥”的霸主地位已被迈瑞抢走,恒瑞股价跌跌不休,半年时间一度大跌35%,蒸发市值2300亿元。当前价格跟2020年3月、2019年10月同在一个水平线上。然而,同一批被市场公认的医药白马则不知涨了多少,少则50%翻倍,多则翻倍,乃至几倍的都有。

(恒瑞股价走势图,来源:Wind)

恒瑞逆势大跌这么多,市场究竟在担心什么?又在交易什么逻辑呢?

01 暴跌逻辑

市值大跌,无非有两个层面的因素,一个是基本面,一个是估值,前者往往决定着后者的表现。基本面的表现不仅是当前,更有可能是市场在预期未来基本面的边际转差。

一季度,恒瑞营收69.3亿元,同比增长25%,归母净利润14.97亿元,同比增长13.77%。这个成绩表现相对过往其实是不合格的,因为去年一季度受到疫情影响,营收和利润受到较大冲击,基数较低。要知道,在疫情之前的9年间(2011-2019年)的增速处在20%-43%之间,唯有2013年和2016年稍低于20%。

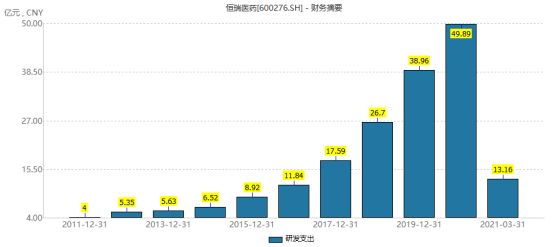

恒瑞净利润表现不及预期,主要逻辑是研发费用大增,研发费用达到13.16亿元,同比增长62.3%。恒瑞一个季度的研发费用比2017年以前每年的费用还要高得多。对于创新药龙头而言,研发投入加大,一方面说明公司有战略前瞻性,为未来业绩做铺垫。但另一方面也说明,当前的创新药的大背景竞争非常激烈,不得不投入高研发才能维持业绩的增长。要知道,2020年,光是抗肿瘤药物的IND申请获批便高达355个。

(恒瑞研发费用高速增长,来源:Wind)

恒瑞面临新生代药企的激烈竞争,包括百济神州、信达生物、君实生物、康方生物等一大批优秀药企。恒瑞不得已加大研发,才能与之抗衡,但盈利能力会受损。2017-2020及2021Q1,净利率分别为23.8%、23.32%、22.87%、22.75%、21.59%。净利率保持逐渐下滑态势,而这几年正是恒瑞加大研发的时候。

(恒瑞核心财务指标,来源:Wind)

而器械龙头迈瑞不一样,同期净利率分别为23.28%、27.09%、28.3%、31.67%、29.68%。盈利能力一个向逐级下,一个逐级向上,股价的表现也大相径庭。

恒瑞当前面临的最大短板在于国际化太差。 自从2009开始在海外做创新药临床,是目前还没有上市的。高端制剂出口除了环磷酰胺,其他18个产品都没有形成预期销售。

这从销售收入上也能看出端倪。2020年,国外收入仅7.58亿元,占比总营收277.35亿,区区只占2.7%。一家超级创新药龙头,海外战略毫无建树,国内面临集采和没有PD-1量级的大单品承接的大背景下,恒瑞面临业绩增长的压力。

但恒瑞也明显感受到了桎梏。根据4月30日机构的调研纪要显示,恒瑞决心要走向世界了,fast-follow提前、国家化提速。但是海外临床成本是国内的5-10倍,按照百济的烧钱速度,恒瑞每年20-30%的营收增长根本不太能够覆盖如此之大的研发投入。看看国际化做的成功的百济,过去5年累计亏损230亿,烧钱无止境啊……

(百济神州净利润表现,来源:Wind)

按照过去的股权激励,2020-2022年,恒瑞净利润考核指标要达到18.64%。另外,恒瑞决心要国际化,同时财务处理上非常干净,要保持研发的全部费用化。不可能三角出现了,恒瑞未来的确定性并没有之前那么好,这是投资者必须要面临的现实。

未来几年,可以预期恒瑞的业绩增速会下降,估值就得相应下滑,逐步向40-50倍靠拢。当前,恒瑞PE为62倍,未来还有进一步下跌的空间。

(恒瑞PE走势图,来源:Wind)

过去,恒瑞表现足够优秀,也给股东们创造过足够的回报率。但当下,我们也要清醒的认识到恒瑞面临的困境。不能简单的认为过去每年能给我们带来30%的复合回报,未来一定还能够达到,事实上投资并没有那么简单。

02 生命周期

通常而言,每个行业存在发展周期理论,所处阶段包括幼稚期、成长期、成熟期、衰退期。当前,中国宏观经济逐渐下大台阶,很多行业已经进入成熟期乃至衰退期,陷入深深的存量竞争之中。就连前些年发展迅猛的互联网行业,也无不意外出现了流量见顶,逐步向“传统行业”靠齐的节奏。

中国医药行业,总体处在成长期阶段,而创新药还处于成长期早期,整个成长期会非常长,乃至可以长达数10年。因为医疗未被满足的需求一直存在,细分领域总存在创新研发的必要。

2015年-2019年,中国创新药行业市场规模从1137亿美元增长到1325亿美元,年复合增长率为17.9%,远超于全球的平均增速。

2016年,中国全年批准的新药才7个,现在翻了好几倍。数据还显示,2016~2020年间,中国累计上市了200种创新药,其中80%来自外资创新药企。值得一提的是,中国本土创新药越来越多,2020年批准上市53款创新药,国产新药已经高达21个,占比40%,远超过去的年份。

之前,中国医药产业以仿制药为主,但2015年医药改革之后,中国创新药已经起步,正在走向first-in-class,从跟随者走向并行者,但还没有达到引领者的高度。

总之,中国创新药行业还处于朝阳成长阶段,并且长时间内都将处在这 个阶段。但企业的生命周期却不一样,恒瑞已经走过了成长期,开始逐步迈入成熟期。

然而恒瑞强劲的竞争对手却处在不一样的生命周期之中。康方生物、荣昌生物处于生命周期第一阶段,而信达生物、百济神州处于生命周期的第二阶段,而恒瑞则更老一些,已经进入了第三阶段,如日中天,进入了中年危机时段。

未来,康方会重复信达的精彩,信达会重复恒瑞的故事,但恒瑞呢,也会进一步发展,但速度慢下来了。

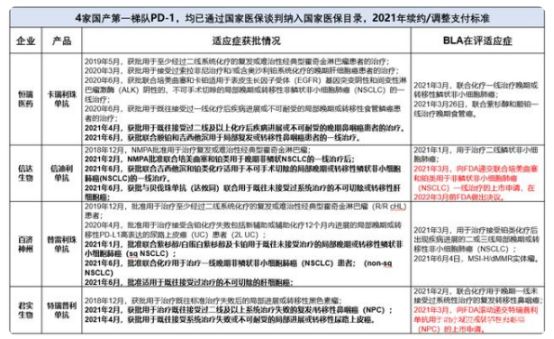

2019年,在PD-1/PD-L1的国家医保谈判中,信达生物以64%的降幅成为首个纳入国家医保目录的PD-1产品,PD-1正式步入10万/年时代。

2020年,一共有7家PD-1/PD-L1参与医保谈判,恒瑞医药、百济神州和君实生物的PD-1以平均降价78%的代价全部纳入医保,涉及病种包括肺癌、肝癌、黑色素瘤、淋巴瘤等多种恶性肿瘤。

经过此轮医保谈判,PD-1/PD-L1年治疗费用大幅降低到约5万/年的时代。短短两年时间“天价”PD-1/PD-L1以降价80%折扣飞入寻常百姓家,历史上从未有过一款创新产品以如此快的降速惠及患者。

今年6月30日,国家医保局发布2021年医保目录调整工作,截止上半年底,参与谈判的还是原来的4家,大多新增了适应症。其中,信达新增1L NSQ-NSCLC、1L SQ-NSCLC和1L HCC,百济新增1L NSQ-NSCLC、1L SQ-NSCLC、2L HCC,都是大适应症,而君实生物仅有3个小适应症,且非独家适应症。尤其是百济和信达对于恒瑞的发起了非常大的挑战。

今年的PD-1谈判对于4家企业而言将会是一场恶战,对于恒瑞压力颇大。

国产第二梯队的产品,很有可能在2022年获批,参与明年的国家医保谈判。另外,4个进口PD-1/PD-L1也有多个新增适应症获批,2022年再次角逐国家医保谈判。

可以预见的是,2022年的PD-1国家医保谈判将更加惨烈,不论是竞争的企业数量还是大适应症的数量均达到空前激烈的程度。

今年,将会是PD-1最后的红利期。 恒瑞在接下来的这一轮又一轮的恶战中,并不占优,且面临大幅降价的困扰,后续恒瑞没有类似PD-1的大单品接龙,业绩增速将会下一个台阶。为什么恒瑞现在就在暴跌,主要逻辑之一就是市场已经在反应这个悲观预期。

除此之外,恒瑞还面临一个超级利空。7月8日,CDE发布了一个新政——《以临床价值为导向的抗肿瘤药物临床研发指导原则》,原文说了这么一段:

新药研发应以为患者提供更优的治疗选择为最高目标,当选择非最优的治疗作为对照时,即使临床试验达到预设研究目标,也无法说明试验药物可满足临床中患者的实际需要,或无法证明该药物对患者的价值。

这会打压恒瑞me too跟随模式。 未来,创新药企转向百济神州模式,靠拢first in classhe 和best in classhe,也会推动创新药具备国际竞争力,大规模出海。

显然,恒瑞迈入了中年危机。

03 尾声

中国创新药还处在黄金成长时代,但优秀的恒瑞不可避免的进入了成熟生命周期。未来,恒瑞将面临百济、信达、康方等一大批新生态代药企的激烈竞争。尤其是CDE新政之后,恒瑞还面临不小的生存危机。

7月9日,18年元老级人物的周云曙因身体原因辞去董事长、总经理职务,而创始人孙飘扬再次挂帅出征。或许,63岁的飘总再不出手,就来不及了。

最后,祝福恒瑞。但投资者也应该清晰的意识到,过去非常高的回报率在恒瑞身上已经不现实了。

本文来自微信公众号 “格隆汇财经热点”(ID:glh_finance),作者:墨羽枫香,36氪经授权发布。

相关推荐

恒瑞医药暴跌35%,还有救吗?

陆正耀参与造假证据浮出 ,失速的瑞幸,还有救吗?

最前线 | 中国市值最高药企交棒,恒瑞医药董事长孙飘扬卸任

恒瑞医药半年盈逾26亿拔得头筹,市盈率仍远低于行业均值

这家千亿市值药企的“婚前财产”,大都归了恒瑞医药的老板娘

物联网时代,隐私还有救吗?

2019医药投资:市场90%基金会死掉

继续暴跌,市场究竟在担心什么?

IPO观察 | 毛利率87%超恒瑞医药,三生国健“躺赚”15年后碰到一场硬仗

瑞幸被判“死刑”

网址: 恒瑞医药暴跌35%,还有救吗? http://www.xishuta.com/newsview46855.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519