维峰电子IPO过会:为汇川、比亚迪、泰科电子上游供应商丨IPO观察

文 | 周有辉

编辑 | 彭孝秋

东莞虎门镇将再迎一IPO。

近日,制造工厂维峰电子成功在创业板过会。按理说好歹都走到上市之路了,形容成公司要比工厂贴切得多,但是维峰电子业务实打实赚的就是工厂零部件加工的钱。在上游,要花去一半以上的采购费用买进金属和塑胶原材料,才能产出一颗颗精密的电子元器件。

而维峰电子本次拟募集的6.04亿元中,就有4.41亿元要用于在虎门镇建设新工厂。

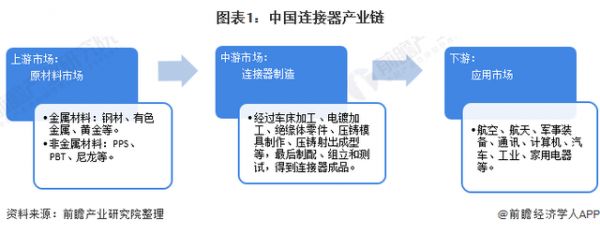

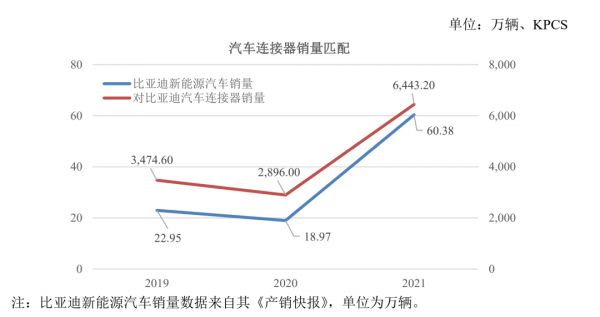

招股书显示,维峰电子主要从事工业控制连接器、汽车连接器及新能源连接器的研发、设计、生产和销售,产品主要应用于工业控制与自动化设备、新能源汽车“三电”系统、光伏逆变系统等系列应用场景。

(图:中国连接器的上下游产业链)

其中工控连接器是维峰电子最大的一块业务,去年一共卖出了近3个亿,过去三年占总营收的比例也达到了70%以上。

工业控制系统就是工厂中那些各种各样的自动化设备,比如注塑机、数控机床、机械臂。在这些轰鸣声不断的机器内部,又有PCB线路板、传感器,到驱动器、电机,再到工业电脑、电气柜等等一系列单独的结构单元,而工控连接器,正是连接协同各个单元正常工作的关键元器件。

用更严谨的技术角度解释,连接器是电子电路中的连接桥梁,在器件与组件、组件与机柜、系统与子系统之间起电连接和信号传递的作用,其性能、品质好坏将影响整个系统的可靠性及运行效率。

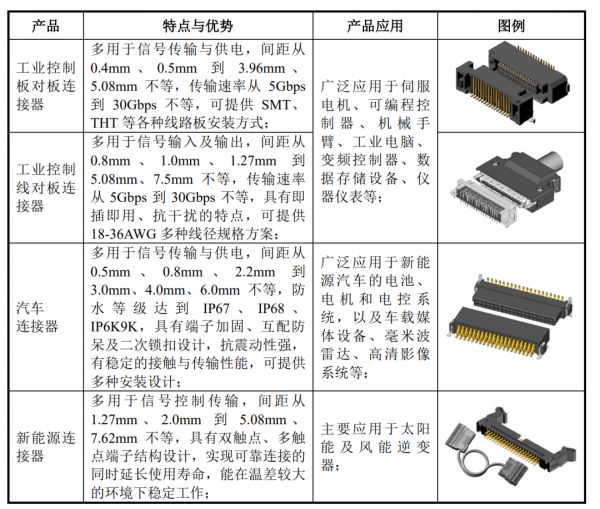

(图:不同领域连接器的应用场景)

那么,维峰电子具体卖出了多少量?用其给的单位——KPCS(1000件)来换算,去年公司单单售卖工控连接器就卖出去了3.5亿件,平均单价为0.8元。

再看向整体的业绩表现。2019年至2021年,维峰电子营业收入分别为2.32亿元、2.73亿元和4.09亿元。扣非后归母净利润分别为4278.24万元、5986.48万元和1亿元。主营业务毛利率分别为45.33%、47.83%和45.59%。

2021年的营收增长正是因为随着国产化进程加快,以及海外产能向国内转移 ,维峰电子成功实现了“出口转内销”,收获了工控龙头汇川技术、一线新能源汽车品牌比亚迪两大客户,其中2019年-2021年对汇川技术的销售收入已达到1008万元、1908万元、2901万元。

由于维峰电子身处制造业的最上游,透过招股书的字里行间,能够让我们从另一个角度,看到国内工厂处境的隐秘一角。

一、外贸起家,从消费电子到工业控制

维峰电子的创始人李文化,最早在湖南衡阳的一家软轴软管厂担任业务员。1995那年南下到广东打工,在多家贸易公司积攒了采购经验后,在1999年先是创办了维峰电子厂,直到2002年正式转为公司。

初创阶段的维峰电子规模尚小,只是面向电脑及周边领域售卖技术含量较低、质量要求不高的连接器产品。在此期间,公司为了扩张制造体系,逐步建设了塑胶模具加工中心、注塑车间以及冲压模具加工中心、高速冲压车间。

真正步入正轨是在2010年,维峰电子开始布局工业控制和汽车领域。主要原因还是在于消费电子过于内卷,已有立讯精密、长盈精密这样的上市公司挤压中小工厂生存空间。

另一方面,对于小厂而言,消费电子连接器的产品迭代速度完全与毛利率成反比,摆在维峰电子面前唯有转型一条路。

有了战略决策,剩下的就是定力和机会。彼时国内的外贸出口行业仍然是一片朝阳。和大多数的中国外贸工厂一样,维峰电子开始密集参加各种海外展会,依靠珠三角产业聚集所带来的供应链优势,以及劳动力成本较低的价格优势,与海外供应商展开竞争。

2010年、2012年,维峰电子通过参加慕尼黑电子元器件展接连收获了德国伍尔特集团,以及瑞士连接器龙头泰科电子的订单。在获得两家客户的供应商资格后,维峰电子不仅成功突破了新业务,同时海外品牌商的严苛要求也为其积累了大量高精度连接器中的制造经验。

数据显示,连接器行业全球市场规模超过779.91亿元,前五大应用领域为通信、汽车、消费电子、工业控制和轨道交通。通信、消费电子是国产化程度相对高的领域,而工业控制竞争者寥寥。

工业控制连接器之所以难做,是因为相比前两个领域,应用场景更加复杂多样,产品在实现通常要求的电气性能和机械性能基础上,对抗震动、耐高温、防水性、耐腐蚀等特性具有更高要求。工控连接器的实际使用周期一般也长达10年。

换句话说,要拿下这个市场必须要做大量的定制化工作。

工业控制设备中的具体需求量可以细分为,中小型可编程逻辑控制器(PLC)约需使用连接器30-55PCS(Pieces的缩写词,指个数),大型约需使用连接器80-100PCS,工业电脑约使用连接器65-80PCS,伺服电机约需使用连接器20-50PCS。

招股书显示,报告期内维峰电子销售的工业控制连接器的品号超过1.3万个。公司整体产品涉及15大系列,实现销售的品号超过了1.5万个。

直到日前,维峰电子最近三年的境外销售收入仍然还占据很大一部分,分别为9438.08万元、1.14亿元和1.47亿元,占公司营收比为41.06%、41.96%和36.36%。

二、二次转型,内销市场绑定比亚迪、汇川技术

从竞争环境来看,像维峰电子这样的出口型工厂并不算个例。但经过数年发展,近年来竞争激烈的连接器市场也越来越考验工厂的制造水平。

这主要体现在市场的集中度上,在全球,世界前十大连接器企业市场份额占比已从1995年的41.60%增长至2019年的61.44%。据统计,2000年后,连接器市场发生的并购就达到了463项。

前十大厂商中又以欧美日企业掌握主导权,如瑞士泰科电子(TE Connectivity)、美国安费诺(Amphenol)、美国莫仕(Molex)、英国安波福(Aptiv) 以及日本矢崎(Yazaki)等为代表的境外制造商主导着产业发展的方向。

(图:2019年全球连接器市场格局)

同样在国内,2018年,中国前五大连接器企业市场份额占比合计达到42.77%,而2010年该比例仅为5.15%。国内头部的连接器品牌主要是立讯精密和中航光电,前者以3C消费电子连接器为主,后者专注在航空航天、轨道交通及汽车连接器。

这意味着,随着市场集中度上升,不论是海外还是国内,通过加工中低端产品来获取订单已经不是能够良性循环的商业模式。制造业升级不仅是对那些高精尖科技企业提出的要求,也是身处产业链毛细血管上的中小工厂要考虑的首要命题。

2017年,维峰电子基于之前向出口贸易商供货的积累,开始转向国内,寻求汽车以及新能源领域相关的品牌商。在外部贸易环境变幻的情况下,上游元器件的进口替代给予了其竞争的机会。

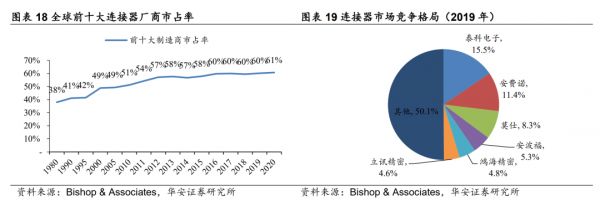

次年,维峰电子成功进入了比亚迪的供应体系,升为直接供应商。并且还通过新能源汽车零部件厂商欣锐科技间接进入小鹏汽车、威马汽车等整车品牌客户供应链。维峰电子的转型节点也恰逢了新能源汽车在下游市场产销放量的增长起点。

跟随比亚迪的e平台战略,维峰电子为其配套研发了150个品号的连接器。2018年-2020年,维峰电子分别向比亚迪销售了1061万元、925万元、906万元。出货量基本与比亚迪的汽车销量一致。

(图:比亚迪新能源汽车销量与维峰电子汽车连接器销量)

在维峰电子更熟悉的工控级市场上,不同于汽车连接器主要用在“三电”系统,工业控制连接器所应用的设备类型更加复杂,国内客户同样也有非标定制化的庞大需求。

2018年,维峰电子与工控龙头汇川技术达成合作,进行了小规模销售。随着其产品受到认可,汇川技术本身的业绩上涨,维峰电子逐渐打开了国内工控连接器的市场。除了汇川技术,2021年维峰电子也成功与中国台湾的工控企业台达电子相绑定。第一大客户合肥鑫硕则是新能源领域的零部件厂商,下游终端客户是光伏逆变器巨头阳光电源。

(图:维峰电子2021年前五大客户)

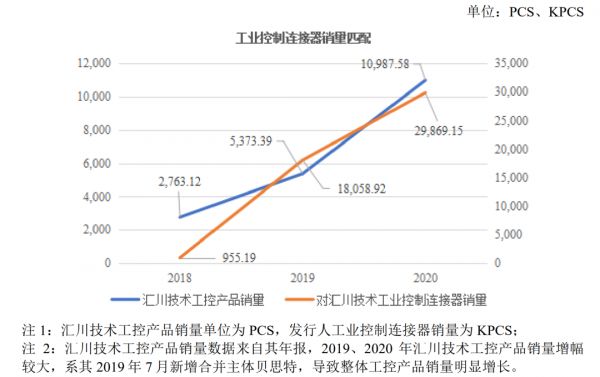

招股书显示,2019年-2021年,维峰电子分别向汇川技术销售了1008万元、1908万元、2901万元。透过汇川的年报更能看到上下游企业一荣俱荣、一损俱损的关系。

(图:汇川工控产品销量与维峰电子工控连接器销量)

对比国内A股已上市的连接器企业公司,汽车、通信、消费电子等领域已有不少细分龙头,维峰电子自我定位为一家专注工控连接器的企业,进行差异化竞争。

2021年,维峰电子工业控制连接器销售占比约73.81%,汽车连接器销售占比约14.48%,新能源连接器销售占比约10.68%。由于产品结构的不同,维峰电子的毛利率也确实高于同行可比公司。

(图:同行可比毛利率)

不过,连接器的底层制造属于行业通用技术,基本都需要注塑、冲压、金属表面处理及组装技术,其中成本占比第二的金属表面处理(抛光打磨)都以采购外协加工的方式。所以,其他连接器领域的细分龙头同样有切入工控市场的技术能力。

对于维峰电子而言,主要的竞争壁垒是对下游客户需求的了解,反向定制改造自身的加工工艺。因此,能否持续绑定下游龙头客户将是其未来发展的关键。

三、上市前为融资5500万签下对赌协议,家族企业特征浓厚

当然,外贸工厂一般由创始人家族持股的熟悉印象在维峰电子上也不例外。

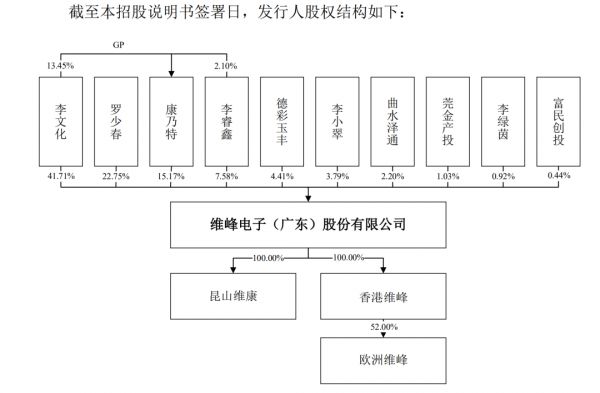

维峰电子的实际控制人为一家三口,李文化直接持有公司41.71%的股份,通过康乃特间接控制公司15.17%的股份;李文化之妻罗少春直接持有公司22.75%的股份;李文化之子李睿鑫直接持有公司7.58%的股份。

李文化、罗少春及李睿鑫三人合计直接或间接控制公司87.21%的股份。康乃特则是维峰电子在2019年设立的员工持股平台。

(图:维峰电子股权结构)

有猫腻的是,正式启动上市之前,维峰电子在2020年9月引入了发行人亲属李绿茵,李绿茵为实际控制人罗少春姐夫的表妹。当月李绿茵投资300.73万元,占股1%。估值为2.98亿元。

2020年12月,维峰电子引入了外部股东德采玉丰、曲水泽通、莞金产投和富民创投。四名外部投资者共出资5500万元,而这一轮的估值已达到6.26亿元,三个月直接翻了一倍。

其中德采玉丰、曲水泽通投资4500万元;莞金产投的实控人为东莞国资委、 富民创投的实控人为东莞市虎门镇经济联合总社,两者共同出资1000万元。

根据问询函的回复内容,维峰电子表示李绿茵出资时的估值主要在2020年4月就已确定,依据是按照2019年的连接器市场及公司的业绩表现,彼时年报未出,所以估值较低。

不过,外部投资者对维峰电子的要求也颇为苛刻。

这一轮的增资协议中,维峰电子签署了对赌协议:如发行人未能在2023年12月31日前完成中国A股IPO上市或未被上市公司并购,莞金产投、富民创投、德彩玉丰、曲水泽通均有权要求李文化回购其持有的发行人全部或部分股权。

作者名片

欢迎关注36氪华南公众号

相关推荐

维峰电子IPO过会:为汇川、比亚迪、泰科电子上游供应商丨IPO观察

王传福第三个IPO杀到,估值300亿

IPO观察丨科创板虹软科技:研发费用占营收逾3成,下游应用领域过于集中

今年最贵IPO来了:38岁北大校友干出250亿市值

遍览科创板|从汽车电子领域切入,「瀚川智能」要打造面向全球市场的工业4.0云平台

科创板IPO大撤退

59岁“手机教母”转行做芯片,收获了一个IPO

光峰起诉极米,背后藏着IPO公关的这些知识点

从2019年苹果全球200大供应商看全球电子产业链变化

2020年IPO深度盘点:过会企业、过会率创10年新高,中部崛起效应凸显

网址: 维峰电子IPO过会:为汇川、比亚迪、泰科电子上游供应商丨IPO观察 http://www.xishuta.com/zhidaoview25100.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181