IPO遇冷,独角兽的估值泡沫究竟有多大 | 新经济独角兽(2)

编者按:本文来自微信公众号“e代理互联网海外财富管理专家”(ID:iedaili),作者 安澜资本| 杨沐霖、陈智捷,36氪经授权发布。

推荐阅读:独角兽系列1:中国独角兽企业的“飞轮”有多大?

金融危机的漫长复苏期内,独角兽浪潮席卷全球,在完成初步发育后,这些企业也终将走向成熟上市之路。无论从2019上半年美股上市独角兽表现还是下半年等待上市名单中,我们都能看出一场独角兽暗战正在悄然发生。一方面,一级资本市场迫切的想要找到下一个全球巨头,另一方面二级市场对于独角兽的热情正在消退。

在这样的大环境下,中国独角兽企业正在经历资本市场的洗牌。2019上半年中概股IPO遇冷,募资额较去年同期下跌63%,个股平均融资额降低58%,新股破发率仍居高不下。

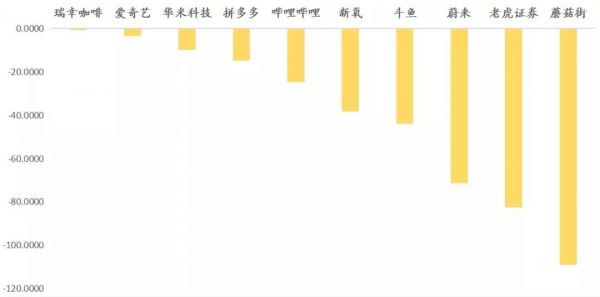

从涨跌幅来看,截止8月14日,中国独角兽企业跑过大盘的数量屈指可数。不只是中国,全球的独角兽日子都不好过,独角兽狂潮的退温,盈利能力不佳的企业股价大幅跳水不在少数,例如大家熟悉的UBER(NYSE:UBER),上市首日即破发,首日跌幅达7.6%。

图1 中概股IPO2019年初至今较纳斯达克涨幅

数据来源:截止日期为2019/8/14,Choice数据

1. 是谁在助推独角兽IPO浪潮

汹涌而来的独角兽IPO浪潮背后往往是企业获取流动性抢占赛道的被迫之举。相较于内地A股市场上市的高门槛,海外市场对于这些“嗷嗷待哺”的初生独角兽而言是一个巨大的金库。

企业运营所需的大量现金流和前期VC投资人寻求资本变现的压力都在促使这些企业尽快IPO,以开拓资金渠道稳住自己在行业内的地位。

但实际上很多缺钱的独角兽们并不具有IPO的底气,但至少率先抢占IPO名额,能为后期融资操作提供多元化选项。蔚来(NYSE:NIO)在上市仅四个月后就发行了6.5亿美元的可转债融资。在资金窘境下,独角兽上市是为自己不断“输血”的途径。

同时,疯狂的创投机构和交易所也正在纷纷入局这场独角兽大战。中国目前对于独角兽企业的概念边界还是模糊的,某中国机构发布的中国独角兽企业数量甚至超过了另一些机构发布的全球独角兽企业数量。

为什么?因为资本市场太“饥渴”了。痛失百度腾讯等巨头A股上市的创投人们迫切的想要瞄准一个未来的巨人,在他们眼中,无论是在风险投资还是在Pre-IPO阶段入局,只要标的足够优秀,都能一本万利。由此,撒大网式的投资模式也就产生了,独角兽的快速上市成为了资本的赌注。

除此之外,不仅创投机构在抢独角兽,全球各地的交易所也为其上市大开绿灯。从科创板再到港交所,纽交所的政策变动为独角兽上市提供了加速器,争夺中国创新独角兽企业的暗战波涛汹涌。

纽交所和纳斯达克的高管与中国创新企业的互动前所未有的频繁,港交所也为阿里巴巴的二次上市做足了准备,资本市场都在期待一个巨型IPO的出现以提振整个IPO市场的活跃度,而未来超级独角兽的上市也必将是各大交易所和创投机构“厮杀”的战场。

资本市场的优胜劣汰丛林法则是残酷的,太多的独角兽上市后即变成独角“瘦”,最根本原因就在于估值模式的弊端,虚高的估值只会雷声大雨点小,独角兽估值需要更多的理性。

2. 独角兽企业的估值泡沫

2.1 传统估值模式过于理想化

传统独角兽估值模型基本逻辑在于假设投后价值(PMV)等同于公允价值(FV),独角兽企业估值就等于最新融资后的每股价格×总股数。举例来说,美国著名移动支付公司Square 在E轮融资后估值为60亿美元,而这个数字是由每股价格15.46美元与3.88亿发行在外总股数相乘得到的。这样简单粗暴的模式也就直接造就了一大批顶着高估值假面的独角兽雄赳赳气昂昂的“流血”上市。

这个算法最大问题在于过于理想化,忽略掉了投资者不断进入的垒加效应,更忽略了每轮融资特殊的保护合约。

什么意思呢?越靠后期进入的投资人对于企业会要求更严格的保护条约,也就是每轮投资人获取的股票权利是不同的,那么这个总股数下就会出现细分,将其混为一谈简单求和明显是有问题的。

同时,每股价格是一个变量,也取决于此轮融资给到投资人的权利是怎么样的,给投资人的保护越好,投资人愿意出资额相较更高,每股价格也就越高,但这个价格明显与前几轮投资人获得的权利不匹配。因此,抛开盈利能力及基本面,通过传统估值模式计算的独角兽估值也就并没有太大的参考价值。

据Strebulaev及Gornall发表的论文Squaring Venture Capital Valuations with Reality测算,用这种估值方法计算的Square公司估值比实际公允价值高估了171亿美元,因为其在E轮融资给投资人开出了优先于之前所有股东的优厚条件。

而从各轮融资后估值变化状况来看,完成E轮融资后的Square每股价格与A轮融资所匹配的公允价值偏离程度达175%。最终其上市价格也仅有9美元,较E轮融资额下跌42%。

于此,两位教授建立了未定权益的期权定价模型,其逻辑在于,将每一轮融资拆分开来,以其实际公允价值测算最终的真实价值。

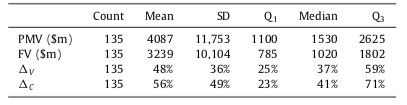

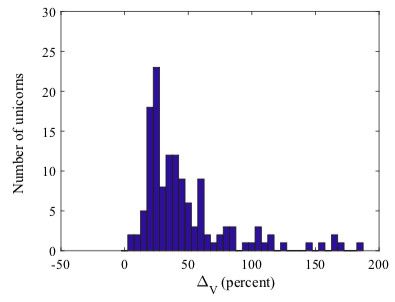

在这一套全新估值模型下,135个独角兽样本平均投后价值被高估48%,在此结果下,一半的独角兽都不是真正的独角兽,其估值都将低于10亿美元,这也很好回答了前文提到的一个问题,独角兽的概念范畴不明确最根本还是因为尚未出现通用的独角兽估值模型。

表1 135家样本独角兽企业的投后价值与公允价值

图片来源:Squaring Venture Capital Valuations with Reality,Strebulaev and Gornall;几项指标分别为:投后估值(PMV)、公允价值(FV)、PMV夸大FV的百分比(ΔV)、PMV夸大普通股股价的百分比(ΔC)

图2 独角兽高估分布图

图片来源:Squaring Venture Capital Valuations with Reality,Strebulaev and Gornall;ΔV=投后价值/公允价值,表示独角兽估值被夸大的幅度

2.2 特殊保护条款,独角兽估值泡沫的重灾区

前文有提到过,独角兽企业在各轮融资中为吸引投资者会开出不同条件,与投资者签署不同的保护条约。在融资后期,尤其在Pre-IPO阶段的独角兽们,投资者寻求的一二级市场快速套现的利润,所以在当下投资者对于上市后股票表现就会有更高的要求。

Square在E轮融资就提供了清算情况下每股价格不低于15.46美元,IPO每股价格不低于18.56美元,否则获得补偿的机制。这就相当于投资者获得一个看跌期权,在股价下跌时能够挽回损失。同样,当年Space X在金融危机技术碰壁难以融资的时点下,就发行了特殊权利股票成功使估值上升36%。

特殊保护条款的存在直接影响了独角兽估值,为其实际价值提供了诸多变数,而我们就有必要看看到底有哪些条款将影响估值,从而为后续判断独角兽企业估值泡沫时提供参考。

对于早期进入的投资者而言,他们当然知道后续投资者会拥有较丰厚的价格保障条件,故他们在投资一家企业时往往会要求IPO棘轮条款(反稀释条款),以此降低后续投资者进入对其股权的稀释。

IPO棘轮条款的触发条件是IPO股价低于投资者价格发行,前期投资人将获得企业提供的免费股票,从而摊低其进入时相对较高的每股平均成本,以保护自身不会亏损过多。

根据斯坦福大学测算,在IPO棘轮条款下,1.2倍棘轮(获得IPO 20%回报)能将估值扩大56%,若为1.25倍棘轮,这一数字将超过75%。

对于融资后期的独角兽而言,要想更多投资者来接盘,只能为其提供多种优先级的股票,这一类股票权利和价值都远高于普通股,而这也就催生了特殊转换豁免权。

特殊转换豁免权赋予靠后进入的投资人优先级股票转换为普通股的期权,当IPO收益触发行权点时,优先股才会被转化成普通股,这也能保护后期投资人收益不至于过低。在特殊转换豁免权的条款下,将会使独角兽企业估值提升约50%。

一级资本市场的玩法远不止刚才提到的两种,独角兽为融资提供给到投资人的还有优先清算权已提供给投资人在企业面临并购破产时优先退出的权利。

而优先清算倍数越高,投资人在此情形下能拿出来的资金越多,独角兽估值的高估程度也就越大,2倍的优先清算倍数将使独角兽估值膨胀94%。独角兽的期权池是现有估值模式的“灰色地带”,这部分独角兽留一手用于股权激励或其他途径的股票其实并未发行,但传统估值模式中也将其纳入其中。

2.3 独角兽估值陷阱,合格IPO限制

合格IPO限制简单来说就是给独角兽的上市加了一个紧箍咒,规定最迟上市时间以及上市地点。

而这样的条款对于独角兽的高估影响巨大,因为签署条款这个企业的上市进程就掌握在了创投人手中,与上文提到的影响机制不同的是,在这个条款下,独角兽企业的公允价值会下降,投后价值也就相对高估了。

同时,其对于独角兽公允价值的影响程度将随独角兽实际价值边际上升,对于那些超级独角兽而言,合格IPO限制将提升其高估率约50%。

这个道理就类似于揠苗助长,规定的上市时间过远过近都不利于一个企业健康合格的IPO,纵使投资人能够有效分析讨论其现状得出一个较为合理的上市时点,但难免也会出现不理性的发生。

斯坦福大学就此分析了合格IPO限制对于十家最具价值的独角兽企业影响,结果显示这个条款会使得其高估率大幅提升。

图3 合格IPO限制对独角兽高估率的影响

图片来源:Squaring Venture Capital Valuations with Reality,Strebulaev and Gornall;几项指标分别为:投后估值(PMV)、公允价值(FV)、PMV夸大FV的百分比(ΔV)

估值的问题回归到最根本,还是资本市场的不理性和浮躁,独角兽企业在这个浪潮里一方面要拓展业务版图早日盈利,另一方面又要不断获取资本市场的支持,作假也就成为了高估值的另一大动因。

曾估值达90亿美元的血液监测公司Theranos,一度让硅谷和世界沸腾最终却因技术和数据造假被监管机构定性为欺诈而黯然退场,商业帝国瞬间轰塌。

在未来的很长一段时间,独角兽大战仍将持续,越来越多的超级独角兽也将上市,独角兽企业需要的是不断强化核心竞争力建立技术壁垒,而投资人需要的是合理估值下的理性投资。

相关推荐

IPO遇冷,独角兽的估值泡沫究竟有多大 | 新经济独角兽(2)

如何捕获下一只超级独角兽?| 新经济独角兽(4)

中国独角兽企业的“飞轮”有多大?| 新经济独角兽(1)

独角兽企业的风控逻辑 | 新经济独角兽(3)

泡沫重现,科技独角兽IPO滑铁卢启示录

繁荣与泡沫背后,AI独角兽的IPO“野望”

智氪分析|一半“独角兽”是假的——揭秘独角兽的估值黑箱

独角兽也未能幸免,2019“阵亡”新经济公司大盘点

蛰伏3年,这家估值300亿的独角兽终于IPO

投资人对科技IPO更趋成熟:从热捧独角兽变成“痛打独角兽”

网址: IPO遇冷,独角兽的估值泡沫究竟有多大 | 新经济独角兽(2) http://www.xishuta.com/zhidaoview2691.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181