英伟达史上最高并购背后的压力

编者按:本文来自微信公众号“硅兔赛跑”(ID:sv_race),作者 硅兔君。36氪经授权转载。

就在本周,英伟达(NVIDIA)正式宣布将以 69 亿美元收购以色列芯片厂商 Mellanox,这也是迄今为止英伟达进行的最大一笔并购交易。

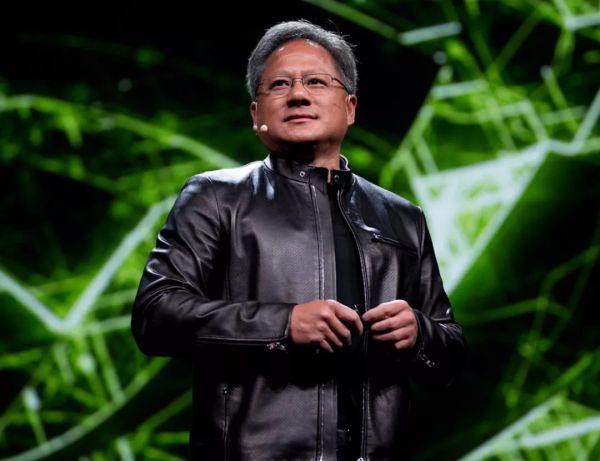

正如英伟达 CEO 黄仁勋称,由于所生成的数据越来越多,意味着有关人工智能和大型数据库的工作需要在多台计算机之间拆分进行,仅仅使用更快的处理器是不够的。

此次收购可以说是两家全球领先高性能计算(HPC)公司的结合。英伟达的计算平台和 Mellanox 的产品将为全球多台 TOP500 超级计算机提供了强有力的支持,服务于各家主流云服务提供商和计算机制造商。

外界认为,Mellanox 将帮助英伟达加速其数据中心业务的发展,从而降低英伟达对游戏行业的依赖。黄仁勋还表示,这次收购被认为会为英伟达带来利润和自由现金流的立刻增加。到底英伟达面临什么利润压力?这一切都得从今年年初发布的财报说起。

今年1月28日,英伟达下调2019财年第四季度营收预期,将原本的27亿美金营收改为22亿美金。此消息传出,英伟达股价应声下跌14%,市值蒸发130亿美金。

然而,在 2 月中公布的最终财报中,英伟达每股收益80美分,超出分析师每股75美分的收益预期。营收共计22.1亿美金,也超出了原本英伟达对自己 22 亿美金的预期。

英伟达确实度过了十分不易的一年。

01.英伟达的困境

其实,在英伟达财报正式发布之前,不利的消息接踵而至。

美国时间2月11日,华尔街市场分析机构Bernstein将英伟达的股票评级从Outperform(跑赢大盘)下调为Market perform(表现平平)。Berstein也将目标股价从每股250美元下调至175美元。

英伟达股价当日小幅下挫1.2%,收盘146.45美元。

在给投资者的一份报告中,分析师表示,“继公司下调财报预期之后……我们认为股价可能会持续下跌。”

就在1月末,英伟达削减了第四季度的收入预期。英伟达给出的理由是:超过50%营收来自大中华区的英伟达受到了中国市场的影响。

分析师也表达了相同的看法,“英伟达最新的调整基本上是需求驱动的,现在游戏业务的‘真实’运行率仍然悬而未决。”

同样不看好英伟达的还有投资人。软银集团旗下的千亿基金SoftBank Vision Fund日前宣布,他们已经在今年一月份出售了其在英伟达的全部股权,软银认为,英伟达最新一季度的财报反映了该集团所面临的诸多风险。

而软银持有英伟达约5%的股份。

英伟达目前所面临的困境,主要来源于三个方面:

全球宏观经济疲软,中国游戏市场需求降低;

新产品的销量低于预期;

加密货币市场泡沫破裂所带来的震荡。

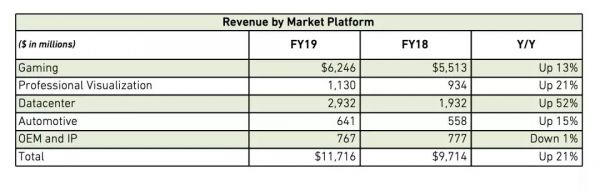

过去5年股价狂奔的英伟达,虽然顶着“人工智能第一股”的光环,但实际上其主要业务依然是游戏显卡。2019财年前三季度,游戏业务占比55%,随后是数据中心(20%)、专业视觉化、OEM&IP、和无人驾驶。

2018年,全球游戏市场预计将产生1349亿美元,相比2017年增长了10%,然而相比于移动游戏端和电子游戏机,PC游戏市场的同比增长只有 3.2%。

中国游戏市场需求降低,再加上游戏版号的限制问题,严重影响到了大洋彼岸、依赖中国市场的英伟达。据阿尔法工厂报道,中国大陆地区业务增长率每下降1%,英伟达股价就会下降3.78美元,这也是英伟达下调第四季度财报预期的主要原因。

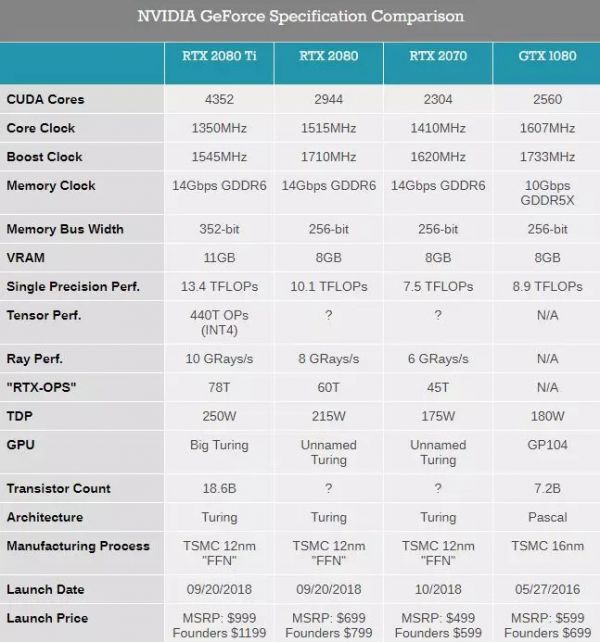

过去一年,英伟达不可谓不努力。在PC端GPU市场,英伟达接连发布了全新的GPU架构— 图灵 (Turing)、新研究的光线追踪技术(Ray Tracing)、以及GPU RTX系列的全套消费级GPU。

但据量子位报道,在游戏性能方面,新显卡RTX 2080与上一代旗舰显卡GTX 1080 Ti基本一样,对比GTX 1080提升30%左右的性能。相比之前70%左右的提升,此次的迭代力度不大。

相比上一代的GTX 1080 Ti,新显卡的价格要高出25%。

由于新产品上线不久,价格还没有回落,除了部分游戏发烧友之外,大部分用户还处于观望状态,希望价格便宜一点之后再购买。

在今年的消费电子展CES 2019上,英伟达发布了几款和RTX GPU系列合作的游戏和笔记本电脑,随着这几款游戏逐步上线,2019年对RTX的需求或有所回升。

同样受到市场需求牵连的还有加密货币挖矿业务。2018年,加密货币泡沫破裂,所有矿机厂商都受到重创。

其中,英伟达受到的影响相当严重。截止到目前,利用GPU矿机挖矿已经很难获得利润,市场需求锐减,使得在过去两年押注挖矿显卡的英伟达囤积了大量库存无法售出。

(挖矿工厂)

去年11月,英伟达股价下降了19%,12月份又下降了50%,这都是因为英伟达为了满足矿工而生产的Pascal卡库存过剩导致。

在上一季度的电话会议中,英伟达创始人兼CEO黄仁勋表示,英伟达预计用一到两个季度来解决库存过剩问题,这也意味着第四季度财报注定不会特别好看。

02.财报超预期

从英伟达收入来看,具体可拆分为五大业务板块——游戏、数据中心、无人驾驶、专业视觉化、OEM&IP。

2018年Q4营收22.1亿美金,相较去年同期下跌24%,相较Q3跌幅近31%。

英伟达的收入十分依赖游戏,自2017年起,游戏占公司总收入的比重从未低于50%,而Q4季度,受困于游戏显卡及游戏平台SOC模块需求量下降,游戏收入大幅缩减至9.54亿美金,相比去年同期减少了45%,仅占总收入的43%。

专业视觉化业务收入上涨15%(相比2018财年同期)达2.93亿美金,面向台式和移动工作站的Quadro需求量上涨。去年,英伟达推出了基于图灵架构的全新Quadro RTX系列。

数据中心收入增加12%(相比2018财年同期)达6.79亿美金,英伟达Volta架构产品销量提升,包括Tesla V100数据中心GPU及DGX工作站。

无人驾驶业务收入增长了23%(相比2018财年同期)共计1.63亿美金,英伟达与更多汽车厂商达成自动驾驶技术合作开发协议。

而OEM&IP是游戏外另一个出现收入大幅下滑(相比2018财年同期减少36%)的业务,收入共计1.16亿美金。虚拟货币市场的不景气,矿机GPU芯片需求的锐减极大的冲击了英伟达此项业务的收入。

从公司全年收入角度出发,英伟达2019财年收入相比2018财年上涨21%,来自游戏、专业视觉化、数据中心、汽车业务板块收入相比2018财年呈现不同涨幅,仅OEM&IP业务板块收入下降1%,数据中心业务表现惊人,收入增长52%。

03.英伟达的潜在风险

游戏产品优势下滑

英伟达RTX 20系列显卡的市场反响无法媲美前代产品GTX 10,可以说,2016年发售的GTX 10系列显卡是将英伟达推上今日位置的重要因素之一。

相比前代产品,RTX 20的性能提升度有限,因此未在全球玩家中激起明显水花。

RTX20系列与前系列性能对比,图片来源:anandtech

另一个需要考量的因素是:目前全球游戏市场中,移动游戏和游戏主机的市场增速都高于PC游戏市场,而英伟达在这两个市场、甚至是未来可期的AR/VR游戏硬件业务中都不占据优势。要知道,AMD的Raytheon平台仍是游戏主机和VR头显的领头羊。

经济环境降温导致需求疲软。

这不仅反映在游戏玩家放缓升级产品的脚步,也体现在英伟达客户下单时变得更加谨慎,亚马逊、微软、谷歌减少了采购量,并正在努力消化此前囤积的芯片产品。

尽管财报显示2019财年数据中心业务整体涨幅喜人(52%),但数据中心营收实际并未达到官方预期,这与数个正在进行的合作方案未能在第四季度落实有极大关系。

经济降温的威力正在显现,冲击着英伟达增长迅速的数据中心业务。

不仅英伟达感受到了经济降温的瑟瑟寒风,此前,英特尔也曾预警其数据中心业务将在经济影响下放慢增长。

市场竞争激烈

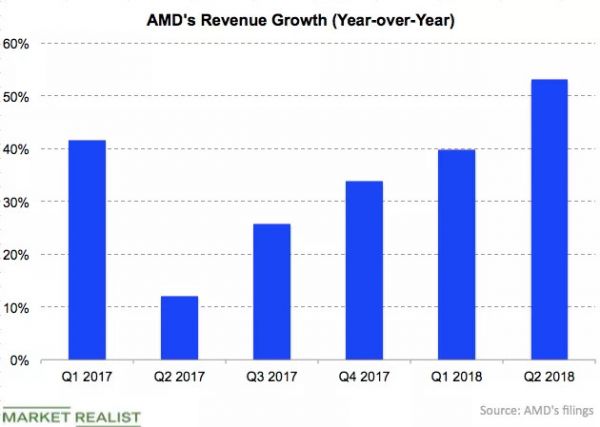

2018年,AMD似乎走出了低谷,开始对英伟达的未来构成威胁。比特币暴跌对GPU销售业务带来的冲击已经基本结束,不会再给AMD造成更多的负面影响。

去年11月,AMD推出了全球首款7nm制程的数据中心GPU,提供下一代深度学习、HPC、云计算和渲染应用程序所需的计算性能,借此挑战英伟达在目前数据中心GPU市场的垄断地位。

17-18年从颓势走出来的AMD

投资者及分析师认为,2019年AMD在芯片市场的份额将超过15%,预计今年第一季度库存将恢复平衡,比英伟达的去库存进度更乐观。

英伟达与梅赛德斯等品牌在AI驾驶上合作

另一方面,谷歌、亚马逊、Facebook等公司近几年大力自研ASIC或者FPGA芯片,开发更高效的并行计算能力用于数据中心服务器。

面对产品、市场和竞争等种种挑战,英伟达CEO黄仁勋表现的信心十足:

“尽管我们遭遇了一些挫折,但英伟达(在市场中)的基本地位和我们所服务的市场都是很强大的。我们开创的加速计算平台是世界上一些最重要和发展最快的行业核心,比如人工智能、自动驾驶汽车,还有机器人技术。所以英伟达完全有望恢复持续的增长。”

黄教主是否能如愿,还要看英伟达的后续发展,还需要拿数据说话。关于2020财年第一季度,英伟达预期如下:

营收预期22亿美金,上下浮动2%

GAAP和非GAAP毛利率分别为58.8%和59%,上下浮动0.5%

英伟达官方预测认为,2020财年,营收将与2019财年持平或略微下降。

大家如何看待英伟达这起收购和今年的表现预期呢?欢迎留言讨论。

本文参考:

https://www.fool.com/investing/2019/02/13/brace-yourself-for-nvidias-earnings-report.aspx

https://s22.q4cdn.com/364334381/files/doc_financials/quarterly_reports/2019/Q419/Q4FY19-CFO-Commentary.pdf

相关推荐

英伟达史上最高并购背后的压力

英伟达史上最大收购案对中国市场意味着什么?

英伟达史上最大手笔收购:69亿美元现金拿下以色列芯片公司Mellanox

传英伟达拟收购ARM,或成芯片史上最大并购案,苹果:我不感兴趣

历时一年,英伟达完成史上最大规模收购,70亿美元拿下以色列芯片商

Q4营收、净利润均超市场预期,英伟达全盘“复活”?

英伟达离“半导体老大”,就差临门一脚

AI芯片大战背后:英特尔对英伟达虎视眈眈,国内芯片公司蠢蠢欲动

英伟达和英特尔的AI战事

专家解读英伟达并购ARM案:中国监管机构会批准吗?

网址: 英伟达史上最高并购背后的压力 http://www.xishuta.com/newsview1531.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519