2020年,一个680亿美元芯片巨无霸诞生了

出品|虎嗅科技组

作者|宇多田

进入2020年下半年,曾因年初疫情蔓延和全球经济下行走势而沉寂的全球并购市场,终于出现了复苏迹象。

就在昨天,2020年半导体市场的最大并购案诞生——市值高达432亿美元的美国模拟芯片巨头亚诺德(ADI)正式宣布,将以每股0.63美元、总价近210亿美元的价格收购其最大竞争对手之一的美信公司(Maxim),这个价格要比Maxim 周五收盘价高出22% 。

这就意味着,两大顶尖模拟芯片巨头的联姻,将会创造一个市值高达680亿美元的新半导体巨无霸。

不出意外,如果不熟悉半导体行业,大部分人对这两个名字是陌生的。

与英特尔、高通、ARM等聚集在微处理器市场的大佬不同,“模拟芯片”是一个大众关注度不高,且十分不性感的半导体垂直领域。

这种芯片并没有像电脑和手机里的CPU、GPU以及存储芯片那么高端,但是却不可或缺。其主要作用,就是将真实世界里的声音、图像以及为各种工业设备提供动力的电流转化为数字信号。

有了这个步骤,CPU才能去做接下来的关键处理工作。

举个例子,你手机里的模拟芯片可以将摄像头承接的光线转化为数码图片,将语音转化成文本信息,也可以调整电量消耗——这样电池才能用一整天。

某种程度上,你可以将模拟芯片理解为一种连接物理世界(声音、温度与压力)与数字世界的“转换器”,负担着一些“基础性工作”。

虽然设计难度大,但它不需要像CPU、GPU那样需要特别尖端昂贵的半导体制造技术,应用也更加广泛——特别是汽车与工业领域,对能够进行电源管理的芯片技术,需求较为旺盛。

因此,虽然很枯燥,但这的确是一个符合“闷声发大财”标准的垄断型技术市场。

在2019年全球半导体市场价值高达4190亿美元的蛋糕里,模拟芯片的销售额占据了大概12.8%,大约为540亿美元。虽然看起来市场不大,但却存在着德州仪器、ADI、英飞凌、意法半导体等专门设计“卡脖子”高端模拟芯片的巨头。

而这次并购案中的主角,便是2019年模拟芯片市场占有率第二(ADI)和第七(美信)的顶级模拟芯片设备企业。

一场迫不得已的并购

就像ADI的CEO 文森特 · 罗奇在宣布这起并购时所强调的:“在竞争日益激烈的行业,规模很重要”。两家公司在此时进行合并,更多是面对行业下行压力做出的必要生存选择。

这个选择,跟模拟芯片市场在过去10年间经历的“倒微笑曲线”发展密切相关。

由于模拟芯片的基本架构与设计方法已经高度成熟,而德州仪器、ADI等企业又因为掌握关键技术而长期处于“独孤求败”状态,因此彭博形容这是一个“很长时间都是一潭死水,毫无看头的市场”。

但就像我们刚才提到的,这类芯片在汽车与工业领域是“必需品”,被大量应用于车辆和工业应用中的电力系统。而从三四年前开始,工厂设备与建筑物对“自动化”与“智能化”诉求的大大增加,以及自动驾驶技术热潮对模拟芯片迭代升级的更高要求,让这个市场开始迅速有了生气。

此外,与CPU等制造成本较高,且迭代速度较快的微处理器相比,一个典型的模拟产品设计可以有多年的“保质期”(单价也不贵,1美元左右),而且因为更容易被制造,这类芯片设计企业利润率一般都很高,譬如ADI和美信的毛利率,可以高达65%。

因此,在2018年,包括德州、ADI以及Skyworks在内的许多模拟芯片企业都创造了新的销售额记录。

然而,进入2019年后,情况却急转直下:德州仪器销售总额减少了近6亿美元,ADI 与美信公司的模拟芯片销售额也分别同比下降6%和12%。

这种增长停滞的原因也很简单——汽车与工业发展进入了萧条期。

IC insight 分析师在做出调研后指出,整个2019年,从工业级的通用模拟芯片(放大器、接口、电源管理、信号转换)到面向计算机和通信设备的定制化模拟芯片,所有模拟产品线的销量都有明显下滑。

“这类芯片巨头的业务与传统制造业密切相关,因此更多受制于萎靡的全球经济形势。而相比下,英伟达这类因为游戏、云计算和人工智能而带动的芯片设计公司,则会在今年有一个不错的收入增幅。”

很显然,进入2020年,这种走势也不会有什么好转。模拟芯片的下行前景将不可避免给德州仪器等头部公司带来更多损失。多位华尔街分析师预计,德州仪器公司、ADI的2020财年销售额将分别下降14% 和12% 。

因此,在一个技术成熟且后来者很难挤入的高垄断行业,第二名之后的企业选择“抱团”的方式与对手抗衡,度过经济寒冬,是一种最能体现“开源节流”精神的经典剧本。

ADI已经透露,这次收购将在未来两年内为公司节省2.75亿美元的成本,也会帮公司额外增加82亿美元的收入。

当然,从技术研发角度来看,“收购”是补足短板最快的方式,这对于半导体公司再常见不过——

美信的市场优势在于汽车和数据中心领域,而ADI则更集中于工业和医疗领域。

一位曾做过ADC产品(模拟数字转换器,一种模拟芯片)的华为工程师告诉虎嗅,美信做的电源信号处理器应该是这个领域最强的产品之一。

“他们在汽车和数据中心的电源信号转换和电压调节方向掌握着很关键的技术,而德州仪器在这方面也做的不错,但ADI需要这方面的技术。”

另一方面,从人才角度考虑,“模拟芯片设计”一直被业内公认为“比数字设计难得多”。

EDA芯片设计三巨头之一明导电子的一位架构师曾指出,芯片出现故障很大概率是由于模拟模块造成的。“相比数字化设计,模拟芯片设计有着高度复杂性和不稳定性,自动化程度较低,有很多非标准化的工艺,很大程度上凭借工程师的经验积累和‘手艺’。”

换句话说,做模拟芯片,入行壁垒相对较高,相关顶级人才也会更加稀缺。因此,美信这些精通模拟芯片设计的优秀工程师,在市场上很不容易被挖掘。

罗奇承诺,即便公司要在两年内节省2.75亿美元的成本,工程部门也绝不会裁员。“在模拟芯片硬件工程师数量持续下降的背景下,合并后的ADI 会成为世界上最优秀的模拟芯片设计者的聚集地。”

半导体市场加剧整合,对中国有何影响

对于两家芯片巨头的合并,除了公司的盈利走向,资本市场也非常关注另一个问题——第二大与第七大的联手,是否会给这个由德州仪器牢牢占据第一的全球模拟芯片市场带来一些微妙变化。

彭博社观点专栏作家 Tae Kim 认为,这场交易终于让这个不太受关注的半导体领域有了一些“好看的情节”,因为对于排名第一的德州仪器来说,这意味着它将面对一个更为强大的竞争对手。

“合并后的新公司将会产生规模效益,其叠加的收入基础将会分散掉芯片设计的庞大支出,从而提高盈利能力。” 他指出,在合并前,ADI的研发支出占其总收入的19%,而德州仪器仅为11%;但后者的销售额却是前者的两倍多。

但是更多分析师认为,即便完成收购的ADI市值能够从480亿美元冲到近700亿美元,仍然难敌市值高达1200亿美元的德州仪器,后者2019年的销售额为144亿美元,是ADI的两倍。

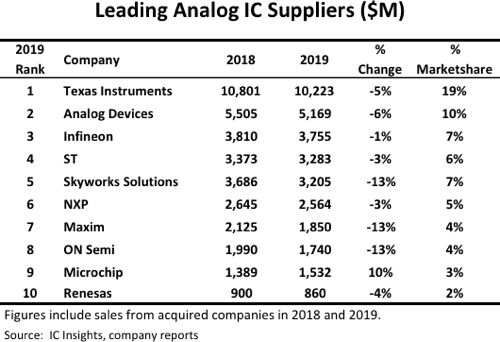

另外,根据IC Insight发布的《2019年模拟芯片市场占有率报告》,德州仪器的份额大约为19%,而第二名的ADI则为10%,前者一直在牢牢把控着模拟设备老大的位置。

有市场分析师告诉虎嗅,虽然这笔交易肯定会加强Analog的竞争地位,但还远达不到撼动德州仪器的地步。

“德仪和ADI都想收购美信,传了很多年了,但德仪的模拟芯片业务已经很强了,短板并不明显。而且德州仪器的业务更加综合,他们的大部分收入虽然来自模拟芯片,但还有一部分来自数字处理器和工业级的微控制器,并不是只有一条路走到底。”

2019年全球模拟市场占有率企业排名

因此对于本次收购,业界普遍认为并不会对竞争格局产生太大影响。但不可否认,这预示着在产值高达4190亿美元的半导体市场,新一轮整合再次展开。

一年前,德国芯片巨头英飞凌宣布以84亿欧元(约合94亿美元)价格收购赛普拉斯半导体(Cypress)。但由于复杂监管审查,这笔交易在今年4月才正式完成;

同样是在去年,恩智浦半导体确认将收购迈威科技公司的Wi-Fi 与蓝牙连接业务;而安森美半导体也在去年3月以11亿美元收购了Wi-Fi解决方案提供商Quantenna。

胜科纳米董事长李晓旻告诉虎嗅,相比国内,海外半导体市场已经高度成熟,甚至胜负已分。因此,每个细分领域都已经逐渐进入到并购整合,寡头垄断的阶段。

“此前有统计,十年前纳斯达克可以找到过百家半导体公司的名字,到现在只剩下四十家左右。但在上市公司数量减少的同时,行业的整体营收和市值规模却又大大提升了。”

也就是说,这些半导体领域内的并购重组,确实起到了1+1大于2的效果。从财务角度,这些举措是非常有意义的,而ADI这次并购只是这种大趋势的延续,对整个市场格局没有太大改变。

但是从中国市场来看,有产业人士向虎嗅指出,这未必是一件好事。

“对于ADI和美信,当然是合并后拥有更大的客户定价权;但对于中国用户来说,选择面肯定更窄了,议价能力会被进一步削弱。”

还有半导体从业人士吐槽,如果说以前像工业级的VR(一种电源管理芯片)与VRM芯片可以从三家采购,那么现在可能就只有两家了。

此外,在面向工业、航空航天的高端模拟芯片市场,主要徘徊在中低端市场的中国企业一直不太具备明显竞争优势,而在未来面临更大的巨头时,希望看起来更小了。

“汽车、工业以及核磁共振医疗仪器需要的高端电源管理芯片对性能和可靠性有近乎苛刻的要求,产品几乎是被前面那几家垄断。而我们的高精密度工业仪器都需要这类高端电源管理芯片,也算是卡脖子设备。

而国内虽然也有像矽力杰、圣邦股份、思瑞浦这样的头部模拟芯片企业,但无论是产品品类数量(相差几千种),还是技术水平,都有很大差距。

只能说,在此前几头巨兽争斗的过程中,小公司们可能有夹缝中求生存的可能。但进入到寡头垄断时期,稍有威胁的初创者都可能遭遇‘特殊关注’。或许会更加艰难。”

相关推荐

2020年,一个680亿美元芯片巨无霸诞生了

全球第一个 3D 打印的「人造心脏」诞生了

史上最大芯片诞生:1.2万亿晶体管超级巨无霸,专为AI设计

过去十年,移动互联网都诞生了哪些杀手级应用?

209亿美元:模拟芯片巨头ADI官宣并购Maxim,今年最大并购案诞生

最前线丨美国今年最大并购案诞生:芯片巨头ADI将以210亿美元收购Maxim

新巨无霸诞生:57岁黄仁勋,即将买下孙正义最值钱家当

刚刚,科技股王诞生!A股芯片巨无霸开盘暴涨246%

明天,这家巨无霸IPO敲钟:一年大赚48亿

超25亿美元,Uber创始人套现离场,留给孙正义一个烂摊子

网址: 2020年,一个680亿美元芯片巨无霸诞生了 http://www.xishuta.com/newsview26785.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519