特斯拉 Q4 盈利不及预期,但长期逻辑不改前途仍是光明

编者按:本文为海豚投研原创文章,36氪经授权发布。

特斯拉于北京时间 1 月 28 日早上发布了 2020 年第四季度财报。本季度财报可谓有喜有忧:

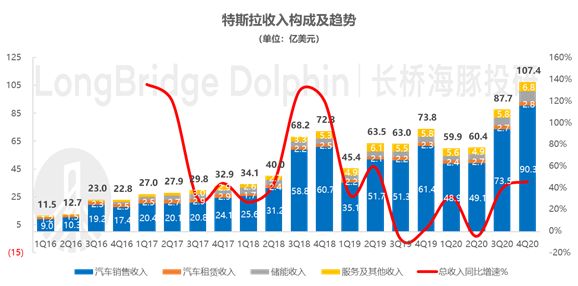

1)公司收入 107 亿美元,同比增 46%,超过彭博一致预期的 103 亿美元;

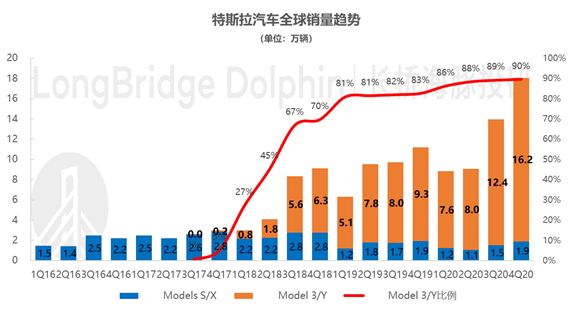

2)Q4 单季度交付量同比上升 61% 达 18 万辆,环比增 29%,超过此前市场预期。2020 年全年汽车交付辆,同比增加 36%,与 2020 年初马斯克的目标全年 50 万辆仅仅差 450 辆。

考虑到上半年疫情影响,公司生产一度停滞,这一数字是可以接受的。在此非常时期公司仍基本实现了目标,也展现出特斯拉较强的执行能力;

3)公司指引未来多年汽车总交付量将保持 50% 的增速水平,而 2021 年增速可能超过 50%,较 2020 年的交付量增长有所加快;

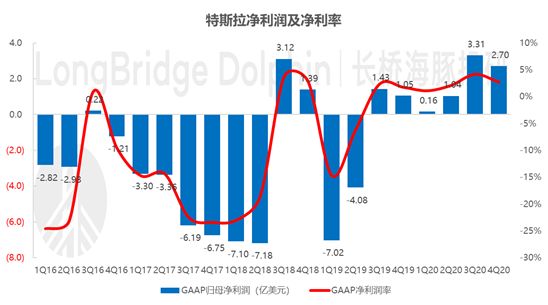

4)但交付量大幅上升部分由于 2020 年价格车辆价格持续下调,代价是 ASP 下降导致毛利率大幅下降 4.2%。因而 Q4 营业利润只有 5.75 亿美元,离预期的 10.89 亿美元相去甚远。

而在当前公司股价已实现超额增长的时候,市场就尤其苛刻,受盈利不及预期的影响,公司盘后跌 5%。

整体来看,我们认为,特斯拉很大程度上在复制苹果的路径。公司在电动车领域打造出绝对的品牌优势,在此基础上,价格持续下降将进一步抢占市场份额。同时公司凭借强大的品牌护城河也营造出自有的产品生态系统,后期包括自动驾驶系统等软件设施变现可期。

虽然本季度盈利不及预期,但是随着后续工厂陆续投产,产能得到持续释放后,出货量增加换来难得的智能驾驶数据,以及智能驾驶包服务的软件服务变现可能,释放公司更大的想象空间。

目前,全球电动车市场份额已经从 2019 年的 2.5% 增长至 2020 年的 4.2%。德勤预计到 2030 年,全球电动车市场份额将增长至 32%。而特斯拉作为电动车领域的领导者,将享受到行业成长和市场份额向头部企业集中的双重红利。

以下是财报内容详细分析:

全年交付量目标基本达成,未来多年维持 50% 增速

公司 Q2 共生产汽车 18 万辆,环比增 24%,同比增 71%;交付汽车 18 万,环比增加 29%,同比增 61%。二者均超过了华尔街的预期。

全年来看,公司共交付 499551 辆,距离此前预定的全年 50 万辆目标仅差 449 万辆。我们认为在今年这一特殊时期,这样一份答卷已实属不易。

分车型来看,Q4 核心车型 3/Y 交付 16 万辆,环比增加 30%,同比增加 75%,占总交付量的比重进一步提升,达 89.5%。高端车型 S/X 交付 1.9 万辆,环比增 24%,同比减少 2%。

我们预计公司未来会进一步消减 S/X 的生产,将重点放在 3/Y。

至于万众瞩目的 2021 年指引,公司预计未来多年交付量增速将保持在 50%,而在 2021 年增速则有可能更高,这一增速较 2020 年的 36% 明显加快。

目前美国 Fremont 的产能已经提升至每年 60 万辆,包括 Model S/X 10 万辆和 Model 3/Y 50 万辆;上海产能提升至每年 45 万辆,包括 Model 3 25 万辆和 Model Y 20 万辆。全球总年产量 105 万辆。同时预计柏林和德克萨斯的 Model Y 今年均能交付,卡车 Semi 也可以在今年年末实现交付。

我们认为随着工厂的陆续投产,公司的产能将进一步稳定增长,为公司开拓市场份额提供有力支撑。

毛利率下降致 Q4 盈利不及预期

本季度特斯拉实现营业收入 107 亿美元,好于市场预期。其中,汽车业务当季营业收入达到 93 亿元,营收占比为 87%,而储能板块、服务及其他业务板块的营收占比分别为 7%、6%。

在顺利进入标普 500 指数之后,本季度是特斯拉实现盈利的第六个季度,2020 年也是特斯拉的首个盈利年。但在目前涨幅过高的情况下,市场显然对特斯拉有了更高的期许。

在盈利不达标的情况下,盘后股价跌 5%。

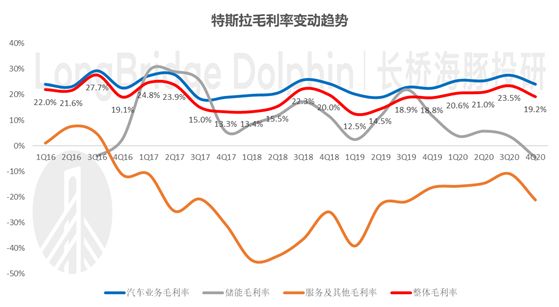

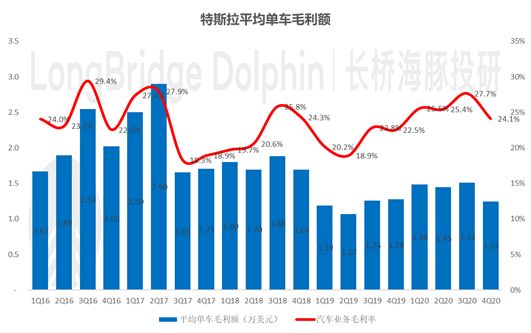

而盈利不达标的首要原因则是毛利率的下跌,Q4 整体毛利率由 Q3 的 23.5% 下跌至 19.2%,下降了 4.2%。毛利率的大幅下降直接侵蚀了利润端。

以价换量兑现良好,但盈利效率有待提升

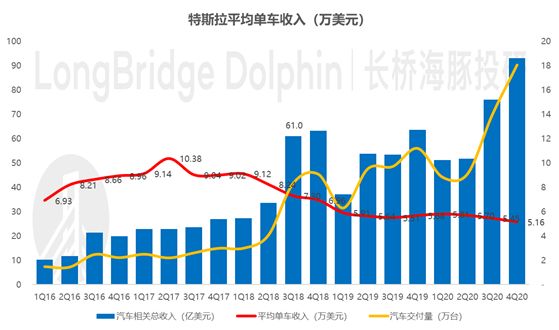

受 Model 3/Y 价格持续下调的影响,本季度平均单车收入再度下滑至 5.45 万美元,但汽车交付量实现了环比 29% 的大幅增长。我们认为公司在以降价来拉动销量的策略兑现良好,预计未来 Model 3 的价格还有进一步下降的空间。

价格下降同时也带来了单车毛利额的减少,这也是 Q4 毛利率降低的主要原因。但我们预计随着公司产能持续扩大,规模效应将进一步得到释放,特斯拉的单车毛利率仍有上升的空间。

感兴趣的用户添加微信号 “longbridge002” 加入海豚投研圈,一起切磋全球资产投资观点!

相关推荐

特斯拉 Q4 盈利不及预期,但长期逻辑不改前途仍是光明

业绩快报丨特斯拉交付量再破纪录,为何营收还是不及预期?

谷歌Q3点评:净利不及预期,山雨欲来风满楼?

特斯拉盈利能力遭质疑,中国市场能否成破局关键?

业绩挺不错、股价却跌了,特斯拉:你们对我的预期太高

Q4营收、净利润均超市场预期,英伟达全盘“复活”?

评论:疫情不改A股市场长期向好的趋势

自由现金流持续转正,那些年奈飞烧的钱没有被辜负

Q4营收、亏损均好于预期 ,Uber逼近"盈利站点"?

Q4营收、净亏损均好于预期,Lyft为何却不被投资者“偏爱”?

网址: 特斯拉 Q4 盈利不及预期,但长期逻辑不改前途仍是光明 http://www.xishuta.com/newsview37814.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519