鹰瞳科技奔向港交所,但AI医疗赛道上的博弈才刚刚开始

从20世纪前AI应用在临床知识库,到2000-2015年国外将研究重点放在手术机器人应用落地、鼓励发展电子病历,再到2015年之后的AI+影像应用、智慧病案等新产品相继面世,关于医疗AI的探索和商业化落地从未停止。

医疗AI一直炙手可热,其不仅长期保持高市场增速,在一级市场投融资的火热程度也一直居高不下。更是吸引无数资本大佬和上市药企争相布局,小型创业型医疗AI公司更是遍地开花。

据港交所消息,北京鹰瞳科技发展股份有限公司日前已通过港交所聆讯,并于9月22日晚间在港交所官网披露通过聆讯后的资料集,择日将正式启动招股并主板挂牌上市,瑞银集团和中信证券担任联席保荐人。

随着医疗AI应用场景不断扩展,该赛道也变得愈发热闹。结合医疗AI行业未来发展前景来看,鹰瞳科技这匹黑马仍有充足的想象空间,但目前情况而言,还存在多角度的一些挑战和竞争。

融资历程

成立于2015年的鹰瞳科技作为中国首批提供人工智能视网膜影像识别的早期检测、辅助诊断与健康风险评估解决方案的公司之一。2016年到2018年,医疗AI在资本的助推下达到前所未有的热度,这一领域企业估值也一度水涨船高。如今,医疗AI变现难的问题一度引发大众关注。

在融资方面,鹰瞳科技的融资能力是较为不错的。据天眼查显示,公司成立至共完成了8轮融资,分别为:

2015年12月21日,完成由九合创投和智朗创投共同投资的数百万元天使轮融资;

2016年12月8日,完成由搜狗投资的数千万元A轮融资;

2018年4月2日,完成由复星锐正资本和搜狗共同投资的数亿元B轮融资;

2019年1月10日,完成由中信资本、平安创投和中信证券投资共同投资的B+轮融资;

2019年12月6日,完成由开研投资独家投资的B++轮融资;

2020年10月31日,完成由中航信托、中信国健、海银资本、中青实业集团、昇和资产、富汇创投、三生国健、北京中翔运达共同投资的C轮融资;

2020年12月3日,完成由复星集团独家投资的C+轮融资;

2021年6月19日,完成由礼来亚洲基金、清池资本、奥博资本共同投资的D轮融资。

纵使目前拥有多轮融资资金,但鹰瞳科技并不满足于此,意图抢占“医疗AI第一股”的位置。在这个时间点选择上市,很重要的一个原因是因为在经历了多轮融资之后,各方投资者的投资想要看到成效,尤其是在估值逼近50亿的情况下,再寻找新的投资者接手也比较麻烦。

如果鹰瞳科技此时能够成功上市,或将成为其全新的发展拐点。但资本市场仍会存在诸多的不确定因素,加上医疗AI行业存在的一些难题,企业的发展也会存在诸多变数的可能。

商业模式

鹰瞳Airdoc成立于2015年9月,立志于全人群的健康问题早发现。基于海量数据集研发的糖尿病视网膜病变眼底图像辅助诊断软件,以及用于健康风险评估的早筛应用,可发现早期健康风险的异常表现,以帮助人们及时地掌握自己的健康状况。

鹰瞳科技目前产品组合中核心产品为Airdoc-AIFUNDUS,其中一个版本Airdoc-AIFUNDUS (1.0)是同类产品中首个获得国家药监局第三类医疗器械证书以及全球第二款获批的人工智能视网膜影像识别分析SaMD。

此外,鹰瞳科技还拥有一条产品管线,可服务于社区诊所、体检中心、保险公司、视光中心等多种健康服务场景的客户。还通过研究合作建立世界最大的视网膜影像数据库之一,包含约370万张真实用户视网膜影像和对应的多模态数据,由数百名医学专家采用交叉标注。

除了这些,鹰瞳科技也在尝试做一些别的方面的突围。目前,鹰瞳科技已自主研发三种独有和全自动的眼底相机;而硬设备则由设备内置的语音识别、语音合成及计算机视觉人工智能技术驱动,并且可以更低成本解决市场上现有眼底相机的痛点。

凭借多渠道商业化策略,鹰瞳科技已建立多样化的客户群,扩大地区占有率,其客户数量已由2019年的46名增长至2020年的85名。

财务数据

鹰瞳科技虽然拥有众多客户,但“赚钱难”的问题还是在招股书中体现出来。

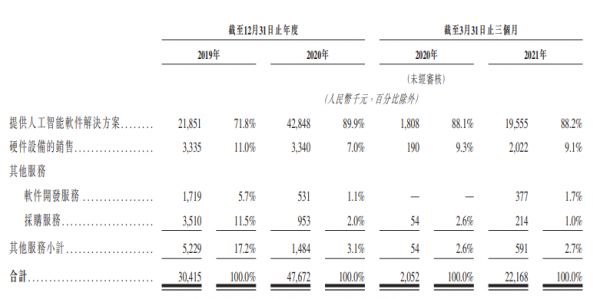

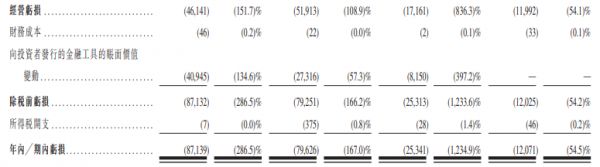

据招股书显示,2019年、2020年、2021年前三个月其营收分别为3041.5万元、4767.2万元、2216.8万元。大幅度的营收增长彰显强悍的市场收割能力,但与此同时,亏损也并未止步。

亏损方面,据招股书显示,2019年、2020年、2021年前三个月其亏损为8713.9万元、7962.6万元,1207.1万元。虽近年来亏损略有所收窄,但仍然难以实现盈利。

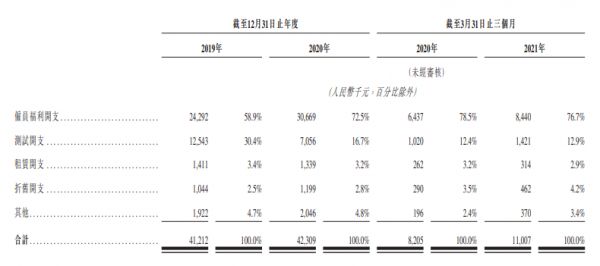

鹰瞳科技一直大额投资于研发活动,持续开发尖端技术及提供创新解决方案,研发开支占成本及开支总额的大部分。这其中,研发开支主要包括员工福利开支、专项研发开支、租金及公用设施费用开支。

据招股书显示,鹰瞳科技的研发成本逐年增加。2019年、2020年、2021年前三个月研发开支分别为4121.2万元、4230.9万元、1100.7万元,研发成本的支出在总营收中占比居高不下。

竞争对手

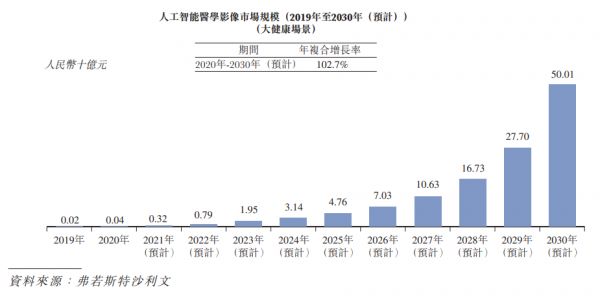

据弗若斯特沙利文资料显示,中国人工智能医学影像市场预计自2020年的人民币3亿元增至2030年的人民币923亿元,2020年至2030年的年复合增长率为76.7%。人工智能医学影像主要用于医疗机构中,以协助医生进行疾病检测及诊断,2020年约占人工智能医学影像市场的86%。

中国的人工智能医学影像主要包括肺部影像、视网膜影像、心血管影像、创伤影像及胸腔影像等。在人工智能医学影像市场中,人工智能视网膜影像发展最快,人工智能视网膜影像2019年至2021年的年复合增长率为171.0%。

随着AI技术的不断成熟,科技、制造业等业界巨头的深入布局,行业所具有的高潜力结合巨大的市场空间,引得众多参赛者争相追赶,来势汹汹。

目前形势而言,利用AI进行糖网病筛查的公司还包括爱尔眼科、上工医信、肽积木、上海孚视、BigVision、致远慧图、体素科技、泰立瑞等。

鹰瞳科技最直接的竞争对手就是百度旗下医疗业务“灵医智慧”,其“AI眼底筛查一体机”称10秒可生成筛查报告,虽目前未拿到审批证,但百度已手握II类和III类器械销售资质。

除百度之外,腾讯也曾布局该赛道,旗下觅影研发的AI眼底疾病筛查系统支持7大常见眼底疾病与20余种罕见眼底疾病的检测,并能在几秒内检测出结果。

行业巨大的市场前景,结合自身在业务方面的不断推陈出新,鹰瞳科技IPO之后的发展具有足够的想象空间,但是随着越来越多的竞争者参与进来,多方角逐,竞争激烈,鹰瞳科技若仍只通过合作来铺开业务,想要变现就相对困难。

总结

从长远来看,鹰瞳科技的市场前景有着广阔的上升空间。

但广阔的发展前景对鹰瞳科技来说同样是一把双刃剑。在同样的大环境下,鹰瞳科技能争夺的市场,灵医智慧、觅影同样也有机会抢夺。对于IPO的态度,赛道上很多玩家也在跃跃欲试。

在这种情况下,鹰瞳科技需要考虑更多的是加大产品研发以及产品普及市场的力度,以拓宽销售渠道来加速商业化进程,带动商业化发展,这样才是获得投资者肯定的主要途径。对于未来,在AI医疗赛道上,这种资本的博弈或许也只是刚刚开始。

本文来自微信公众号“IPO捕手”(ID:ipobushou),作者:IPO捕手,36氪经授权发布。

相关推荐

鹰瞳科技奔向港交所,但AI医疗赛道上的博弈才刚刚开始

鹰瞳科技赴港IPO:巨头扎堆、变现不易,AI医疗影像生意难做

鹰瞳科技递交招股书,AI医疗影像或将撑起一门IPO

竞逐“AI医疗影像第一股”,万亿级赛道数坤科技有何“戏码”?

焦点分析 | 18亿年营收的微医登陆港交所,互联网医疗四强争霸

人工智能掀起巨浪,“AI独角兽”第四范式奔向港交所

上市潮背后,AI医疗影像何以战至终章?

医疗AI的“千里眼”和“顺风耳”

35岁离职创业,她要去IPO敲钟了

零担快运价格战阴云之下,安能物流奔向港交所

网址: 鹰瞳科技奔向港交所,但AI医疗赛道上的博弈才刚刚开始 http://www.xishuta.com/newsview50993.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519