人民币基金第一枪:天图投资要去IPO了

猝不及防,天图投资要去IPO了。

5月19日,证监会国际部披露了深圳市天图投资管理股份有限公司提交的《股份有限公司境外首次公开发行股份(包括普通股、优先股等各类股票及股票派生的形式)审批》材料。投资界经核实确认,总部位于深圳的天图投资已正式启动赴港上市。

印象中,这是第一家主流人民币基金正式冲刺IPO。在此之前,单伟建执掌的美元PE太盟投资已向港交所递交了招股书。如果成功上市,天图投资将成为中国第一家实现“新三板+H股”上市的企业。

今年以来,美元PE上市潮正轰轰烈烈。回想2021年,深圳市地方金融监管局文件中罕见提及探索优秀股权投资管理机构上市制度安排。如今,天图投资似乎打响了人民币基金第一枪。

VC/PE圈震撼:天图投资要IPO了

在中国消费投资江湖,无人不识天图。

成立于2002年,天图投资由原南方基金管理公司副总经理兼首席投资官王永华和毕业于清华MBA的冯卫东一同创立。早年以PE起家,天图投资曾经是创投圈赫赫有名的“吃货PE”,如今跃居国内一线消费投资机构。

追溯天图投资的历程,可以隐约看到一些本土创投的影子。最早阶段,起步于深圳的天图用自有资金做PE投资,以投资Pre-IPO阶段为主,而项目的选择都比较宽泛且传统,比如曾投过如电子电气、新疆种子等企业。

这一干就是十年。那是以深圳为代表的本土创投崛起时期,天图团队投出了一些赚钱的项目,声名鹊起。直至2012年,全民PE时代到来,本土创投纷纷转型,天图内部也进行了一轮策略调整,决定将投资战线收缩到消费领域,成为中国最早一批专注消费赛道的创投机构。

2015年,天图投资迎来一个里程碑——正式在新三板挂牌上市。2017年,天图PE基金内部进行改革,分别成立了VC、PE和并购及控股投资事业部。其中VC基金由潘攀执掌,1979年出生的他一举成为天图最年轻的管理合伙人。

天图VC基金成立后投的第一个项目便是奈雪,至今累计投出了包括爱回收、百果园、茶颜悦色、三顿半咖啡、鲍师傅糕点、钟薛高、wanderlab、宝宝馋了等约100家消费创业公司。

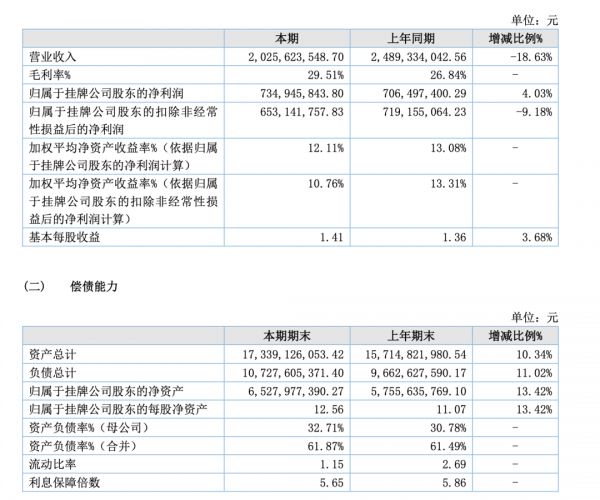

正如中国消费投资充满争议,外界关于天图投资的质疑也并不鲜见。今年4月28日,天图投资发布了2021年年度报告,其中显示,报告期内天图实现营收20.26亿,实现净利润7.35亿,毛利率29.51%。

过去一年里,中国消费投资经历了一个史无前例的转折——2021上半年还是宛若盛世狂欢,下半年却陡然刹车,投资数量断崖式下跌。不过数据显示,天图投资全年通过在管基金以及自有资金共完成项目投资56个,较2020年增长51%,合计投资金额与上一年度基本持平。

今年以来,消费投资依然冷清,估值回调的一幕幕尤为明显。当然,这对于投资机构而言并非坏事——行业渐渐回归理性,估值趋于合理,大家才有出手的机会。从天图的多次分享来看,团队坚定看好中国品牌未来10年将开启全球大航海时代,期待中国品牌在全球范围内的崛起。

此次天图奔赴IPO,不禁令人想起了去年这一幕——

2021年1月,深圳市地方金融监管局发布关于公开征求《关于促进深圳股权投资持续高质量发展的若干措施(征求意见稿)》的通知,公开向社会征求意见,其中罕见提到一条举措——探索优秀股权投资管理机构上市制度安排。深圳历来是本土创投的风向标,当时公开提及创投机构上市话题,轰动一时。

创投机构为何追求上市?

天图为何此时去赴港IPO?

“当下无论人民币还是美元募资情况不容乐观,尤其消费投资机构,更不受一些国资背景LP待见。此时上市,第一个原因可能是一种募资新探索。”北京一位不愿具名的消费VC合伙人分析。

事实上,国内VC/PE对于创投公司上市讨论已久,上市一直是一些创投机构的追求。而通过资本市场募集长期资本,便是创投机构追求上市的现实初衷之一。

深创投董事长倪泽望曾在公开演讲时表示,私募基金是一个周期性的行业,上市募集的资金可以作为GP的长期核心资金带动更多的LP资金,有助于形成长期资本,活跃资本市场的流动性。

曾有本土创投大佬感叹,目前国内创业投资基金一般基金存续期为3+2年,最长为7年。而一般企业从成立到符合上市要求需要6—10 年的时间,这使得部分人民币基金无法长期持有优秀企业。而当年,软银长期持有阿里巴巴14年才能收获高达2500倍的回报;MIH持有腾讯十几年才能收获高达上千倍的回报。阿里巴巴和腾讯的高速成长却跟中国的人民币基金没有关系,导致国人没有分享到投资红利。

当然,上市也有利于创投机构建立更加规范的公司治理体系,做大做强。“现在人民币基金管理规模过千亿的GP凤毛麟角,而且基本是国有的。应该利用资本市场,通过允许GP上市来做大做强,最后会产生一批在国际上具有竞争力的创业投资管理机构,此外,还可以运用上市公司的多样化激励工具,吸引优秀人才,并以优质上市GP为标杆,对行业起到示范效应,提升创投行业整体的专业管理和服务水平。”东方富海董事长、创始合伙人陈玮曾向投资界分析。

但是,创投公司上市牵一发而动全身,需要全盘谨慎考虑。截至目前,尚未有一家创投机构通过 IPO 进入A股市场。如今“创投第一股”鲁信创投,是2010通过借壳方式成功上市。

北京某本土VC机构合伙人梳理了目前质疑国内创投公司上市的意见:一是私募不能公募化;二是资本市场要支持实体经济,不能让创投这样的类金融机构上市。从现实情况来看,创投机构A股上市之路依然漫长。

因此,天图投资这次选择了港股。客观原因在于,只要是符合港交所上市规则要求的公司均可申请,并没有任何行业限制。投资界从多方了解到,港交所历来欢迎国内VC/PE机构赴港上市,甚至希望重点开拓打造一家极具典型的行业标杆案例。

美元PE上市募资,浩浩荡荡

人民币基金也来了?

天图上市并非个例。2022年至今,海外创投圈最热闹的一幕便是美元PE大举上市。

3月底,亚洲私募股权公司太盟投资集团公司(PAG)正式向港交所提交上市申请书,准备在港交所主板上市。成立于2002年,太盟投资集团的掌门人之一是PE大佬单伟建,目前公司整体在管规模500亿美金(约合人民币3000亿元)。鲜为人知的是,太盟投资与天图投资也有渊源,双方共同投了奈雪的茶。

更早之前,今年1月,TPG在纳斯达克敲钟上市,首日收盘涨15.25%,市值一度超过100亿美元。创办于1992年,TPG是世界最大的私募股权投资公司之一,如今管理规模超1000亿美金。

还有欧洲PE豪门CVC资本,也要上市了。最新的细节是,CVC Capital计划于2022年下半年在伦敦上市,将邀请高盛、摩根大通、摩根士丹利为IPO保驾护航。另外,消息称声名显赫的普洛斯已经以保密方式申请投资业务在美国进行IPO,募资金额约为20亿美元。按计划,普洛斯最早在今年上半年将旗下的基金管理业务上市成功。

为何海外PE巨头几乎同一时间追求上市?此前一位不愿具名的募资合伙人分析,如今美元募资环境充满了许多不确定性,上市募资的效果显而易见——正如年初TPG上市,轻松募集了10亿美元;而根据此前公开信息,太盟此次IPO募资额可能达到20亿美元。

上一轮PE上市潮还要追溯到2007年,黑石成功在纳斯达克上市,成为美国当时近5年里最大规模的IPO。紧随其后,KKR在2010年上市,凯雷在2012年上市。这是当时国际私募股权行业的风向标。

而在国内,这样的探索也曾发生过。最典型的是2015年前后的新三板私募机构挂牌热潮,一批私募机构纷纷登陆新三板,在提高知名度和品牌影响力、增加融资、获得更多投资机会方面曾经产生过一些正面的效用。但同时,也出现了部分令人错愕的现象,给市场带来了不好的影响。

此次天图选择赴港上市,令创投同行震撼。但相比美元PE,天图的VC色彩更为浓厚——须知道,很多PE机构的业绩具有波动性大的特征,抵御风险的能力也较弱,所以二级市场一般不会对PE机构给出太高的估值。沿着这一个逻辑,VC机构的业绩波动更大,所以全球尚未有一家主流VC机构上市。

如果成功上市,天图投资将成为国内第一家“新三板+H”的创投机构,有望开创行业先河。但是,目前只是迈出第一步,一切尚需取得证监会等相关监管机构核准。

本文来自微信公众号“天天IPO”(ID:pedailyIPO),作者:杨继云 刘全,36氪经授权发布。

相关推荐

人民币基金第一枪:天图投资要去IPO了

天图投资,到港交所IPO

38岁上海交大学霸,要去IPO敲钟了

36氪独家|天图投资募得首期美元VC基金,雀巢集团成新晋LP

天图投资募得首期美元VC基金 雀巢集团为基石投资者

深圳打响第一枪:探索创投公司上市

35岁离职创业,她要去IPO敲钟了

这对陕西伉俪,要去IPO敲钟了

48岁李斌,又要去IPO敲钟了

围猎天使投资:大消费玩家天图重仓入场

网址: 人民币基金第一枪:天图投资要去IPO了 http://www.xishuta.com/newsview63580.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519