中概股反弹,是加息前的“黎明前黑暗”还是“柳暗花明”?

图片来源@视觉中国

文|老铁

在几天的急促下行之后,周围的朋友(包括我)在讨论股市时都开始显示出熊市特征,越发不自信,越发怀疑自己。

经过几天的低沉与思考之后,还是想与大家分享我的一些观点:1.此次股市调整究竟要到什么时候,底部究竟在何处;2.对于中概股我们又有什么可以反思的,是否监管预期明确后就可以舞照跳?

在美股的震荡中,市场对此有过多种的解释,诸如俄乌战争下石油价格暴涨,美国通胀预期增加,又比如美联储加息在即,种种因素之下使得投资者偏好发生逆转,减少权益资产持有,转向安全性资产等等。

以上解释都有一定道理,但作为投资者我们还是要追问,究竟市场偏好发生了多大的偏转,如今的市场是理性还是非理性的。

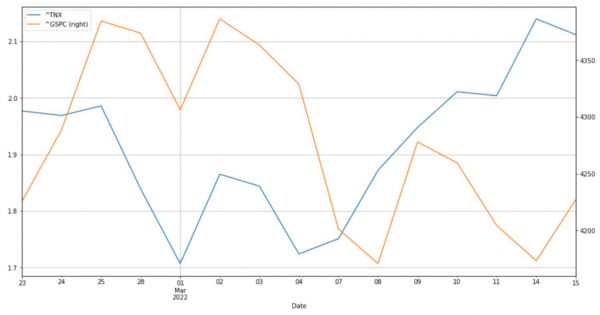

2022年2月24日俄乌战争爆发,市场行情急转直下,我们不妨来研究过去20多天时间里全球资本的大致流向,见下图

上图为自俄乌战争后美国十年国债收益率和标普500指数的走势情况,两条折线表现的可谓是错综复杂,梳理之后又可找出一些脉络:

其一,战争爆发初期,市场风险偏好迅速改变,具体表现为提高对国债的需求,因此国债票面价值上升,收益率下行,此时资本市场风险“水”就流向债券市场,两条线呈水平线状,其后尽管3月1日曾出现短暂的两条线双双上行,但其后便迅速下行,在西方国家陆续对俄罗斯出台“制裁”措施后,市场不安定因素进一步放大,资金继续流向债市,股市下行;

其二,从3月7日开始,两条线就不再平行,整体上国债收益率大幅向上,回到了近期的高点。而标普500则是跌宕起伏,也就是资金开始从债市流出,国债票面价值下行,收益率上升,但资金并未全部回流资本市场。

从近期走势看,债市和股市已经不再是简单的“零和效应”,而是加入了更多的因素,那究竟是什么呢?

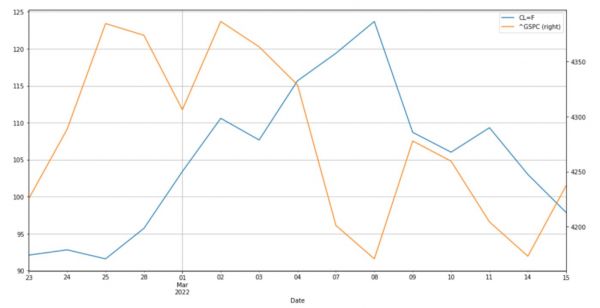

我们把原油价格纳入分析框架,理由为战争开始后,原油价格暴涨,对于资本市场,这一方面意味着美国通胀预期增加,美联储加息预期强化(鲍威尔在油价暴涨后也屡次发出鹰牌信号,甚至表示要学习80年代的沃尔克打击通胀),这对于资本市场当然算不得好消息;其二,原油价格上涨后,一部分资金会去追求高收益高风险的大宗商品期货,也会一定程度降低资本市场的流动性。

在上图中,我看到石油价格到达峰值之后也恰是标普500指数的最低值,其后原油价格进入下行通道,虽然标普500受外部风险偶有波动(在外界信息瞬息万变时,市场保持一定敏感性是合理的),在原油价格接近战争前水平后,股市又有明显的企稳。

我们一直认为,资本市场中长期是看优秀公司的多寡,是否能为股东创造丰厚的价值,但短期内资本市场的走势更多是受流动性偏好影响。战争之后,尤其在“制裁”令先后颁布后,全球各地的风险偏好发生了明显的扭转,诸如比特币,黄金,美债,美元(战争后美元大幅升值)都发生了剧烈的变化,最终反映在资本市场就是剧烈的波动。

以上是对美国资本市场过去20多天的走势的基本分析,我们再来探讨美联储加息后对美国资本市场的影响。

在一般的叙事中,认为美联储加息如回撤流动性,且加息伴随着资本价格的下行,对资本市场也就是一轮挤泡沫行为,也就是加息往往对股市是副作用。

不过当我们在与实际行为验证时发现,加息与股市并非完全负相关性,如2018年美联储四次加息,其中除首尾两次股市震荡明星,中间股市基本是在加息中成长。

已经有许多人通过不同角度去解释此现象,诸如优秀企业的数量和成长性,加息的边际效应等,都是可以解释此现象的。我们在本文中再引入新的变量,加入国外公司持有的美国长期债券来判断,也就是美国加息之后,美国依托于美元的国际储备地位,以及优秀公司的数量,会吸引全球投资者前来,资金从全球回流美国,一定程度稀释了美联储加息的“抽水”效应。

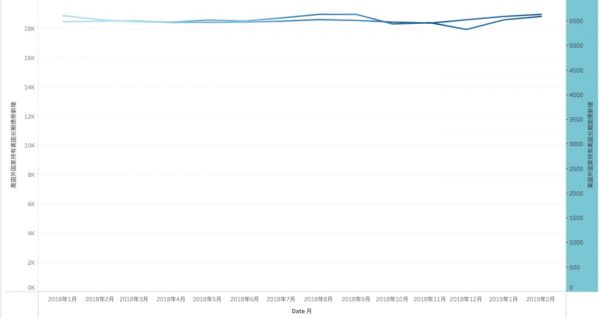

上图为2018-2019年,非美国国家持有的美国长期证券(包括债券,股票等),和长期国债的走势情况,颜色深浅表示欧元区持有的多寡。

可以看到在加息初期,海外市场持有美国长期证券数量会有小幅下降,但随着美元加息的深入,美债收益率的攀升,加之美元作为国际储备货币的强势地位,会使得全世界购买美债和美国证券,也就是美元回流美元,尤其欧元区,在年中之后越发积极。

这也就可以解释,18年加息中美国十年国债收益率反而下行,这也是考虑市场流动性变量时需要尤其注意的。

海外美元的回流可以一定程度上稳住美国流动性在加息后不至于断崖式下跌,当加息周期结束之后,充裕的流动性又成为美股反弹的重要因素。

那么2022年美联储加息又会有什么独特性呢?

考虑到在过去一年多时间里,欧元对美元汇率一直在下行通道中,尤其战争后更是加速了美元对欧元的升值,也就是金融账户一直在从欧洲流向美国(美联储官网有数据披露,不再赘述)。

那么另一方面我们也在考虑,当下美联储究竟是“鸽派”还是“鹰派”,这个问题在全世界都有着相当大的分歧。

我们在此认为,现阶段鲍威尔为首的美联储应该还是“鸽派”为主,理由为二:

其一,当下美国通胀虽高,但通胀的原因不仅仅是大放水后需求端的旺盛,亦有疫情中全球供应链紊乱下的供给不足,如果只从货币手段入手,忽视了供给端,可能会简化问题。近期拜登政府要求释放原油储备库,并号召本土石油生产,也是想通过提高供给,改善供需关系,给通胀减压;

其二,当下美国正临近利率倒挂的临界点,流动性不足,这往往是经济下行的征兆,是不利于经济复苏的。

上图为美国十年国债与两年国债的收益率差,当下正接近于临界点。也就是在加息,战争以及其他不确定因素之下,投资者对当下更加悲观,减少流动性资产持有,转以投资长期稳定资产,短期流动性就面临挑战,从历史规律看一旦价格倒挂形成,就预示着巨大的经济下行压力,而此时若要扭住局面,往往就是通过降息为市场注入流动性。

这就与当下美联储的加息预期产生了巨大的矛盾,在一个确定加息周期里,又有着潜在的降息压力,这无疑给美联储增加了几分难度。

尽管美联储的主要工作是锚定CPI和就业率,但我们很难说他是完全独立于政府的,毕竟鲍威尔也是拜登提名,双方应该是有一定默契的。我们可以想象,当下对拜登和鲍威尔最好的解决办法应该是,拜登场外提高供给缓解通胀,鲍威尔则以“鸽派”态度缓慢加息,维护宏观基本面的正常运转。

在年初我个人曾认为美联储加息会对美股有一次非常之大的去泡沫现象,但如今我态度较为中性,认为去泡沫会有,但可能不会特别大,美股指数不会有“股灾”般的调整。

总结此部分观点:

其一,美股短期是受流动性影响的,随着战争对市场恐慌的边际效应收窄以及石油价格的回落,美股会趋于稳定,但又由于在此关键节点,美国资本市场流动性又受汇率,大宗商品价格等因素影响,因此应该以动态眼光去判断;

其二,美联储在加息的问题上偏向鸽派,这其中有供给端的因素,亦有当下长短期利率倒挂的潜在风险。

对美股总结分析之后,我们再讨论大家关心的中概股。

经历连番打击之后,中概股似乎“深不见底”了,永远在抄底,但永远抄在半山腰,我们的中概股究竟怎么了?

对中概股的分析,此前已经有从监管和国际局势入手的,认为中概股已经具备了高风险特征,在无确切的高收益时,自然不被投资者所看好。

我们本文不想重复此观点,希望能从中概股发展的路径中找到答案,如果说政策风险决定短期资本市场对中概股偏好程度,那么企业自身的可持续经营则是对中概股中长期走向的判断依据。

受全球资本大热以及行业周期性利好,我国互联网行业可谓大放异彩,并走出了中概股特有的模式:以高补贴以及低利润率获得市场,以此获得股权融资,再以此持续扩大规模,走出一条低利润甚至是亏损,但规模不断放大,市场估值主要以市占率和市销率为主。

此模式下,企业就自觉和不自觉地追求规模,收并购就成为主要手段。但事实上,企业无论是管理能力,还是业务成熟度都很难匹配其扩张速度,也就导致了企业在扩张,亏损反而在放大,出现了规模大亏损更大的局面。

此前中概股以成长股定性,也拿到了市场足够的溢价,但现在新形势下,互联网难以如以往那般扩张,当成长性受局限,市场必然要求企业投资回报率。

在以往,我们谈中概用ROE和ROA,甚至是股息贴现率等模型时,常常被指责为迂腐,中概这种公司怎么能用传统估值方法。

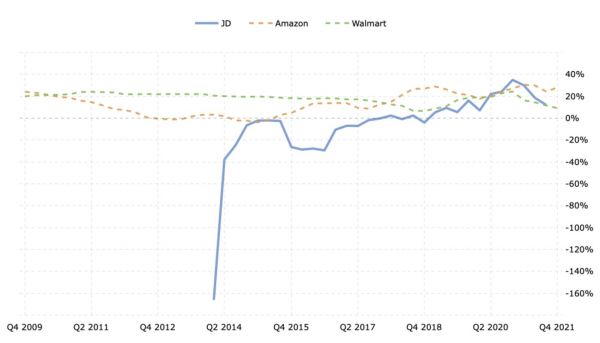

以京东为例,从基本面看这是一家成长性和稳定性都不错的公司,尤其在破除二选一藩篱之后,企业还是收获了此市场红利,各项指标稳步改善,资本市场也给予了认可,市值与同类公司相比要稳定许多,但这也是一家利润率维持在盈亏线左右的公司,且又在进行一轮扩张和并购(如近期90亿元收购德邦)。乐观看,企业的生态布局,规模效应会因为并购而强化,但短期内资产价值上升,利润反而下行,就会面临ROA的收缩。

上图为京东与沃尔玛和亚马逊的ROA情况,这也是京东最爱对标的美国公司,可以看出京东只有在2021年中表现良好(放水下投资回报拉升),其余时间都在同类企业之下。

2021年Q4,随着宏观经济压力的显现,中小企业承压,京东“归属于非控制性权益股东净损失”达到1.6亿元,此外物流业务的“破圈”行为也录得大量亏损,拖累电商。

随着德邦资产的并表,ROA在短期内还是会面临相当大压力。

京东已经是中概的龙头企业了,仍然会面临此问题,那些仍在亏损线徘徊,自由现金流尚未回正的公司呢?

中概股短期看政策底,中长期需要看长期企业盈利质量,为股东创造价值的能力,换言之,以前的模式已经难以为继,当下中概股不仅要对股价进行去泡沫,也要对业务进行出清。

最后总结对中概的中短期看法:

其一,反弹的动力来自企业的现金储备,谁现金多,谁就有动力和能力回购,稳定市值,美国资本市场已经开始了;

其二,现金储备主要依托于企业经营质量,慎用投资扩张,保持盈利质量;

其三,在悲观时候保持乐观,足够乐观时保持审慎。

相关推荐

中概股反弹,是加息前的“黎明前黑暗”还是“柳暗花明”?

纳指站上15000点,中概股暴力反弹,木头姐又回来了

现在,中概股可以排队回国了

中概股3分钟 | 新能源车反弹,蔚来涨超6%;B站月度付费用户翻番

中概股3分钟 | Archegos基金受害股集体反弹,跟谁学涨13%,爱奇艺涨近10%

中概股惨遭血洗,上市车企何去何从?

苹果跌3500亿,特斯拉跌2600亿,中概股全线大跌,科技股昨夜发生了什么?

中概股3分钟 | 中概股普遍收涨,理想、小鹏汽车涨超4%;台积电涨近3%

跟谁学、好未来接连“暴雷”,教育中概股为何轮流被做空?

华尔街之狼的猎杀时刻,成了中概股的秀场

网址: 中概股反弹,是加息前的“黎明前黑暗”还是“柳暗花明”? http://www.xishuta.com/zhidaoview24381.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181