零食“冰火两重天”:良品铺子上市首日暴涨44%,百草味却遭二度卖身

编者按:本文来自微信公众号“爆款法则”(ID:baokuanfaze),作者:小军,36氪经授权发布。

同为互联网零食三巨头,今天却是境遇各不相同。

作为一个武汉品牌,处于疫情中央的良品铺子成了首批“远程上市”尝鲜的企业,而“云上市”也没有影响良品铺子首日的走势,开盘大涨44%,首日封板涨停,市值飙升至68.7亿。

而就在今天良品铺子上市的前夜,同为“零食三巨头”的百草味却被好想你卖给了百事。

没错,就是那个做红枣的“好想你”。

2016年,好想你以9.6亿人民币的价格买来了百草味,而昨天又以7.05亿美元(约人民币50亿元)将百草味母公司杭州郝姆斯食品有限公司100%股权,出售给了百事。一买一卖之间,好想你净赚40亿。

有人上市敲锣,有人二度卖身——各方角逐下,互联网零食江湖烽烟再起。

上市暴涨背后:利润单薄的良品铺子

此前,在招股书发布以后,不少人对良品铺子业绩表现不甚乐观。

成立于2006年的良品铺子,与已经被好想你收购的百草味和三只松鼠被并称为“互联网零食三巨头”。

与传统的零食企业企业相比,这一批互联网化的零食企业除了线上渠道能力更强以外,更主要的是更接近消费者,因而产品更新迭代更快。良品铺子副总裁赵刚就曾经在接受创业家&i黑马采访时表示,良品铺子每年大概能保持300个产品上市,正在开发的SKU就有1500个。

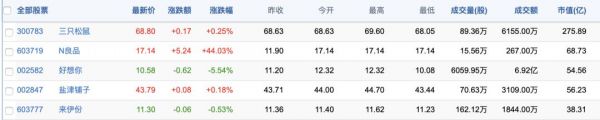

不过,良品铺子在资本市场上的动作倒不算快,尤其是与2012年成立,去年已经上市的三只松鼠对比。去年三只松鼠上市后,股价最高点曾经到了81.5元,较发行价14.68元增长了足足4.5倍。这也就使得几家头部零食企业市值已经拉开了身位:三只松鼠市值275亿元,甚至超过了老牌零食厂商洽洽食品的203亿元,而盐津铺子、来伊份等则在30~50亿元的区间内。

今天“云敲锣”成功后,良品铺子首日股价也大涨了44%,市值来到了68.7亿元,但面对资本市场更加严格审视的良品铺子要回答的问题还很多。

最核心的问题来自于良品铺子的利润表现。从数据来看,良品铺子的利润率水平一直都比较低,从2016年至今,毛利率一直保持在30%~35%之间的范围,扣除了销售费用、管理费用和研发费用之后,经营利润率就下降到了10%以下的水平。

这其中,居高不下的销售费用是一个关键因素。这也是良品铺子因为主打“高端零食”所必须面对的成本压力。

良品铺子近两年在营销方面相当活跃,无论是找吴亦凡、迪丽热巴等“顶流”做代言人,还是在《欢乐颂2》《精英律师》这些大热剧集中频频露面,都显示出了良品铺子在市场投放上的不遗余力,相应的市场推广支出也不可能低得了。而且,考虑到目前各家拼命争夺市场份额的现状,短期内这部分费用也不可能降得下来。

此外,虽然良品铺子这几年一直在强调“全渠道”以及自己的线上表现,2015年开始每年在IT方面的投入加起来接近1个亿,但良品铺子每年这大几十亿的营收中,仍有一大半都来自于线下2300多家的门店。

良品铺子能不能真正把新零售、全渠道的新“人货场”故事讲好,还得看后续的数据表现。

二度卖身反倒可能是,百草味的一个机会

零食三巨头中另外两家都已经独立上市,而百草味却以50亿的身价,二度卖身百事。

“二度卖身”听起来有些凄凉,但实际上百草味从好想你手中转投百事阵营,未尝不是一件好事。

当年百草味被好想你以9.6亿元全资收购时,公司估值翻了近百倍。这起高溢价收购,甚至曾引来深交所的关注。为了给这起收购做好“保险”,好想你和百草味签订了对赌协议,要求百草味这三年销售额分别达到19.16亿元、25.18亿元及30.41亿元,年收入增幅超过34%。

这要求看起来并不低,但在整个互联网零食板块都在快速扩张的情况下,具有强吸金能力的百草味却已经实现了:根据好想你发布的投资者关系活动记录显示,百草味成功完成与好想你的对赌协议,达成了所要求的业绩目标。

从近几年百草味的操作可以看到,为了实现这个业绩百草味做了不少操作,比如说除了同样推出了大量新产品,百草味也签约了易烊千玺这样的顶流,曾有官宣当日全渠道销售额破1亿,礼盒销售340000盒的表现,带货能力相当强劲。

此外,在百草味“全人群、全场景、全品类、全渠道、多品牌”的战略下,还自主组建了主播团队,做自制直播、短视频内容,日访客量最高可达20万+。另外,百草味也开始进攻线下,做自营门店的建设。

而与百草味的多元化战略及吸金能力相比,好想你的业绩和资源能力就不太够看了。根据相关财务指标披露,2018年百草味营业收入能占到好想你78.8%的比例。而好想你本身的市值也才55亿元——出售百草味之后,好想你似乎就不剩什么了。

从收购方百事侧来看,这倒是一个合算的买卖。百事之所以收购百草味,扩充产品品类、寻找中国市场新增长点的意图很明显。百事公司大中华区首席执行官柯睿楠也在通稿中专门提到了,百草味丰富的产品品类、轻资产和聚焦电商的模式,与公司的中国业务是高度互补的。

无论是百草味所擅长的线上销售渠道和新营销模式,还是百草味占据优势的坚果炒货、烘焙糕点等品类,对百事的吸引力都毋庸置疑。而百事的线下渠道能力,对现在线上线下融合趋势下,重新开始征战线下的百草味来说也是相当有吸引力的资源。

对于双方来说,最大的挑战还是在于国际企业收购本土品牌之后,企业产品、渠道等多个维度的融合:雀巢收购银鹭之后,至今仍在拖后腿;可口可乐收购厦门粗粮王之后也是表现平平。

在过去几年间表现强劲的百草味加入百事的体系,能否延续自己此前的势头还很难说。

零食市场,未来几许

无论是上市还是“转会”,零食市场都已经越战越凶,越打越激烈。

从市值上和市场占有率上来看,差距正在慢慢形成:根据阿里数据,在线上零食市场中,三只松鼠市占率达到11.2%,第二名百草味为6.2%,第三名良品铺子市占率为5%。

不过,考虑到行业本身的集中化程度还比较低,战局未来变化的可能性还很大:根据国信证券计算,目前零食行业的前六占比不到3%,线上前三占比22%,整体的集中度上还有较大的提升空间,零食行业也的确大有可为。

根据2018年年底商务部发布的《消费升级背景下零食行业发展报告》,从2006年到2016年,零食行业总产值规模从4240.36亿元增长至22156.4亿元,增长幅度达422.51%,年复合增长率为17.98%。同时,到2020年零食行业总产值规模将接近3万亿元。

而且,根据公开的报告,2018年中国人均休闲食品消费额约为107美元(约735元人民币),较世界发达国家仍有2-4倍差距。

而在行业中,除了“互联网零食”三巨头之外,洽洽食品、来伊份、盐津铺子等也都各自为阵,寻找零食行业的新突破口。

在零食这个万亿市场中,到底最终谁能杀出一条生路,还未可知。

相关推荐

零食“冰火两重天”:良品铺子上市首日暴涨44%,百草味却遭二度卖身

阿里下场做零食,该颤抖的恐怕不是三只松鼠、良品铺子和百草味

良品铺子IPO,国货零食到了拼供应链的时候

良品铺子上市在即:高增长、低利率的零食是一门好生意吗?

良品铺子投资人获5倍回报净赚2.5亿,高回报的背后是怎样的运作模式

良品铺子的高端野望奏效了吗?

良品铺子IPO过会:毛利率低于同行,上市后股价或将承压

零食巨头上市众生相,谁能一站到底?

良品铺子,先有“良品”才能成“铺子”

互联网零食江湖:三英战群雄

网址: 零食“冰火两重天”:良品铺子上市首日暴涨44%,百草味却遭二度卖身 http://www.xishuta.com/zhidaoview6922.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181