TAVR三巨头在港交所集齐,心尖上的生意怎么看?

编者按:本文来自微信公众号“格隆汇研究”(ID:glh_tushuocaijing),作者:东北一度,数据支持:勾股大数据,36氪经授权发布。

心通医疗于2月4日在港交所上市交易,截止上周五总市值406.5亿港元,超过启明医疗成为TAVR(经导管主动瓣膜置换术)领域市值龙头。至此国内该领域第一梯队的三家公司都在港交所集齐了:启明医疗-B(2500.HK)、沛嘉医疗-B(9996.HK)、心通医疗-B(2160.HK)。

这是目前医疗器械领域唯一一个国产与进口站在同一起跑线上的细分板块,并且国产品牌率先上市,也是高瓴全赛道布局的一个领域。那么对于这个行业到底该怎么看呢?

01 技术概况

心脏瓣膜共分四种

心脏瓣膜是心脏的基础结构,严重的瓣膜病变会导致死亡。心脏瓣膜指心房与心室之间或心室与动脉间的瓣膜,主要功能为阻止血液回流,保证血液从心房流向心室(或从心室流向主动脉/肺动脉)。

根据形态和位置,共有四种心脏瓣膜:左心室与左心房之间的二尖瓣、右心室与右心房之间的三尖瓣、左心室与主动脉之间的主动脉瓣和右心室与肺动脉之间的肺动脉瓣。

心脏瓣膜疾病主要分两种:关闭不全(反流)和瓣膜狭窄。

未来生物瓣是主流

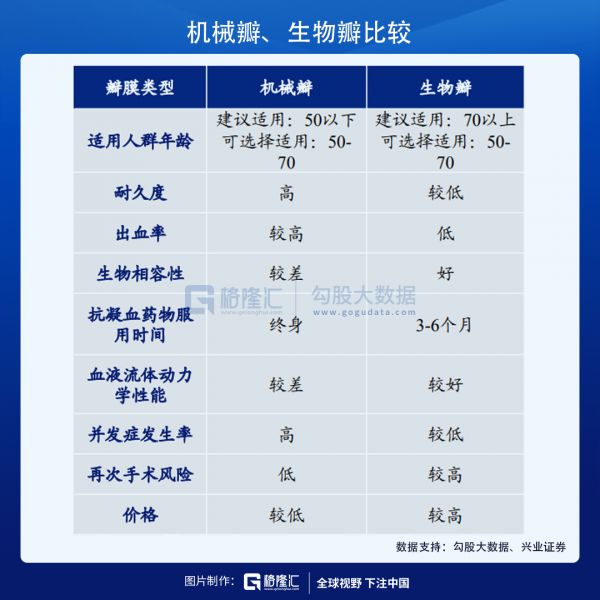

对于严重的瓣膜性心脏病患者,更换人工心脏瓣膜是最为有效的治疗手段。从瓣膜的制作材料分,人工心脏瓣膜可以分为机械瓣(以热解碳制作)和生物瓣(以猪、牛等的生物组织制作)。机械瓣的设计使用寿命更长(50年以上),但是更易发生相关并发症,并需要终生服用抗凝药并检测凝血功能;生物瓣的使用寿命比机械瓣短(10-20年),但只需在术后3~6个月服用抗凝药。

欧美发达国家,生物瓣的使用量已经达到75%以上,其中美国生物瓣的占比更高。中国仍处于机械瓣占绝对主导的发展阶段,预计未来瓣膜使用结构将向欧美国家靠拢,逐步完成生物瓣对机械瓣的替代。

瓣膜置换方式:由外科手术转换为经导管介入

人工心脏瓣膜置换的方式包括传统的外科开胸手术和经导管介入手术。

外科手术换瓣是最为成熟的治疗方式。经导管介入换瓣近十年才开始较大规模的商业化应用,设计使用寿命比外科瓣短,手术风险小。以主动脉瓣置换为例,外科手术置换方式和经导管介入方式对比如下:

介入瓣最初仅用于不可开胸手术或手术高风险的患者,近年来FDA陆续批准了爱德华、美敦力的介入瓣用于中风险、低风险的患者。预计介入主动脉瓣在中风险、低风险患者中的渗透率将会迅速提升。

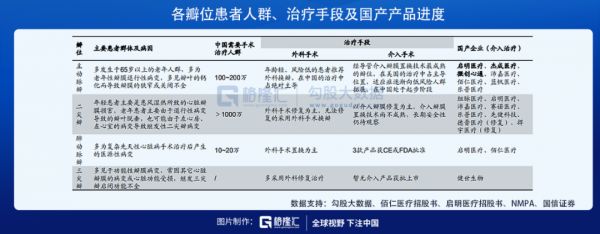

由于技术和适用人群的原因,目前仅有介入主动脉瓣置换(TAVR)有大规模的商业化应用;介入肺动脉瓣置换(TPVR)商业化的产品较少;介入二尖瓣置换(TMVR)仅有雅培的Tendyne于2020年初获得CE认证;介入三尖瓣置换(TTVR)目前还没有任何产品获批上市。

02 行业情况

心脏瓣膜疾病患者数量超千万

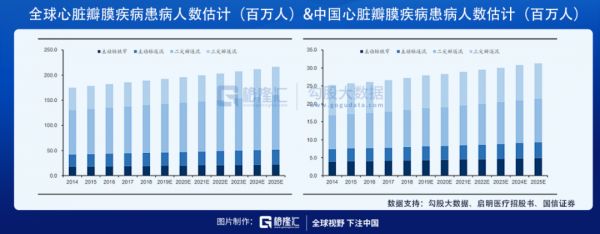

根据Frost Sullivan数据,2018年全球约有2.09亿患者患有心脏瓣膜疾病,每年造成约260万人死亡。主要集中于主动脉瓣和二尖瓣。

据测算,2018年全球分别有1930、2600万人患有主动脉狭窄或主动脉反流,中国的患病人数分别为420万、380万。随着人口老龄化的加剧,主动脉狭窄或反流的患者呈上升趋势。

相比主动脉瓣的病变,二尖瓣疾病的发病率更高,2018年全球和中国的二尖瓣反流患者分别为9510万和1030万人。

全球TAVR市场将超100亿美元

全球TAVR产品市场由2014年的15亿美元增至2018年的41亿美元,复合年增长率为27.8%,且预期将进一步增至2025年的104亿美元,2018年至2025年的复合年增长率为14.3%。

2019年全球瓣膜市场近60亿美元,其中经导管主动脉置换(TAVR)超40亿美元,外科手术换瓣约18亿美元。

全球的TAVR市场呈寡头垄断格局,爱德华占比约60%,美敦力占比约30%,雅培、波士顿科学等占剩余10%份额。

中国TAVR市场将超60亿元

2019年中国的TAVR市场销售额约4~5亿元人民币,人工瓣膜总市场约20亿人民币,现有市场规模小。未来随着TAVR的迅速放量以及生物瓣对机械瓣的替代,市场规模将快速扩大。自2017年两款国产瓣膜上市以来,我国TAVR进入快速发展阶段。截至2019年底,全国已有20多个省市、约200家医院共完成4000余例TAVR,其中2019年完成了2600多例。

渗透率方面,我国TAVR手术的渗透率预期将由2018年的0.1%增至2025年的4.7%,复合年增长率为73.2%。由于市场处于成长初期,渗透率极低,因此预计我国TAVR市场将呈现高速增长。我国TAVR产品市场预期将由2018年的1.97亿元增至2025年的63.3亿元,复合年增长率为64.2%。

据TCT(美国经导管心血管治疗会议)预测,2025年,主动脉瓣膜的经济价值将超越冠脉支架。

我国的TAVR渗透率较欧美国家远低,其主要原因是缺少远期临床数据以及较为昂贵的治疗费用。对于传统的SAVR手术来说,医保现已覆盖大部分费用,生物瓣膜的费用约在3-6万元(其中国产产品价格相对更低),考虑手术等各项费用估计总费用约在10-15万元,我们估计其中可报销的比例约在50%以上。

而TAVR手术一方面费用相对更高,另一方面可报销部分较少。据了解目前医保仅报销部分手术费用,费用相对高昂的TAVR瓣膜(均价在20万元以上)为自费,再考虑手术费用的自费部分,整体对患者造成的经济压力较大,这是目前TAVR在国内推广步伐相对较慢的重要原因。

除主动脉瓣之外,其他瓣膜市场空间潜力也较大

根据F&S的资料,TMVR/TTVR(经导管二尖瓣修复/经导管三尖瓣置换术)产品的潜在市场远远大于TAVR(经导管主动脉瓣置换术)。据统计,二尖瓣返流的全球患者人数估计由2018年的9510万人增至2025年的1.08亿人。三尖瓣返流的全球患者人数由2018年的4860万人增至2025年的5590万人,肺动脉瓣返流的全球患者人数预计由2018年的53.4万人增至2025年的65.7万人。

国内来看,中国需要干预治疗的二尖瓣返流患者约为750万,需要干预的三尖瓣返流患者约800万人。

03 国内企业梳理

启明医疗-B(2500.HK):独享近80%国内市场份额

2017年,启明医疗的VenusA-Valve获NMPA批准,成为首个在中国上市的TAVR(经导管主动脉瓣置换术)产品。

根据FROST&SULLIVAN的调研报告,按2018年TAVR产品植入量计,启明医疗将近八成市场份额收入囊中,在中国的市场份额为79.3%,排名第一。

在研产品方面,公司涵盖全部四个心脏瓣膜的经导管手术,除核心心脏瓣膜产品外,也提供瓣膜置换解决方案的主要配套产品,包括瓣膜形成术球囊及CEP装置。

公司于2019年12月在港交所上市,目前市值361.2亿港元。

杰成医疗:失之毫厘,差之千里

杰成医疗的J-Valve系统于2017年4月28日获得NMPA批准上市,比启明的VenusA-Valve仅仅晚了3天,是中国第二个获批的TAVR治疗方案。

但恰恰就是这三天,杰成的先发优势尽失。截至2018年底,据杰成介绍,J-Valve瓣膜已完成近千例患者植入。而2018年,启明的瓣膜植入超过2000例,杰成与之相差一倍有余。

《科创板日报》去年11月份报道,苏州杰成医疗科技有限公司(以下简称“杰成医疗”)陷入解散危机,公司合计持股占比34.92%的三大股东已经在今年3月联合向法院提起了解散公司的诉讼。

心通医疗-B(2160.HK):心脏瓣膜赛道双雄之一

公司的第一代TAVR产品于2019年7月获证上市,是国产第三家。背靠“金主”微创医疗,公司底气十足的率先打响价格战。据其官网介绍,VitaFlow的市场价格或将比市面上其他厂家的同类产品低约30%。

同时也在开发下一代TAVR在研产品、五个TMV(经导管二尖瓣术)在研产品、两个TTV产品、外科瓣膜产品及多个处于不同开发阶段的手术配套产品。

公司于2月4日在港交所上市交易,上市首日上涨54.26%收于18.82港元/股,截止上周五总市值406.5亿港元,超过启明医疗,未来能否持续,还有待观察。公司2019年营收2150.20万元,尚未盈利。

沛嘉医疗-B(9996.HK):潜力新星

公司第一代TAVR产品的确认性临床实验,并预期将于2021年上半年取得国家药监局批准及推出。届时将成为国产第四家获上市的TAVR(经导管主动脉瓣置换术)产品。

同时,沛嘉有6款注册产品及20款处于不同开发阶段的在研产品,按商业化产品及处于临床试验阶段在研产品的合计数量计算,公司在中国市场的国内企业当中排名第一,也是中国首家将栓塞弹簧圈产品商业化的国内企业。

公司于2020年5月在港交所上市,目前市值183.4亿港元。

04 结语

启明、心通医疗和沛嘉均已经在港交所上市,这三家公司背后都有高瓴资本参与投资。这样的重仓操盘手法同样也在CXO板块出现过,这种全赛道投资的方式,一方面是对赛道的肯定,另一方面也是在降低单一公司出现黑天鹅带来的集中持仓的风险。

但是目前三家公司的市值已接近1000亿,尽管市场空间较大,然而相对于各家公司产品推广的进度来说,这个市值未来是否会持续,还有待验证。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

相关推荐

TAVR三巨头在港交所集齐,心尖上的生意怎么看?

焦点分析 | 沛嘉医疗上市,“心尖上的生意”TAVR能否起飞?

集齐阿里腾讯和蚂蚁,港交所冲刺中国版“纳斯达克”

沛嘉医疗通过港交所聆讯,高瓴创投持股欲在医疗行业多点开花

获港交所溢价超20%收购要约,超200年的伦交所魅力何在?

伦交所:拒绝港交所的收购提议

泡泡玛特冲击港交所 IP运营这门生意好做吗?

港交所28年“归队”往事

港交所,阿里又回来了

港交所要花366亿美元与伦交所“世纪联姻”

网址: TAVR三巨头在港交所集齐,心尖上的生意怎么看? http://www.xishuta.com/newsview38287.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519