蒙牛业绩盈警反大涨,乳企的增长逻辑变了吗?

编者按:本文来自微信公众号“螳螂财经”(ID:TanglangFin),作者:易牟,36氪经授权发布。

后疫情时代,奶企的春天在哪里?

近两日,蒙牛乳业(02319.HK)动作频频,先是公布了盈警预期,又宣布要发行债券融资,紧接着国际知名投行纷纷对其进行积极评级,股价一日上涨5.48%,一连串操作令人眼花缭乱。

具体来看,公司预期2020年上半年可比收入会实现正增长,但是由于第一季度疫情冲击叠加额外增加成本,所以净利润会同比下降45%~60%。而发行国际债券方面,数额还没确定,拟用于为现有债务进行再融资及一般企业用途。

除了盈警,蒙牛乳业在这段时间还有四个关注点。第一,被纳入恒生国企指数,6月8日生效。第二,股价自3月份以来呈上升趋势,近段时间更加明显。第三,与京东升级合作618,计划三年成交额超200亿。第四,品牌代言人罗志祥和肖战纷纷陷入负面舆情漩涡。

这意味着,到底是蒙牛的奶变得更好卖了,还是乳制品的春天来了?

液态奶和奶粉聚焦,去库存成为主旋律

从财报与数据上来看,近一年来蒙牛其实主要在做3件事——聚焦、去库存、造品牌。

1、聚焦

这一方面,主要体现在出售君乐宝股权与海外并购上。

2019年,蒙牛以40亿元的价格出售了君乐宝的股权,这被视为一个断臂的举措,也因此导致2020年双千亿的目标难以达成,进一步与伊利拉开了差距。

但是过去这些年,其实蒙牛对君乐宝一直是放养状态,作为河南的一大支柱奶企,君乐宝的业务和蒙牛有诸多重叠业务,但是又没办法更好的融合,所以干脆放生,顺便优化ROE和净利润,把更多资源倾注在对“中央军”的培养上。

所以我们看到,2019年财报中蒙牛把售卖君乐宝的收入计入奶粉一项,这也大概率意味着蒙牛在降低自身体系的权重,将这一部分业务交给旗下的雅士利来承担。

于是,聚焦液态奶更加成了一大重点。

比如,在蒙牛的营收占比中,液态奶一直保持85%以上的权重,但是冰淇淋和其他乳制品,在2019年营收分别下降了5.95%和14.95%,收入构成各自下降了17.91%与25.76%,这表明蒙牛未来的下注重心,进一步回归到液态奶。

但是,和底蕴雄厚的伊利相比,蒙牛在产业链上并没有什么优势,从增长速率来看,伊利甚至要更甚一筹。为了在液态奶方面进行追赶,蒙牛2019年对价6亿澳元收购澳洲第二大奶企LDD,加快液态奶与进口奶的步伐。

而在此之前,蒙牛集团更是进行了多次海外并购,比如2016年4月以3亿澳元收购澳大利亚乳企Burra Foods 51.35%的权益,又在2017年3月又与新西兰AsureQual-ity集团及Theland Tahi Farm联合签署特仑苏新西兰专属牧场合作协议,2019年9月蒙牛收购澳洲有机奶粉企业贝拉米100%股权。

2、去库存

在这一次业绩盈警中,蒙牛将利润的大幅度下滑归结于疫情和额外的销售成本,实际上这就是一种去库存战略。

从股价表现和评级来看,投行和机构也挺买账。

因为,对库存的处理能力大概率决定了一家奶企的营运能力和未来成长速度。

举个例子,蒙牛在过去三年进行了多次海外并购,按照奶企的周期计算,2020年正是一系列收购案释放出产能的时候,既然上游和中游的产能上来了,那么下游的销售也要跟得上才行。

实际上,这一块正是蒙牛的短板。

根据ifind数据显示,蒙牛从2017年开始营业周期从46.44天增长到了2019年48.94天,相比来看,伊利的营业周期仅仅47.64天。除此之外,存货周转天数也由31.52天延长到了34.18天,几乎是三天的时间。

如果库存持续恶化,它造成的结果就是——上游和中游的产能跟上来了,但是下游的销售乏力,最后堆积库存,形成恶性循环。

不要小看存货,实际上食品饮料行业对库存的要求非常高,尤其是乳制品行业,液态奶的储存周期往往只有几个月,本身存货周转天数的延长就是一个隐忧。举个例子,2020年Q1常温液奶受疫情影响,高端白奶的春节送礼需求弱化,传统线下渠道受阻,结果导致伊利在Q1的收入同比下降10.71%,占比最大的液奶业务收入同比下降19.0%。

所以,在去库存的大背景下,以蒙牛和伊利为首的乳制品品牌也不可避免的开始了价格战,主要产品的价格都进行了下调。

所以,蒙牛在半年报中虽然成本增加了,但其实是在为销售和去库存而做努力,而这正是投行与机构关心的一项重要指标。

3、造品牌

中国不缺乳制品,缺的是优质乳制品,根据Euro monitor的数据,2019年中国乳制品行业规模增速是5.5%。行业增速只有5.5%,行业双龙头中的伊利和蒙牛都是14%,这背后勾勒的故事是行业集中度在进一步提升,而且是迅速地在向龙头集中。

打造品牌,一直都是众多奶制品企业的永恒主题,也是奶企一大待开发的“宝藏”。

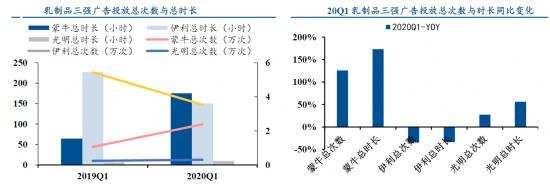

根据CTR数据显示,2020年第一季度蒙牛和光明电视广告投放量同比大增,伊利同比下滑。其中,伊利投放次数和总时长同比分别下降34.84%和33.78%,投放策将趋向保守,同一口径下,光明同比增长27.54%和56.31%。

相比于二者,蒙牛则更加激进,投放次数同比增长125.96%,总时长增长173.09%,同比出现大幅上升,快马加鞭追赶伊利。

蒙牛的核心产品是普通白奶、特仑苏、纯甄、真果粒等,二季度以来,蒙牛开始对特仑苏进行梦幻盖全新升级,一方面通过新老产品的价格分布实现了销量的快速攀升,另一方面也提升了核心品类的产品结构。

当然,也正是这一种激进的投放策略,使得蒙牛的额外费用进一步上升。

后疫情时代,行业如何走向春天?

2020年,疫情冲击各行各业,但实际上疫情对于乳制品行业的影响并非全是负面。

比如,抗击疫情过程中,消费者对于健康的关注和提升免疫力的需求在增强,对于乳制品行业其实是一个利好。蒙牛朱屹东在接受采访时说,乳品行业从四月份起开始恢复,五月份的数据已超过去年同期。

也就是说,在行业全面复工复产的大背景下,疫情对行业的负面影响已经最大程度的降低了。

用脚投票的股市,或许能够更好的佐证这一点。截止6 月8 日,申万一级行业中,食品饮料行业涨跌幅排名第二,上涨22.81%,仅次于医药生物(+25.48%),而在食品饮料行业中,乳品子分类涨幅居前列。

在后疫情时代,中国国产乳制品实质上正迎来一个风口。

短期来看,成本的降低有利于提高毛利率,以伊利的液态奶为例,2019年总成本占比中,直接材料成本达到87.9%,而直接人工和制造费用分别为3.05%和9.19%,也就是说材料费用几乎决定了液态奶的成本。

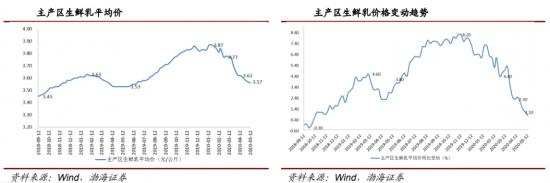

按照常规逻辑,国际疫情的蔓延会导致资源生产国商品价格的上涨,但是中国的鲜奶很大比例上来自于本土,而且由于国际贸易受阻新西兰、澳洲、欧洲等地的鲜奶价格一度大跌,甚至在疫情期间还出现了将鲜奶倒掉的现象。

截至2020年 5月 13日,主产区生鲜乳平均价为3.56元/公斤,环比继续下滑,原材料的下跌给了奶企持续的盈利空间。

在这一方面,蒙牛旗下有上市公司现代牧业,是中国最大的乳牛畜牧公司及最大的原料奶生产商,也是中国首家采用大规模工业化散栏式乳牛畜牧业务模式的公司之一,可以为蒙牛提供原料和资金对冲。

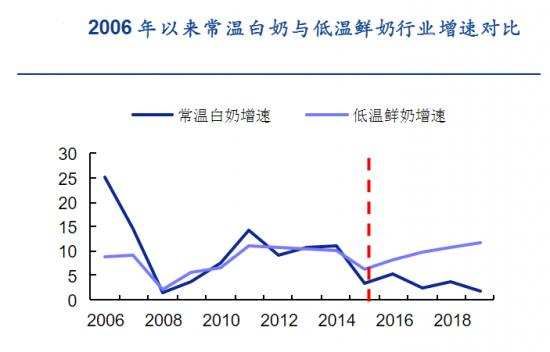

中期来看,国内低温乳制品和巴氏奶增长迅猛,以蒙牛、伊利、光明为代表的奶企持续受益。以蒙牛为例,据5月28日蒙牛乳业卢敏放介绍,4-5月蒙牛整体销售呈双位数增长,其中巴氏奶(鲜奶)销售增速超过100%。

并且,根据凯度数据显示,上海巴氏奶的渗透率达72%,显著高于全国的31%,这表明随着消费与居民生活水平的升级,巴氏奶的市场份额会进一步提高。

这一点与奶粉的高端化类似,在新产品与新消费趋势的加持下,更能给乳企带来新的活力,这是过去十几年来中国乳制品行业被验证的规律,所以从中期考虑,在细分品类的加持下,乳制品行业也迎来在一个持续的上升通道。

而从长期来看,乳制品行也的增长逻辑并未改变,2019年中国乳品人均的消费量是35千克,在欧美国家是超过100千克,相比来看还有很大增长空间。

以伊利和蒙牛为例,2019年二者的增速都达到了14%,这个增速看来或许不以为然,但是它的前提条件是,两家公司的规模都已经奔千亿去了,即便是百分之十的增长也意味着几十亿的营收增加。

结语

蒙牛的盈利预警并不是行业个案,伊利在Q1归母净利润也下滑了近50%,作为三强之一的光明乳业也遭受巨大冲击,但股价自3月20日后接连冲高,重回2017年的小巅峰时刻。

我们更应该关注的是,疫情影响已经逐渐远去,后疫情时代,下半年的增长才是投资者关注的焦点,乳企三强的格局会与股价的走势呈正相关吗?

相关推荐

蒙牛业绩盈警反大涨,乳企的增长逻辑变了吗?

最前线 | 从蒙牛“单飞”后,君乐宝迎来了红杉资本和高瓴资本

辉山乳业被强制退市,市值一天内蒸发300亿港元

京东业绩大涨背后:投资收益41亿元,能否持续?

伊利的隐秘投资版图,不务正业还是前瞻布局?

辉山乳业失意2年后,伊利或将以15亿入主

对标雀巢、达能,国产乳业投资建议及风险提示

飞鹤难高飞

微软总裁警告特朗普:封杀华为将使美企面临重大风险

二度赴港IPO,飞鹤乳业能在港股市场“飞”起来吗?

网址: 蒙牛业绩盈警反大涨,乳企的增长逻辑变了吗? http://www.xishuta.com/zhidaoview10888.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181