高瓴积极布局医疗器械,背后的逻辑是什么?

编者注:本文来自华盛证券,作者:charlie,原题目《高瓴积极布局康基、沛嘉,医疗器械的投资逻辑是什么?》

近期,港股市场上迎来一家专注于微创外科手术器械和配件的医疗公司公开招股,这家公司就是康基医疗。截至6月17日下午16:00,康基医疗已经获得了243.57倍的孖展认购倍数,可见市场对其追捧热情非常高。

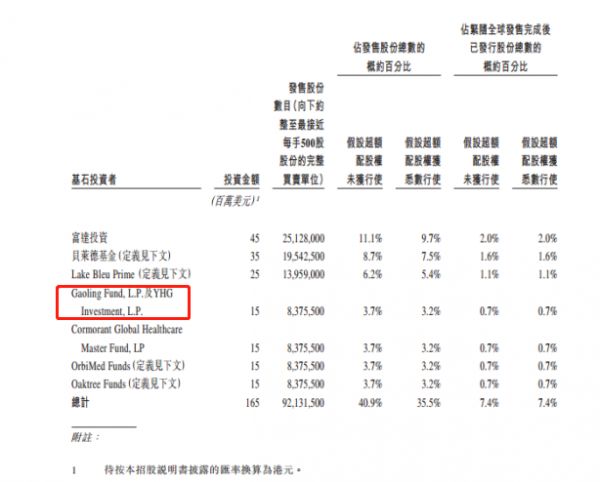

而翻看其招股书资料,康基医疗在招股前就获得了七大知名机构作为基石投资者投资近1.65亿美元(约12.79亿港元),这七家机构中就有特别青睐医疗股的高瓴资本。

来源:招股书

除了康基医疗以外,纵观2019年以来高瓴布局的港股新股,其中沛嘉医疗-B和启明医疗-B的业务都专注在经导管心脏瓣膜医疗器械。可以看到2019年底上市的启明医疗上市首日即大涨30%,上市至今累计涨幅高达94.7%。

而2020年5月中旬上市的沛嘉医疗上市首日更是暴涨67.97%,上市至今累计涨幅高达102.47%。

来源:wind

实际上,高瓴此前投资布局的医疗器械公司还有专注心脏和骨科器械的微创医疗以及专注骨科的凯利泰。高瓴的投资让人不禁疑问,这家成功的基金公司看好医疗器械公司的投资逻辑何在?

医疗器械高回报,成熟市场给与高估值

目前全球最大的医药企业是辉瑞制药(强生含医疗器械所以未算),2019年收入为517.5亿美元,净利润162.73亿美元,市值为1855亿美元(2020.6.16),PE(TTM)为11倍。

而全球收入体量最大医疗器械上市公司是美敦力,2019年收入为305亿美元,净利润46亿美元,市值为1281亿美元,PE(TTM)为27倍(2020.6.16),可以看出对于成熟企业,市场愿意给器械公司更高的估值。

从股价角度来看,辉瑞在1990年初的股价是1.25美元,美敦力为1.43美元,而2018年底的股价,辉瑞是43.27美元,美敦力为90.96美元,美敦力28年的投资复合收益为16%,而医药复合收益为13%,投资优质器械公司的收益不输于优质医药企业,甚至更高。

来源:天风证券

有兴趣的投资者可以去比对,包括像美股的其他一些医疗器械头部公司如丹纳赫(DHR)、碧迪(BDX)、史赛克(SYK)等,它们当下的平均估值水平都比辉瑞(PFE)、诺华(NVS)、吉利德(GILD)这些知名制药企业更高。

这原因何在呢?根据国外投资机构分析,这与制药行业和医疗器械行业模式不同有关。

对于制药企业而言,化药小分子由于分子结构公开,享受完专利期后,就有很多仿制药厂进场,由于没有研发投入,仿制药价断崖式下跌,原研药厂也会在很短的时间内失去市场份额。

这里面例子不胜凡举,如默克的洛伐他汀(美降脂),1987年上市,第二年就突破2.6亿美元的惊人收入,曾经作为全球降脂药物的绝对领导者,在2001年专利到期后,当年的市占率就从接近100%跌到不足0.5%,股价也惨遭腰斩。

来源:天风证券

相比较而言,医疗器械公司在产品专利到期后没有与模仿难度大,通常还能继续享受器械产品的技术红利。不仅如此,经过数据统计,医疗器械公司前期的研发投入相较制药公司也会更低,投入产出比更高。

以10-15年为周期,用营业收入除以研发费用,发现器械的平均投入产出比约为10-15倍,而医药为5-7倍。对比ROE情况,同样能看到医疗器械研发投入的性价比更高。

来源:天风证券

医疗器械选行业有讲究

医疗器械细分市场非常多,大类就可有数10个分类,每个分类又有更小的分类,因此器械的研究难度很大。所以这里采取应不同的子行业容量和增速来综合对比,寻找行业天花板高,同时生命周期又处于高速增长阶段的子行业来重点关注。

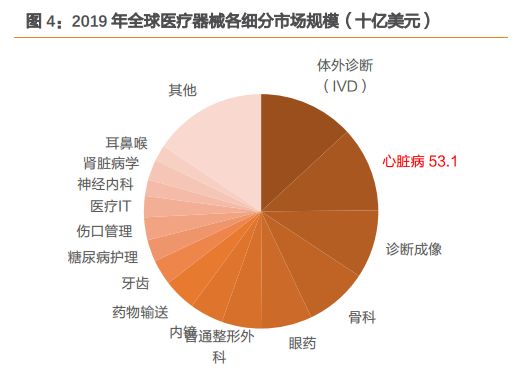

比如根据各个子行业的市场容量来看,医疗器械大致上可分为体外诊断、心脏病、诊断成像、骨科、眼科、整形类、内窥镜、牙科、糖尿病、肾脏、医用耗材等细分。

据2019年全球医疗器械细分市场规模来看,体外诊断、心脏病、诊断成像、骨科、眼科这五大类占据市场规模最大,市场天花板也较高。

来源:天风证券

而结合增速来看,TAVR(经导管主动脉瓣置换术)也就是启明医疗、微创心通、沛嘉医疗等公司布局的行业方向,其增速在医疗器械子行业可谓一马当先。所以高瓴资本积极布局也就不难理解了。

根据全球TAVR公司龙头爱德华测算,2018 年TAVR 全球规模达到35亿美元,到2021年将超过50亿美元,2024年或将翻倍,达70亿美元,年复合增长率CAGR(2018-2024E)达到12%。

来源:华泰证券

其他医疗器械细分中如体外诊断、心脏病学不仅有着较快的行业增长,其市场体量也都超过了70亿美元。骨科、眼科市场规模都在40亿美元以上,并且我国在该领域冒起的公司并不多。上述行业方向对于投资者选取投资标的有着不错的参考作用。

来源:天风证券

最后根据中国医疗器械行业协会统计,2017年我国医疗器械市场容量为4450亿元,同比增长20%,而2017年至2022年复合增长中枢为15%至20%,远超过全球增长。

我国目前的需求阶段处于美国90年代的阶段,未来10年保持10%以上的行业增速的可能性很大,投资者可以对这个行业中的公司重点关注。正如高瓴资本的张磊所说,其投资方向是在不确定性时代下寻找确定性。

相关推荐

高瓴积极布局医疗器械,背后的逻辑是什么?

高瓴资本推出百亿规模“高瓴创投”,全面布局早期创投领域 | 钛快讯

高瓴资本的医疗健康投资逻辑

拆解高瓴千亿资金投资逻辑:重仓中国,押注医药赛道

高瓴资本新设百亿“高瓴创投”,独立决策布局早期投资

高瓴成立创投、入股凯莱英,从早期到一级半的健康布局

对话高瓴张磊:投资人最重要的修养是什么?

押注喜茶、完美日记,1/3被投企业成独角兽,高瓴创投凭什么

焦点分析 | 掌管600亿美元的高瓴资本,为何偏爱这一赛道?

高瓴持股近10%的沛嘉医疗本月寻求上市聆讯,高端医疗器械能否再受追捧?

网址: 高瓴积极布局医疗器械,背后的逻辑是什么? http://www.xishuta.com/zhidaoview11048.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181