体检“一哥”股价暴跌30%,美年大健康还健康吗?

编者按:本文来自“节点财经”,作者:A股频道,36氪经授权发布。

美年健康最近流年不利。

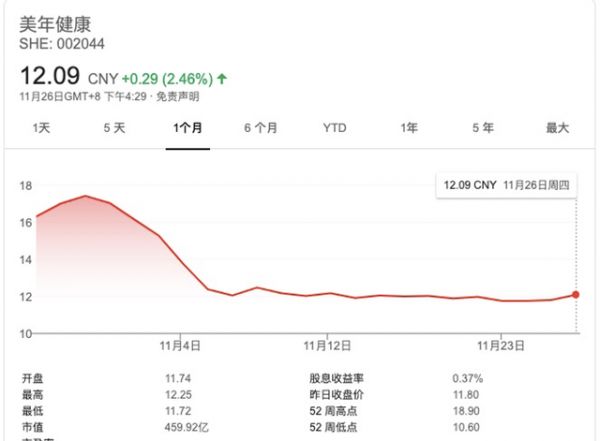

自10月30日起,6天内,美年健康股价暴跌,从17.43元/股跌至12.05元/股,跌幅约为30%,市值蒸发近200亿元。如今已近一个月,美年健康的股价仍未有起色,截至11月26日,收盘价为12.09元/股,市值459.92亿元。

图片来源:google

曾经的白马股何以至此,美年健康遭遇了什么?

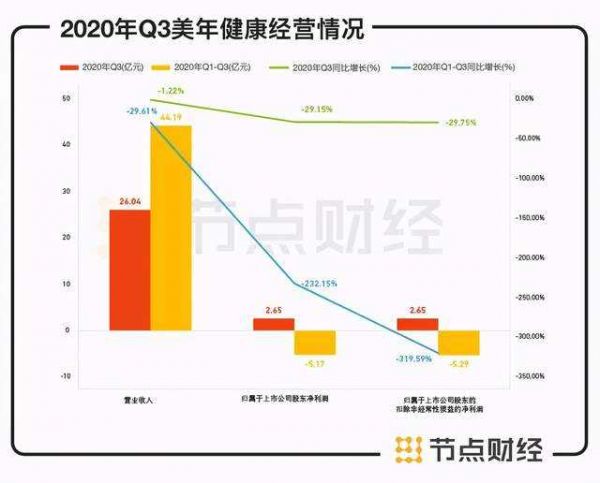

导火索是一份糟糕的三季报。10月30日,美年健康发布三季报:今年前三季度,公司实现营业收入44.19亿元,同比减少29.61%;归母净利润亏损5.17亿元,同比下降232.15%。

数据来源:美年健康三季报

随后,大股东阿里系开始减持。11月3日,阿里系减持5399万股,占公司总股本的1.38%。

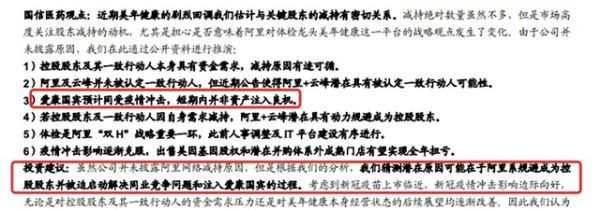

11月6日,国信证券的“研报门”又添了一把火。两位分析师在一份《美年健康:大跌事出有因,探寻阿里战略》的研报中称,“爱康国宾预计同受疫情冲击,短期内并非资产注入良机。”

图片来源:国信证券研报

这惹怒了向来与美年健康不睦的爱康国宾,认为这是在暗示“爱康国宾将注入美年健康”。11月12日,爱康国宾发布实名举报公开信,怀疑该报告的目的是推高美年健康的二级市场股价,并认为背后操纵者是美年健康现任董事会秘书的江维娜。

在媒体的跟进报道中,这两家民营体检巨头的“新仇旧恨”被重新扒出,美年健康的股价则一蹶不振。

/ 01 /

资金链承压

那么,美年健康交出的这份三季报有多“糟糕”,能使其成为股价暴跌的起点?

这份三季报显示,2020年前三季度,美年健康的营收与净利均显著下滑——营收44.19亿元,同比降29.61%;净利润为-5.17亿元,同比降232.15%;扣非净利润为-5.29亿元,同比降319.59%。

引人注目的除了亏损还有负债。截至2020年三季度,美年健康短期借款余额20.83亿元,一年内到期的非流动负债为23.25亿元,长期借款为16.00亿元,上述3项负债合计形成的有息负债余额69.09亿元,占总资产的35.78%。

数据来源:美年健康财报

值得注意的是,自上市以后,美年健康的资产负债率一直在快速上升。2015-2019年,美年健康的资产负债率分别为27.66%、40.16%、44.69%、55.39%、56.9%。

数据来源:美年健康2019年年报

并且美年健康的现金流并不乐观,资金链承压。短期债务超过40亿元,同期货币资金仅为23.72亿元,较年初下降约24亿元,存量资金缺口较大,难以覆盖短期债务。

不过,美年健康仍然在三季报中大胆预计:2020年全年业绩将扭亏,净利润预计增加1000万元-3000万元,增长101.15%-103.46%。

这扭亏为盈的自信从何而来?或许是“卖子求生”。10月31日,美年健康公告称,拟出售比例不低于子公司美因基因股权的20%,交易对方将以现金方式购买,最终交易价格以交易各方协商确定。

美因基因是美年健康在2018年出资3.88亿元,从实控人俞熔控制的天亿资产手中收购的,控股33.42%。这是一家消费级基因检测公司,能够与美年健康的体检业务实现互补,也是美年健康延伸产业链布局的一次尝试。

如今,美年健康希望凭借这笔交易,缓解现金流压力,并实现业绩扭亏。不过,目前这笔交易将为美年健康带来多大收益还未可知。

/ 02 /

疯狂扩张

商誉爆雷

除了高企的负债,美年健康头悬的另一把达摩克利斯之剑是超40亿的商誉。

三季报显示,截至报告期末,美年健康商誉高达43.27亿元,占公司总资产的25.77%,占净资产的56.24%。爆雷风险隐现。

图片来源:美年健康三季报

这是美年健康激进扩张的后遗症。2015年,美年健康借壳江苏三友上市。为了完成业绩承诺,美年健康在2015-2018年交出了一份漂亮的“成绩单”——公司营业收入分别为21.01亿元、30.82亿元、62.33亿元、84.58亿元,同比增速分别为202%、47%、102%、36%。公司实现扣非归母净利润分别为2.26亿元、3.49亿元、5.02亿元及5.5亿元,业绩完成率分别为101.32%、105.46%、118.18%、112.71%。

数据来源:美年健康财报

这高速增长却是由疯狂的并购扩张所驱动的。2014年,美年健康拥有的体检中心数仅为94家,2019年,已猛增至703家,翻了七倍不止。在此期间,美年健康吞下了美兆体检与慈铭体检,从此体检江湖中,仅剩美年健康与爱康国宾“二分天下”。

实现高速增长之后,美年健康迎来了另一大利好,那就是阿里系的“接盘”。三季报显示,阿里系的阿里网络、杭州信投分别持有9.4%和5.01%的股份,云锋基金旗下的上海麒钧持股比例5.11%。一时间,美年健康在资本市场上风头无二,成为一支纯正的白马股。

但好景不长,阿里系入主之后,激进扩张的后遗症显现苗头。4月15日,美年健康披露《关于拟计提商誉减值准备的公告》,称公司针对收购慈铭体检等三家公司及部分区域体检中心形成的商誉拟计提商誉减值准备10.35亿元。

公告一出,业绩立马“变脸”。一直以来持续盈利的美年健康,2019年巨亏8.66亿,当年商誉已达51.39亿元,其中光慈铭体检就占去了一半以上,达到28.63亿元,商誉减值金额为5.73亿。

负债高企、商誉存爆雷风险,这让大股东阿里系坐不住了。11月3日,美年健康发布了关于5%以上股东减持股份超过1%的公告。公告称,阿里网络通过深圳证券交易所大宗交易系统累计减持公司股份合计5399万股,占公司总股本的1.38%。减持后,阿里网络持股比例为8.02%,杭州信投、上海麒钧持股比例不变。以当天收盘价计算,阿里网络共套现超7亿元。

图片来源:美年健康公告

此时,距离三家阿里系——阿里网络、杭州信投、上海麒钧花下72.65亿元,入主美年健康才不到一年。如此短的时间,再加上阿里系具有的市场影响力与风向标意义,导致美年健康股价持续下跌。

/ 03 /

研报引发“血案”

就是在这个时候,一份惹事的研报出现了,两大民营体检巨头的“爱恨情仇”也随之浮出水面。

11月6日,国信证券发布报告《美年健康:大跌事出有因,探寻阿里战略》。分析师在报告中指出:“虽然公司并未披露阿里网络减持原因,但是根据我们的分析,我们猜测潜在原因可能在于阿里系规避成为控股股东并被迫启动解决同业竞争问题和注入爱康国宾的过程。”

“注入”这两个字很耐人寻味,也惹火了美年健康的竞争对手爱康国宾。研报发布四天后,爱康国宾发布声明,称“国信证券分析师在撰写报告过程中,从未向爱康国宾求证或进行咨询,且爱康国宾与美年健康之间不存在任何合并或重组意向,该等误导性陈述会对爱康国宾的正常运营造成不良影响。”

爱康国宾的愤怒可谓“雷霆万钧”。11月8日,爱康国宾向国信证券方面发去了律师函,11月12日,又发布了实名举报公开信,举报撰写该研报的分析师未能审慎核实信息和数据来源,涉嫌传播虚假、不实、误导性信息。

图片来源:爱康国宾公众号

爱康国宾为何如此愤怒?这是因为虽然同样背靠阿里系,但这两家体检巨头积怨已久。不仅曾因“侵犯商业秘密”而对簿公堂,美年健康一直以来也对爱康国宾虎视眈眈,在其私有化退市,爱康集团董事长兼CEO张黎刚回购时横插一脚,两次提价发出收购要约。为了不被美年健康这个“门口的野蛮人”收入囊中,爱康国宾当时不惜启动“毒丸计划”,最后还是阿里赶来救了火。

此举一直被张黎刚认为是“恶意收购”,他曾放过一句狠话:“如果一个二星级宾馆接管一个四星级宾馆,对整个行业都是灾难,因为会拉低服务的标准。”

动脉网数据显示,中国有着足够大的体检市场。2019年,中国健康体检市场规模约1686亿元,预计2024年将达到3284亿元。

不过,根据美年健康2019年年报数据,这个市场的70.8%都被公立医院占据,民营体检机构仅占21.5%的市场份额。一直以来,在医疗服务行业,民营机构无论是品牌影响力还是服务量均无法与公立医院相提并论。

而美年健康能否守好“品质关”,在疯狂扩张、推高股价的同时,让服务质量亦得到保证,将是这家张黎刚口中的“二星级宾馆”赢得公众信任的重要一环,也是未来行稳致远的关键。

美年大健康集团董事长俞熔明确表示过:“我们内心的期待就是整个健康管理产业的六个字,‘大信任,大托付’,首先是信任,其次是托付,然后用专业的手段解决客户的需求。”

不过目前,我们无法通过现有数据看到美年健康每一家体检中心的选址、客流量,也无法评估服务质量。想问问各位去过美年健康体检的朋友们,你们信任了吗?你们托付了吗?

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

相关推荐

体检“一哥”股价暴跌30%,美年大健康还健康吗?

美年大健康该做一次体检了

暴跌5天,美年健康市值消失200亿

一年拿下两大巨头,阿里终结“体检一哥”之争

互联网巨头健康大战:成民营体检头号玩家后,阿里率先拿下一城

民营体检“三国归晋”,阿里意欲何为

搭建智慧体检集成化平台,「袋鼠健康」要提供便捷的全流程体检服务

美年爱康乱战、阿里入局统江山,18.4亿背后的资本局中局

推出AI-MDT专家智能健管系统,「中康资讯」要以体检机构为入口帮用户建立“健康护照”

口碑上线健康频道,可查询预约多家三甲医院体检

网址: 体检“一哥”股价暴跌30%,美年大健康还健康吗? http://www.xishuta.com/zhidaoview15016.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181