股神年年有,而巴菲特永远是巴菲特

编者按:本文来自微信公众号“格隆汇财经热点”(ID:glh_finance),作者:削橙子,36氪经授权发布。

今年大概率不是个好年份。

全球大放水的后遗症初显端倪,年后的A股一路走低,无论是新韭菜还是老韭菜,全部都叫苦不迭。年前“千亿基金一日罄”,如今捶胸顿足大骂一声早知如此,昨天还被吹上天的茅台转眼间破鼓万人捶。

阴影尚未散去之时,股神巴菲特在伯克希尔-哈撒韦公司官网公布了每年一度的致股东公开信,巴老的智慧来得恰合时宜。

01

致股东信的三大重点

这位有着90年历史的投资传奇已经连续六十年发布公开信,已经成为全球投资界不可错过的盛会。

今年的股东信重磅内容很多,涉及到伯克希尔哈撒韦公司的起源,巴菲特和芒格如何寻找合伙人,如何调研企业,以及对未来十年经济变局的观察预测!

捡几个重点讲。

1、2020年业绩和持仓

根据美国公认会计准则(GAAP),伯克希尔2020年的盈利为425亿美元,较去年的814.17亿美元下降接近50%。其组成为经营利润219亿美元、持股中已实现的资本收益为49亿美元、来自持股浮盈的未实现净资本收益为267亿美元、部分子公司及关联公司拖累公司减记110亿美元。

截至2020年12月31日,伯克希尔哈撒韦公布的去年四季度末前十大持仓如下:

值得一提的是比亚迪,2019年末,该公司尚未跻身伯克希尔的股票投资组合前十。去年比亚迪股价大涨3.08倍,使得这笔投资的价值迅速膨胀(380亿人民币)。整体来看,12年内他在比亚迪上的持仓市值增长近25倍。

2、永远不要做空美国

当前,担忧美股崩盘的情绪日益趋高,尤其是美债收益率飙升以及加息预期不断提前带来的市场恐慌,配合上媒体的舆论让众多投资者觉得仿佛金融危机要再次来临。

但巴菲特却对美国抱有极大的信心:

“今天,世界各地许多人创造了类似的奇迹,创造了惠及全人类的广泛繁荣。然而,在短暂的232年历史中,还没有一个像美国那样释放人类潜能的孵化器。尽管有一些严重的干扰,我们国家的经济发展一直是惊人的。

除此之外,我们仍保留宪法所赋予我们成为‘一个更完美的联邦’的愿望。在这方面的进展是缓慢的、不均衡的,而且常常令人沮丧。然而,我们已经向前迈进,并将继续这样做。”

无疑,这位投资生涯足够长的长者的视角是几十上百年的时间周期。的确,拉长时间线,美股的每一次崩溃甚至金融危机在K线上不过是一次次的回调,重整旗鼓后必然会越过的山丘而已。

之前,巴菲特就说过:没有人靠做空自己的祖国赚钱。

这是一个投资者对自己国家发展的信仰,不置可否。

市场永远是跟着国家走的,投资的本质就是在赌国运,巴菲特的成功很大一部分是离不开美股的十年长牛。同样,如果不是相信中国的发展潜力,A股也就没了吸引力。

至于当前美股有没有泡沫,在老爷子的眼中似乎从来都不是问题。

3、猴子的飞镖也比短线交易更可靠

众所周知,巴菲特是价值投资理念的信徒。令人称道的故事有很多,比如可口可乐、苹果、比亚迪,其重仓股中时间最短的也有12年之长。

每一次的致股东信,股神都会对自己的价值投资给出自己的理解。

这次的信中,巴菲特说持有股票在很大程度上是一个“正和”博弈。

“事实上,一个耐心且头脑冷静的猴子,通过向标普500的上市公司投掷50支飞镖构建的投资组合,随着时间的推移,只要它不受诱惑改变原来的‘选择’,它就将会享受股息和资本收益。”

生产性资产,如农场、房地产,当然还有企业所有权,都能产生财富——大量的财富。大多数拥有这些资产的人都会得到回报。所需要的只是时间的流逝、内心的平和、充足的多元化以及交易和费用的最小化。

可惜的是,大多数的“猴子”都是没有耐心的,好动又不满足。

02

如何抄股神的作业?

投资的核心在于寻找逻辑,和未来的趋势。

巴菲特的致股东信,往往会在字里行间中透露巴菲特对未来宏观走势的预期,以及伯克希尔公司的投资方向。

60年树立起来传奇形象,不会无的放矢。

还是捡重要的说。

1、看好新能源

巴菲特认为,可再生能源前景广阔,而伯克希尔控股子公司伯克希尔哈撒维能源公司(BHE)将成为领导者。

新能源是大势所趋,经过了2020年,所有人都看得懂,股神讲出来的话也没有太多的附加信息,后面推出自家的BHE,多少有些为自己打广告的嫌疑,不过股神对新能源的肯定让人更加心安了些。

光伏、风电、新能源车,会是长期的投资热点。

2、债券不是好的投资标的

废黜百家,独尊股票,从来都是巴菲特的公开的理念。他一直都信奉股权投资,坚定地认为股票投资回报率远高于债券、商品或者黄金。以他的投资历程来看,事实也确实如此。

近期的债券收益率一路上涨,吸引了不少股市的难民转战债市,但股神的一席话浇了好大一盆冷水。

最近10年期美国国债的收益率(年末收益率为0.93%)比1981年9月的15.8%下降了94%吗?在某些重要大国,如德国和日本,投资者从数万亿美元的主权债务中获得负回报。

巴菲特甚至断言,全世界的债券投资者——无论是养老基金、保险资管还是退休金——都面临着暗淡的未来。

3、买优质企业

真正的投资者,永远不问市场,只看标的内在价值。

巴菲特认为,拥有一家优秀企业的非控股股份,其实经济上更为划算,精神上更让人轻松,比亲自管理一家表现挣扎的100%控股企业不知道要好出多少。

这正是我们常说的只买价格贵的优秀公司,而不是价格便宜的平庸公司,更何况价格便宜的平庸公司的估值并不比好企业的低,

再简单一点,就是“龙头战法”。这样的策略不需要付出多大努力,甚至可以说不费吹灰之力,反而可以说明策略的高明。你在进行比赛时,可以靠着动作的“难度系数”加分,但是在商业世界里,却是没有这一说的。

正如里根总统曾经说过的:“虽然说起来,并没有谁真正因为努力工作而过劳死,但是,又何必去冒这无谓的风险?”

03

股神年年有,而巴菲特永远是巴菲特

华尔街流传着一句话:投资像山岳一样古老。

大浪淘沙,新的“股神”年年出现,又年年被人遗忘,而巴菲特永远站在山巅。

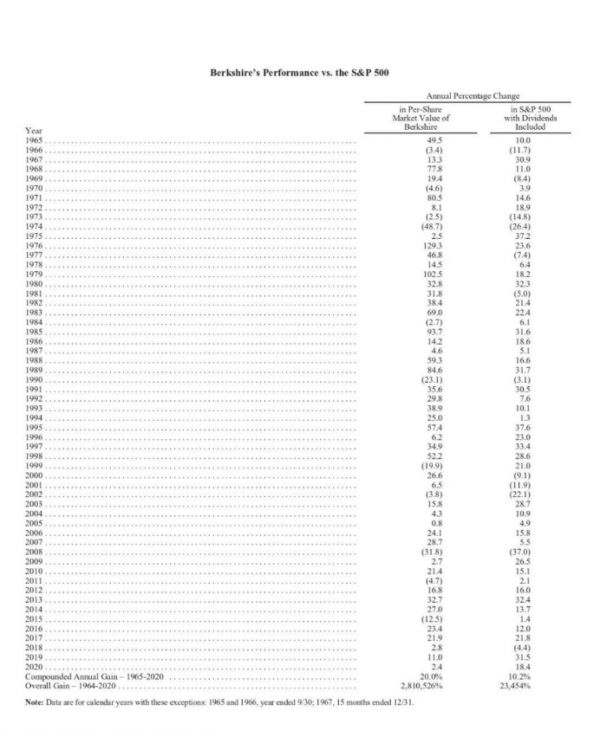

2020年伯克希尔每股市值的增幅只有2.4%,而标普500指数的增幅高达18.4%,伯克希尔跑输了16个百分点。此外,其公司的股价在过去一年、五年和十年的表现,都不如美股大盘。

但长期来看,1965-2020年,伯克希尔每股市值的复合年增长率为20%,明显超过标普500指数的10.2%,而1964-2020年伯克希尔的市值增长率是令人吃惊的2810526%,也就是28105倍多,而标普500指数为23454%,即234倍多。

一两年甚至五六年中,收益率超过巴菲特的人不计其数,但是长期稳定的投资成绩无人能出其右。

2020年国内基金的收益榜上,前30里面就没有一个收益率是低于110%的,看起来个个都是股神,秒杀巴菲特。

但是,大A过去30年的复利回报是10%,而根据天天基金网的数据,2502位基金经理中,30年业绩复利10%的没有一个人,10年期也只有46人。

5年内,人人都是巴菲特;10年以上,巴菲特只有一个。

这些年,股神的投资逻辑被翻来覆去的研究,其实核心只有一点:找到很湿的雪和很长的坡,然后耐心的等着。

巴菲特认为,投资的难点是在事前,也就是找准公司。抱着“封仓十年”的想法,评估公司的长期竞争优势、管理能力和特长以及价格,然后找机会买入。剩下的就不太重要,因为好公司会自己创造价值,而投资人能锦上添花的不过是帮助管理者去开拓思路,让他们能够成为行业的尖端。

当然,错误不可避免,去年伯克希尔的110亿美元减记,就是巴菲特为2016年的收购所付的代价。

大道至简,股神的玩法从来没什么新鲜的。但是这么多年过去,学习者众多,学会的人寥寥无几,其实归根到底就四个字:知易行难。

看看比亚迪,就连抄作业,也没多少人是有耐心的。12年腰斩6次,巴菲特赚了25倍,大部分人却是割肉离场。

扪心自问,如今我们都知道新能源(光伏、新能源车)是未来趋势,长坡道就摆在面前,可又会有几个人能够耐心地等上10年呢?

04

结语

当一个人被捧为神,过度解读不可避免,总有人喜欢一字一句地去挖掘强者背后隐藏的东西,顽固地认为无法复制巴菲特的成功是因为没有读懂他,于是翻来覆去的去研究。

一年一封的致股东信很有长者的智慧,却没有股神的秘密。

56年的股东大会,这位传奇人物几乎都在重复同样的话,而他也是一直按照他所说的那样去做。

作为一个普通投资者,绝大部分人的确是没有巴老的条件,比如低成本的杠杆、人际圈的资源,甚至也可以说A股没有价值投资的土壤,但事实上即便是华尔街,过去40年共同基金受托管理的近12兆美元中,能遵行巴菲特和芒格恪守的简单理性投资原则,继而缔造出非凡佳绩的比例同样微不足道。

巴菲特之道,容易学,却难以复制。

最后,借一段话结尾:

贝佐斯见巴菲特。贝曰:“汝富甲天下,汝道至简,何以无人循君之道、与汝同富邪?”巴子对曰:“吾未尝见自甘于行迈靡靡、积跬步而慢富者也。”

相关推荐

股神年年有,而巴菲特永远是巴菲特

巴菲特真的跑输了?持仓股盈利达43%,股神选股有绝活

“巴韭特”翻身!“股神”巴菲特靠苹果赚了一个百度

“股神”追买科技股:巴菲特追捧苹果买入亚马逊

巴菲特重押科技股,股神嗅到新机会? | 超级观点

股神巴菲特持有苹果股票市值已达721亿美元,收益率近100%

马斯克身家超越股神巴菲特 晋升全球第七大富豪

从巴菲特致股东信提炼的26条投资箴言(七)

巴菲特马斯克互怼史:一个坚决不投特斯拉 一个不崇拜股神

从巴菲特致股东信提炼的26条投资箴言(六)

网址: 股神年年有,而巴菲特永远是巴菲特 http://www.xishuta.com/zhidaoview17481.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181