从巴菲特致股东信提炼的26条投资箴言(六)

神译局是36氪旗下编译团队,关注科技、商业、职场、生活等领域,重点介绍国外的新技术、新观点、新风向。

编者按:巴菲特是有史以来最伟大的投资者。每年他都会给公司的股东写一封信,信中既汇报了公司的业绩表现,也会传播其投资理念,总结经验教训,是投资圈不可或缺,需反复研读的珍贵材料。在这方面,CB Insights做了很好的功课,它把巴菲特近40年的致股东信进行了梳理,提炼出来26条巴菲特的投资箴言。正值本世纪迄今最大的黑天鹅时刻之际,好好看看他老人家的教诲,也许能帮助我们度过这一危机。原文发表在cbinsights.com上,标题是:26 Lessons From Warren Buffett's Annual Letters To Shareholders。鉴于篇幅关系,我们分八部分刊出,此为第六部分。

延伸阅读:

从巴菲特致股东信提炼的26条投资箴言(一)

从巴菲特致股东信提炼的26条投资箴言(二)

从巴菲特致股东信提炼的26条投资箴言(三)

从巴菲特致股东信提炼的26条投资箴言(四)

从巴菲特致股东信提炼的26条投资箴言(五)

全球经济

15.美国并未衰落,而是正变得越来越高效

2009年,尽管美国仍然受到大衰退的影响,但伯克希尔·哈撒韦公司却做出有史以来最大的收购之一:BNSF铁路公司。

他称之为“对美国经济未来的全押”。

尽管巴菲特认为其他国家(尤其是中国)的经济增长非常强劲,但他仍然特别看好自己的母国美国。

1930年生于奥马哈的巴菲特,很早就开始在爷爷的杂货店里做生意,他很喜欢在年度致股东信里面讲讲历史。他在2010年的信中写道:“回想一下1941年的12月6日,1987年的10月18日以及2001年的9月10 日,不管今天再怎么平静,明天永远都不确定。”

但他又补充说,大家不应该从任何一场灾难中得出美国正在衰落或者住在危险之中的想法,自从他出生以来,美国的生活已经得到了极大改善,而且每天都在改善。

“我这辈子里面,总有政客和专家不停地抱怨美国所面临的可怕问题。但是,美国人现在的生活比我出生那时已经好了6倍,这非常是惊人的。那些末日先知忽视了一个非常重要的因素:人类的潜力远没挖掘完毕,而释放这种潜力的美国体系,那个尽管被衰退甚至内战频繁打断,仍创造了2个世纪的奇迹的体系,现在依旧鲜活高效。”

在巴菲特看来,这一成功的核心在于,美国把自由市场跟资本主义融合到了一起。

他在2014年写道:“根植在我们市场经济当中的活力会继续发挥它的魔力。经济当然不会一条直线平稳顺滑地增长,它从来也不这样。我们也会不断地抱怨政府。但是,毫无悬念,美国的好日子还在前头。……美国人把人类的聪明才智、市场体系、一大批有才华有抱负的移民,以及法治结合到了一起,带来了我们祖先做梦都想不到的富裕。”

在巴菲特看来,正是体系、思路和环境的这种融合,令“美国的经济魔力”依然保持“活力”。

巴菲特对美国梦的信心是如此的强烈,以至于连BNSF和伯克希尔·哈撒韦能源公司(BHE)这样的公司巴菲特都愿意做出巨额的资本密集型投资。要知道,这些公司都是要背负大量债的务(不是巴菲特喜欢的类型),但到目前为止,这些公司已经给伯克希尔·哈撒韦带来了高收益。

到2016年时,BNSF 和BHE总计已占伯克希尔·哈撒韦年营业收入的三分之一。

当年他写到:“每家公司都有那种哪怕在糟糕的经济条件下也会远远超过利息要求的盈利能力。我们的信心是有依据的,一是过去的经验,二是我们知道社会永远都需要交通和能源方面的巨额投资。”

16.当前的董事会激励机制已崩坏,出现倒退

沃伦·巴菲特跟董事会的关系很复杂。一方面,他有悠久的董事会任职历史:按照他在2019年致股东信的说法,在62年间他曾担任了过21家上市公司的董事。

但另一方面,对于企业董事会激励董事消极地成为帮凶,放任CEO想做什么就做什么的做法,他对当今的这种趋势深表怀疑。

在巴菲特看来,董事会不至于一无是处。他也指出了董事会文化最近出现的一些令人鼓舞的变化,包括女性的大量涌现,以及召开禁止CEO参加,高管可以畅所欲言的会议的授权。

但是有一个大问题:大多数CEO均未主动去寻求董事来挑战他们的决策。

虽说董事会名义上找的都是“独董”,但高管和其他董事的实际行动却违背了这一初衷。

这个问题的根源是董事的薪酬,巴菲特认为董事薪酬已“飙升至这样一种水平,不可避免地导致薪酬成为影响许多并不富有的董事成员行为的潜意识因素。”

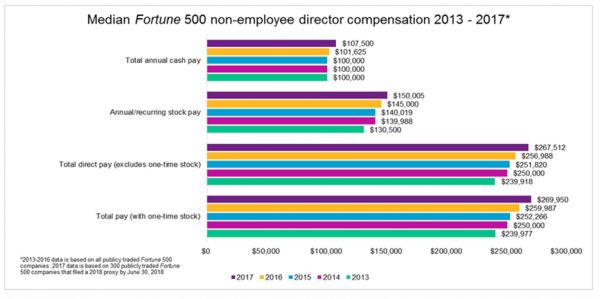

2013年至2017年间,董事薪酬总体上涨了约12%。

董事会的董事每年只需参加“6个左右”的会议,就能拿到超过25万美元。按照巴菲特的说法,他们很少会被解雇,一般都能安然干到70多岁。所有这一切会形成一种激励机制,令他们想方设法都要留在董事会。大多数情况下,这意味着永远都不要挑战CEO。

巴菲特说,公司渴望找到这种类型的董事,但却有违直觉地忽视那些大量净资产跟所效力的公司捆绑在一起的人。这些董事尽管“拥有与公司福祉密切相关的财富,”却被视而不见,并被视为“缺乏独立性”。他们没有因为跟公司是利益共同体而受到重视,反而被晾在一边。巴菲特认为,其结果只会是一系列不利于公司的激励措施。

当董事跟告诉利害攸关时,他们更有可能会为公司的最佳利益着想。如果有董事是为了钱而来时,你很可能就会得到一个在其位也不某其政的董事会,以及更糟糕的结果。

巴菲特写道:“不久前,我查看了一家美国大公司的代理权材料,发现8位董事从未用自己的钱购买过该公司的1股股票。(当然,他们获得了股票赠与,作为慷慨现金薪酬的补充。)这家特殊的公司早就落后了,但董事们过得很不错。”

巴菲特非常小心,不去发表笼统的声明。他写道:“当然,用我自己的钱获得的所有权并不能创造智慧或确保商业智慧。” 他说,哪怕是拿薪水的董事,也往往会获得公司股票的赠予。但巴菲特认为,用自己的钱让自己的命运跟所服务的公司的命运交织在一起的董事,跟只是“接受股票赠予”的董事之间,有着根本的区别。

把激励的问题彻底晾在一边后,巴菲特给出了他对董事最后的一条观察,以便解释自己为什么会对董事会及其目前的价值有那么复杂的感受。

他说,自己钦佩很多一起共事过的董事,尽管自己对此有信心,但对于他希望那些人能对他的钱负责这一件事,他的信心就没那么大了。

他写道:“这些年来我见过的几乎所有董事都很得体、讨人喜欢并且很聪明。不过,这些好人里面有很多我本不该选来管钱或者处理商业事务的。这根本就不是他们玩的。”

译者:boxi。

相关推荐

从巴菲特致股东信提炼的26条投资箴言(六)

从巴菲特致股东信提炼的26条投资箴言(八)

从巴菲特致股东信提炼的26条投资箴言(七)

从巴菲特致股东信提炼的26条投资箴言(五)

从巴菲特致股东信提炼的26条投资箴言(四)

从巴菲特致股东信提炼的26条投资箴言(三)

从巴菲特致股东信提炼的26条投资箴言(二)

从巴菲特致股东信提炼的26条投资箴言(一)

巴菲特的2020年致股东信,暴露了自己资产配置的致命问题

在2020年致股东信中,巴菲特用一句话直面最难的问题

网址: 从巴菲特致股东信提炼的26条投资箴言(六) http://www.xishuta.com/zhidaoview7894.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181