石油去哪了?——油价上涨的另类视角

本文来自微信公众号“躺平指数”(ID:moneymakingsecrets),作者:躺姐,36氪经授权发布。

“油价大概率还会涨。”

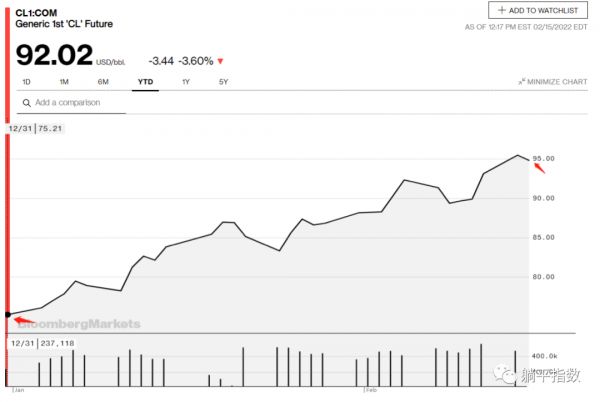

2022年石油世界的变故发生得非常突然。表象上看:国际原油价格已经连续三个月大幅度上涨,一度突破95美元/桶大关;标普500能源指数今年涨幅已经接近24%;几乎所有石油上市公司都预告了数年来的最高业绩表现。

而在一个多月以前,大多数主流投行对于今年油价的判断还维持在70美元/桶左右,市场还远没有形成更高油价的共识;但在现在,一份执行价为110美元/桶、到期日为2022年12月的期货合约的看涨期权价格已接近4美元,而且依然有很多投资人在购买这些期权——他们都在等待更大的收获。

市场的共识在短时间内很难大幅度扭转,这是基于疫情之前、长期以来形成的油价预期逻辑。在所有人都把油价飙涨的原因归于东欧的紧张局势之外,我们认为原油市场正在发生巨大的变化,而这些变化在今年会将全年油价导向到一个大概率上涨的局面。

(2022年WTI原油价格走势)

01需要调高对需求的预期

从公开的权威报告数据看,供需紧张似乎是突然开始加剧的。上个月,国际能源署(IEA)发布了一份报告,报告根据全球2021年的供需情况推测,石油库存应该在2021年增加6.6亿桶(相比2019年);但经合组织(OECD,成员国包括38个西方发达国家)的库存数据报告中却显示,2021年的原油库存相比两年前减少2.2亿桶,说明供需状况远远要比预期的紧张许多。

而在调整了统计的口径之后,IEA修正了2007年以来的石油需求数据,过去15年里,全球有29亿桶原油的新增需求被发现,相当于美国战略石油储备量的五倍以上,平均每年接近2亿桶。这些原本“消失”后突然出现的原油需求,或许正是这一轮油价飙涨背后的逻辑。

造成这2亿桶缺口的原因有很多,或许是产油国报高了产量,或许是这些机构低估了需求。尽管经合组织(OECD)国家的石油储存会定期公开,但包括中国在内的许多国家,并不会对外披露库存状态。考虑到中国已经是世界上原油消费量最大的国家,这一部分的库存信息缺失,或许会让IEA的供需预期受到影响。

不过,在我们多方了解到目前主流的库存观测方式时发现,即便有国家不汇报数据,依然有许多可靠的方法可以把库存计算出来。例如,用卫星图拍摄储罐顶部在装载和排出时的状态、油轮的跟踪算法等等,能够在很大程度上弥补没有原始数据带来的偏差。

但当利用这些科技力量综合计算之后,IEA对于原油供需的情况依然出现了错误的判断,导致其预计库存数字出现大幅偏差。从目前的状况看,上述两种情形中,高报产量的可能性并不高。一方面产油国并没有太大的动机主动虚报产量(更多的产量意味着对油价冲击);另一方面,生产出的原油在流通时,会有前述的科技手段进行追踪,虚报没有意义。

那么,另一种情形的可能性就变得非常大:原油需求被大大低估。造成这种情况的原因,有很大一部分是因为原油使用方式在新冠疫情后的变化,让其需求统计变得更加困难。

疫情刚开始的2020年,有一些这样的论调出现:隔离导致人们的旅行锐减,燃油需求将会不可避免地出现下降;新冠疫情让人们更加关注自己生活的环境,低碳的生活方式将会不断渗透。

事实上的情况也基本如此,全球航空业用了两年都没有恢复到2019年的状态;电动汽车和电气化出行的渗透率不断提高,2021年高达14.8%,其中12月新能源汽车占新车出货量比例超过20%。

此前,作为主要交通用能的原油,依然是以液体的形式在全球流通、消费,其统计方式不仅更加透明,还会有像新车销量这样的数据作为佐证。然而随着新冠疫情带来的封锁在过去两年间或出现,更多的原油变成了我们身边的消费品,以另一种方式满足了更大的需求。

新冠疫情的出现,带来了更多线上的购物和外卖,一部分原油变成了消费品和包装产品的塑料(生物基发展还没那么快,消费品还是以石油基为主);个人防护需求出现,一部分原油变成了洗手液、口罩和防护服……这些增量的需求,很难被像IEA这样的机构捕捉,自然会出现对需求的过分低估。

如果你是一个因为近期原油飙涨而关注到这个市场的人,那么你或许需要提醒一下自己:如果对历史需求的计算都是低的,对未来需求的预测也很可能会过低。当越来越多的人认识到这点,油价的持续攀升就是必然。

02 期货交易推波助澜

当油价持续走高的市场出现,会吸引大量投资者购买原油的看涨期权,这部分期权会在特定时期成为油价上涨的“助燃剂”。

依据彭博社的新闻,过去18个月的时间里,看涨的交易员购入了大量合约,这些合约与100美元、105美元甚至150美元/桶的油价挂钩。而在新冠疫情最严重的时候,这些看涨期权几乎是以“白菜”价出售,当时没有人想得到油价会有可能涨到三位数。

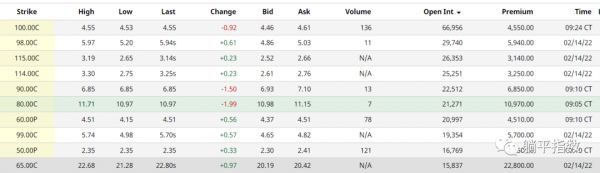

如上图所示,去年这个时候,一份到期日为2022年12月、执行价为110美元/桶的WTI原油的看涨期权售价是31美分,现在则接近4美元。北京时间2月15日当晚,在WTI原油价格下跌4.37%的情况下,这份合约的期权价却上升了7.51%。翻看其他几份高执行价看涨期权的价格亦是如此,在油价高涨的这几个月中,美股原油市场的多头力量已经起势。

2022年12月到期的全部期权中,看跌期权看涨期权比率(PCR)为0.26,累计未平仓期权中排名前十的,看涨期权占了8位,排名前三的分别是100美元/桶、98美元/桶和115美元/桶的期权合约,未平仓的看涨期权量也远远大于看跌期权。

时至今日,WTI油价已经敲开了95美元/桶的大门,这些期权现在的价格显然不足以满足那些交易员的胃口,他们想要的是在这些期权行权时获得暴利。

而出售这些期权的机构也会发现,自己在一个不断上涨的市场中充当了空头的角色,他们想要保护自己就必须不断买入期货合约,这又会在一定程度上推高了市场的价格,进而让整个原油市场有了持续上涨的动力。

当然,以上情况只是石油市场未来的一种假设:当油价持续攀升到95美元上方,金融市场会让油价乘上多头们的东风。如果欧佩克今年不能如期大幅度增产、伊朗和委内瑞拉制裁持续、美国页岩油无法及时释放产量,那么上述假设发生的概率将会大幅上升。

截至目前,这些对油价的利空因素还没有明确显现,但油价距离100美元大关已经不远。

03 油企标的具体表现

油价暴涨的周期内,石油股在全球的表现都不错。富途牛牛油气一体化行业板块中,超80%的个股年初至今涨幅超过10%,埃克森美孚年涨幅更是大超30%,巴西石油公司及Cenovus能源(CVE.US)等年涨约30%。

在石油股高歌猛进的日子里,这些石油巨头们手中握有了大量的现金,根据彭博社统计,在埃克森美孚、壳牌、雪佛龙、道达尔、英国石油的四季报中,自由现金流合计近370亿美元,这个数字已经逼近2008年一季度的400亿美元。

但是,这些石油巨头并没有选择大幅增加上游勘探板块的资本开支,手里握着的这些现金一方面可以用于增加派息;另一方面则会有充裕的资本回购股份。以道达尔能源为例,公司承诺称将把2022年中期股息提高5%,高于此前四个季度的66欧元(0.75美元);并在上半年进行20亿美元的股票回购计划。

同样,来自中国的石油企业也在进行类似的选择。中海油(HK.00883)2022年的资本开支预计将为900-1000亿元,与2021年全年的约900亿元并没有差别。2022-2024年,公司全年股息支付率预计将不低于40%,并在今年适当时机进行股票回购。

从逻辑上看,作为一家纯粹以石油勘探为主业的企业,中海油对于油价的敏感度是非常高的;在前几年连续降本增效之后,其成本控制力也已经到达全球第一梯队。但是,受制于美股退市之后其外部股东中,占比超过70%的欧美股东出清,其股价暂时还没有达到应有的表现。

在手里没钱的时候,这些石油公司大幅度“瘦身”,以更加精简的资产组合应对低油价;而在高油价周期到来时,他们也没有被短期利益冲昏头脑,大幅增加石油勘探生产的支出。这些举动都会导向一个结果:缺乏投资的石油市场,供应紧张的局面将很难缓解。

相关推荐

石油去哪了?——油价上涨的另类视角

沙特石油重镇遭袭,国际投行唱多油价

油价暴跌,现在该担心的是,世界石油体系崩溃的政治后果

黄金比翼原油齐飞,另类投资也会有春天

暴跌的石油,告诉我们抄底石油的正确姿势

欧佩克的黄昏,也是石油的黄昏

史诗级原油减产协议:价格战停火,油价稳了吗?

油价史诗级暴跌的背后

原油的无限战争:减产、“负油价”与油轮套利

油价暴跌、航运费用飙升,超级油轮的好时候来了?

网址: 石油去哪了?——油价上涨的另类视角 http://www.xishuta.com/zhidaoview23899.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181