用财务模型说明:没有优异续费率的SaaS只是个传统生意

编者按:本文来自微信公众号“SaaS白夜行”(ID:SaaSKnight),作者 吴昊SaaS,36氪经授权发布。

作者介绍 - 吴昊,SaaS战略及营销顾问,系列文章作者,纷享销客天使投资人、前执行总裁。目前在撰写一本关于SaaS创业的书籍。

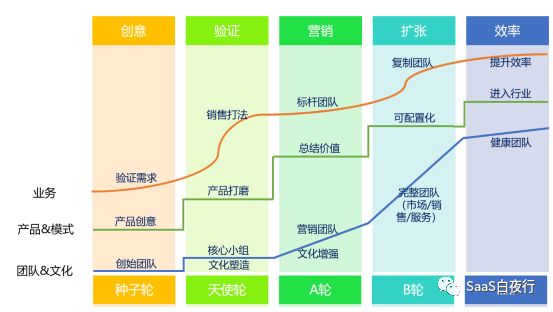

(SaaS创业路线图)

原本打算在10月底书稿完成前只写一些轻松的公号文章。但这周书写到“融资”这个章节,看了很多资料,也没有找到一篇文章能把SaaS公司的估值原理说清楚的。

再往硅谷看,美国SaaS上市公司的P/S(市销率)近5年来也是在3.3倍~9.6倍之间大幅波动。敢情大家要10倍P/S都是拍脑袋定的啊!

所以我决定自己动手做一个模型,就叫“SaaS公司经营及估值财务模型”。

我本科专业是会计,还考过注册会计师,算这个还有点儿基础。毕竟是全新的部分,直接放书里如有错误不好再改。

这篇是偏探索性的文章,我已经先请几个投资圈的朋友们提过意见,再发公号文请SaaS圈的朋友们提提建议。

一、建立经营模型的前提假设

“建模型”听起来是咨询公司高大上的活儿,其实并没那么复杂。我尽量讲得浅进浅出,在SaaS公司工作的读者应该都能看得懂。

我做了一个20年SaaS公司经营模型。模型是对现实的简化,因此要做很多基于事实的假设。我把它像剥洋葱一样一层层剥开,大家看完也就对如何经营SaaS公司有了一个全面的理解。

1.1 营收预测

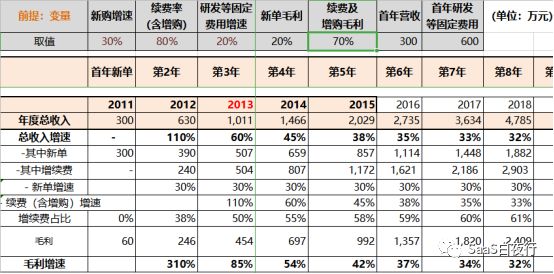

假设一家SaaS公司2011年初开张,当年完成(新客户)新单300万元。今后每年新单收入以30%的速度增长。也就是说,第2年新单收入为300万元 x 130% = 390万元。

30%的增速是一个估计的平均数,可能初期快一些,后来慢一些,但为了建立一个简单模型,我们简化为:每年都按照30%增长。

同时,从第2年开始,该公司的金额续费率(含老客户增购金额)为80%。也就是说,第1年带来300万新单收入的客户(假如有100个),为公司在第2年带来的续费+增购收入为240万。第3年,这100个客户的续费+增购为第2年的80%,即240万 x 80% = 192万。以此类推。

具体可见下表:

(以上绿底色格子中的数字即为每年新购的金额,蓝色格子中为前一年新签客户在此年续费及增购金额,单位为:万元)

1.2 毛利计算

我们假设该公司新客户的获客成本(CAC)为新客户合同金额的80%,其中包括:销售提成、销售代表底薪、销售团队费用、市场推广费用及市场团队费用等。国内外SaaS公司的获客成本大致在首单金额的40~100%之间,80%算是中位数。也就是说,新单毛利为20%。

相对而言,SaaS公司的续费成本不高,对应成本只有客户成功团队的薪酬、奖金及管理费用。所以我们假定该公司的续费毛利为70%。

以上数据可以推算该公司每年的毛利情况。

1.3 研发等费用增速

在SaaS公司里,除了市场、销售、服务三大业务部门的成本,产品研发费用往往占很大比重。

这里我们介绍一下变动成本与固定成本的概念。

从营销视角看,SaaS公司的变动成本是与“销售额”相关的成本,也就是上面说的获客成本(CAC)80% 及续费成本30%。对应的是新单毛利率=1 - 80% = 20%,续费毛利率=1 - 30% = 70%

与“变动成本”相对应的,公司还有很多“固定成本”。这些固定成本在短时间内(例如2、3个月)与营收没有直接关系,也就是说无论销售收入有多少,研发、行政、高管工资等费用都是会发生的,所以称为“固定”成本。对于SaaS公司来说,研发支出会在其中占大部分。

假设第1年的研发及行政等其它所有费用为600万(是营收的2倍),并且这些费用按每年20%的速度增加,就可以计算出公司每年的利润数字(准确地说,是息税前利润(EBIT))。

可以看到,该公司第一年亏损540万,第二年亏损474万,直至第7年才达到盈亏持平。

1.4 投资回报率(ROI)

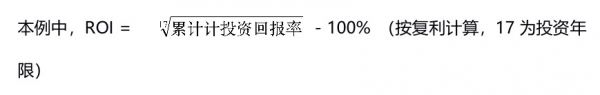

我们假设公司在第3年,也就是2013年获得一笔风险投资。那么这笔投资的回报率就是我们建立这个模型最终输出的指标。

我们假设该公司能够开办共20年时间 —— 实际上很多公司开不到20年,做得成功的SaaS公司也不止开20年。取20年也是为了简化我们这个测算模型。

在这背后,我曾经用了5种经营时长及增速指标的组合来模拟,其中有前20年增长、后10年衰退的30年模型;也有增速每年变化的20年模型,结论其实都是接近的。所以我在这里用20年都按同一个增速来模拟,已经可以在很大程度上接近真实情况。

开篇说到关于SaaS公司估值的问题,最大的话题就是为什么能拿10倍PS估值?

其实我们回归到投资回报的本质 —— 拿回利润和分红。所以我们只要把该公司历年的利润合计后,就能得到投资回报率。也就是说:

累计投资回报率 = 历年利润的总和 ÷ 投资金额 x 100%

年均投资回报率(ROI)= 年均利润 ÷ 投资总额 x 100%

如果在2013年,VC是以当年销售额的10倍估值投资这家SaaS功能公司。当时估值为当年营收1011万元 的10倍,即10,110万元(1.011亿元)。

从2014年至2030年的经营状况,可以根据我们的模型进行演算。

最终17年净利合计为:137,110万元(即13.7亿),我们简单计算公司累计价值就是13.7亿。则累计投资回报率为:13.711亿元 ÷ 1.011亿元 = 1356%,按复利计算ROI为16.6%(即,平均每年投资收益为16.6%)。

如果只看最后的ROI,这可以算是一笔不错的投资。也就是说,2013年投资时,按10倍PS估值还是合理的。当然,前提是这家企业正常延续20年,在实际商业环境中,这还是有很多风险的。

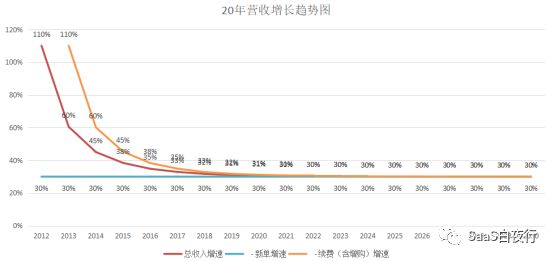

我们从经营的角度做几个趋势图分析一下。

首先,我们观察盈亏平衡点在哪一年出现。

从上图可以看到,虽然年度总收入增速(30%)已经比较可观,但公司要到成立第7年(也就是获得投资后第4年)才开始盈利,前期投入大、见效慢,公司由于现金流血过多猝死的概率是较高的。

再看另一张图:

从这张20年营收增速图可以看到,SaaS公司在初期的总收入增速很高。这来自“续费”的红利。新单增速保持30%不变的情况下,续费(含老客户增购)在总收入的占比从第2年的38%,很快提高到第3年的50%,第4年开始则达到62%。

但图上也能看到,最终续费(含老客户增购)的增速、总收入的增速,也包括图上没有画出来的“毛利”的增速,都不断趋近30%. 也就是说,虽然SaaS公司有“续费”这个在商业模式上的独特之处,但如果金额续费率(含增购)不特别高(例如超过100%),从更长时间(例如10年)角度看,整个公司的营收及利润增速,仍然只与“新单增速”相关。这与传统生意,并没有多大区别。

下面,我们再看更细一点。观察每个关键指标的具体影响。

二、几个关键经营指标对投资回报率的影响

我们观察某一个指标变化(同时固定其它指标)对回报率的影响,就能够发现更多有趣的结果。

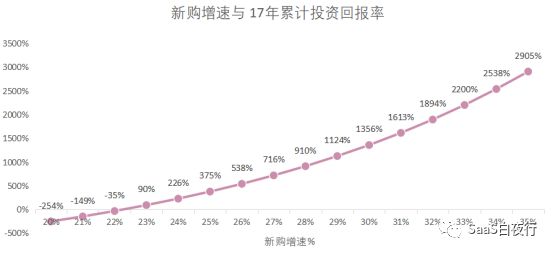

2.1 新购增速的影响

在以上参数固定的情况下,我们观察平均“新购增速”与17年累计投资回报率之间的关系。

平均新购增速不到23%的情况下,投资回报率为负数。随后在28%之后,新购增速对投资回报率的影响加大。

这说明在续费率(含增购)低于100%的情况下,SaaS公司的长期增长,主要依靠增加新客户拉动。

2.2 研发费用增加对投资回报率的影响

我们固定其它参数,只观察研发费用(包含其它行政等固定费用)的增加,对ROI的影响。

肉眼就可以看到,研发费用增速超过18%之后,累计投资回报率加速下滑;研发费用增速达到27%时,累计投资回报率接近于0。

结合对比“新购增速”指标后,可以发现,“研发费用”增速不可超过“新购增速”,否则年度利润也持续为负数。

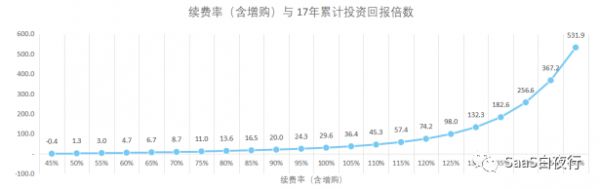

2.3 续费率(含增购)的影响

我们再看看“续费率(含增购)”对累计投资回报率的影响。

上表中,其它指标都固定的,只有“续费率(含增购)”从45%上升到150%。由此得到一条累计投资回报率与续费率间的关系曲线:

(注意:此处点上的数值为“倍数”而不是百分比)

当续费率(含增购)超过85%之后,回报率则会呈现加速增长。如果能将包含增购的续费率提升到100%以上,回报率的增速更明显。

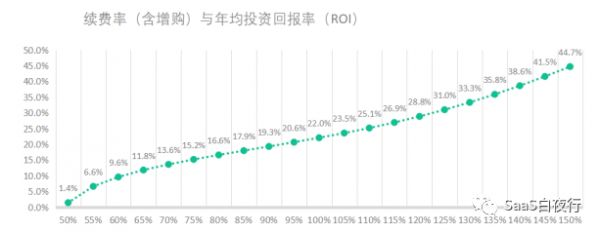

再看一下续费率(含增购)与年均投资回报率的关系。

续费率超过120%后,ROI曲线出现上翘的趋势,说明续费率对投资回报率的影响会逐渐加强。说明一下,140%以上的续费率(含增购)并非不可能。美国很多SaaS公司和国内服务大客户的头部SaaS公司是能够做到的。

因此对SaaS公司来说,良好的续费率是基础;“交叉销售”更多新产品、扩大客户企业使用人员范围等增购动作则会使公司腾飞。

三、小结

直接算17年累计利润的方法虽然笨了一点儿,但更直观,也更回到投资回报的本质。这个经营财务模型背后还有很多能总结出来、并能指导经营实践的规律;这篇信息量已经很大,我写书时再补充进来。

通过这个数字模型,我们有两个最主要的发现:

A、研发费用的增速超过新购增速的情况下,公司很难实现盈利。

我们在国内商业环境中,发现很多拿了大钱的SaaS公司反而迟迟不能盈利,究其根本原因,就是上面第二条:研发费用增速超过了新购增速。它带来的启示是:将“研发费用增速”控制在合适的范围,应该向研发管理要效率,不应该做研发上的粗放式投入。

B、在续费率(含增购)<100%的情况下,毛利增速、总收入增速,最终与新购增速趋同。

新购增速从哪里来?一般方法是:依靠提升销售团队的工作效率、依靠提升品牌影响力和客户口碑传播。这当然都应该做,但都还只是战术层面的工作。

我们再反思一下:在国内,一个“工具型SaaS”产品,从提供价值(提高客户企业效率)、到营销方式,其实都与传统软件没有多少区别。

爱因斯坦说:疯狂就是重复做同一件事情,却期望获得不同的结果。

通过演算这个SaaS公司的经营财务模型,我的结论是:如果没有优异的续费率(含老客户增购),SaaS与传统生意相比并没有什么特殊优势。

SaaS公司要么坚持做工具但金额续费率(含老客户增购)要能够超过100%;要么就需要考虑为客户提供更多增值价值。这方面的可以参考我关于SaaS公司商业模式的几篇文章,文末有链接。

当然,即便要做商业SaaS,先完成一个优秀的工具SaaS,得到稳定、爱用的客户群体是前提条件。所以我不断地讲,“SaaS的本质是续费”。通过这个财务模型再次得到证明。

今天这篇建模的方法来自我自己多次参与编制SaaS公司年度预算的痛苦经验。初次发表研究商业的数字模型,难免有疏漏,欢迎大家一起探讨。

如果觉得内容不错,欢迎转发朋友圈。谢谢。

【往期高阅读量文章】SaaS创业路线图(一)SaaS的本质和SaaS公司的大坑

SaaS创业路线图(34)SaaS公司的数据价值

SaaS创业路线图(39)可复制的市场成功

SaaS创业路线图(49)如何评估SaaS公司的经营状况?

SaaS创业路线图(57)数据在企业演进中的价值

SaaS创业路线图(55)SaaS产品分类及其发展方向

SaaS创业路线图(60)做商业SaaS的还算SaaS公司吗? SaaS创业路线图(61)客户成功管理框架

SaaS创业路线图(62)线索客户流转及SDR管理

相关推荐

用财务模型说明:没有优异续费率的SaaS只是个传统生意

全员参与才有客户成功|SaaS创业路线图 (80)

为什么说客户流失是SaaS生意的隐形杀手

SaaS创业,如何做渠道运营和管理?

从线索到现金,SaaS企业的销售体系如何搭建?

客户信任度曲线与转介绍漏斗模型 | SaaS创业路线图(41)

年续费率达 92%,少儿英语新玩家 Proud Kids 瞄准的是二至四线市场

36氪领读 | SaaS创业的5个阶段与4条主线、圈内共识与争议

SaaS创业路线图:他们闯出中国SaaS 2.0

客户成功管理框架 | SaaS创业路线图(61)

网址: 用财务模型说明:没有优异续费率的SaaS只是个传统生意 http://www.xishuta.com/zhidaoview3591.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181