烧钱搞研发:康方生物二度闯关港股IPO

作者 | 王舷歌

不管有关无关,新冠病毒这波疫情的确把医药板块的诸多公司都送上了涨停板。一瞬间,医药、生物、医疗器械甚至保健都成了资本热词。这或许也是相关公司趁热上市的好机会。

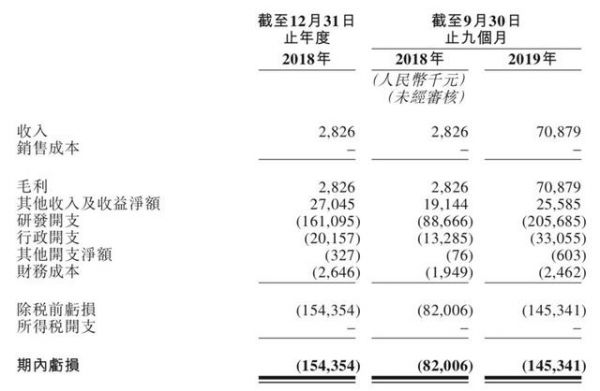

2月初,曾由于财务资料准备不足而被香港联交所发回的生物制药公司康方生物二度闯关,再次递交招股书。招股书显示,公司在2017年、2018年、2019年1-9月期间,分别亏损993.2万元、1.54亿元和1.45亿元。而招股书中还提到,公司经营倚靠额外的融资,且在未来可见的预期无法实现盈利,即使后公司药物获批上市,其商业化费用也可能导致公司亏损进一步扩大。

自从港交所发布生物科技公司上市新规后,许多未盈利的生物科技公司纷纷谋求上市。但这也不免让人提出疑问:如果没有盈利能力作为参考标准,投资人如何判断这些亏损公司的综合价值?钱能烧多久?短线和长线的投资锚点在哪里?

美女博士回国创业,康方生物一夜成名

在2015年之前,康方生物并没什么“名气”,掌门人夏瑜的履历也很“传统”——中山大学生物化学本科,1989年获英国政府奖学金赴英留学,在英国纽卡斯尔大学(Universityof Newcastle)获得分子生物学和微生物博士学位。曾任职德国拜耳、美国PDL生物制药(现雅培制药),美国CeleraGenomics等欧美制药公司,参与了多个新药的临床前研究,抗体新药的生产工艺开发,工艺放大,技术转化和抗体的GMP生产,以及FDA临床试验批报。

2008年,夏瑜回国,任职中美冠科生物技术有限公司高级副总裁并兼任太仓冠科生物分析检测有限公司董事及总经理。作为辉瑞-冠科亚洲癌症研究中心冠科负责人,她成功领导了全球第一例最大跨国制药公司抗体新药研发在中国的整体外包合作项目。这次经历在夏瑜心中埋下了一粒种子:既然我们有实力为跨国制药公司研发新药,那为何不自己去做呢?

2012年,夏瑜创立了如今的康方生物。

夏瑜

创业的前三年,康方生物一直默默无闻,直到2015年康方生物将用于肿瘤免疫治疗的单抗药物AK-107以两亿美元的价格出售给美国默沙东——这在当时引起了医药行业的热烈讨论,也为康方生物赢得了资本的信赖。

“这个价值是无形的。”夏瑜曾在采访中肯定了这次合作的意义:“投资人会认为,既然默沙东这样的跨国医药巨头都认可了康方的创新实力,那么他们也就认可了。”

于是在那之后,康方生物迎来了后续的各轮融资。从2015年A轮融资后估值仅3.3亿元人民币,到2019年11月的D轮融资,估值已升至8.36亿美元,涨幅达17.7倍。

康方生物融资历程

资金问题迫在眉睫

然而,融资虽多,却不够烧。

目前公司的绝大部分经营亏损是由研发支出、行政开支以及财务成本导致的。其中,研发支出是目前公司资金最主要的花费所在。

2017年和2018年研发费用分别为6176.5万元以及1.61亿元,而在2019上半年,研发则是已经花费了1.23亿元。占开支及成本总额的79.16%、87.44%和88.87%。

更“可怕”的是,支出如此之高,收入却十分微薄。

康方生物科技目前并没有产品获批进行商业销售,公司收入主要依靠对外授权产品(包括AK107、AK103及AK106)有关的预付款及里程碑付款。其中,公司向全球領先製藥公司Merck授权了一种CTLA-4抗体(AK107),绝对价达2亿美元。

2017年和2018年,公司分别录得收入4012.2万元和282.6万元。2018上半年和2019上半年,分别录得收入93.9万元和0。

没错,2019年上半年收入为0。

这样一来,亏损也就不足为奇了——2017年、2018年、2019年前三季度,康方生物分别录得亏损993.2万元,1.54亿元,1.45亿元。

亏损的同时,公司现金也面临挑战。

招股书显示,截至2019年9月底,公司手中拥有现金及现金等价物为3.34亿元。但按照现在的烧钱速度,现有资金恐怕撑不了多久。

而从康方生物药物研发进展情况来看,进展最快的ak104和ak105预计要到2021年下半年、2020年中才能申请上市,这意味着康方生物未来的账面收入会在很长一段时间里都不太好看。

PD-1竞争激烈,双抗是焦点

既然从财务上,康方生物并无亮点,那就只能从业务上来看了。对于生物制剂企业,在研药物项目布局情况十分重要。

整体来看,康方生物涉及二十多个药物开发项目,其中10个抗体处于临床阶段,六个双特异性抗体(两个处于临床阶段)及四个抗体获得FDA的IND批准。

分类来看,PD-1和双抗是两个重点。

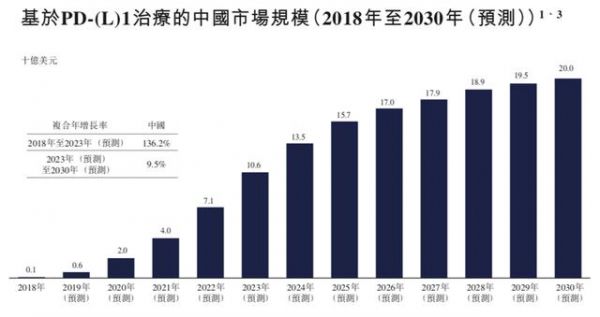

近年来,全球创新药市场最火热的靶点莫过于PD-1,在国内,PD-1这个靶点也已成为各大药企的兵家必争之地。

2018年7月,默沙东的K药就已在国内获批上市。国内药企方面,2018年12月,君实生物、信达生物的PD-1单抗先后上市;2019年5月、2019年12月,恒瑞医药、百济神州的PD-1单抗也陆续上市。

康方生物科技指出,截至最后实际可行日期,中国已有5种PD-1抗体疗法获批上市,产品分别来自百时美施贵宝、默沙东、君实、信达和恒瑞。同时,百济神州有一款PD-1抗体新药申请正在审批,此外还有77种PD-1抗体正在III期临床试验阶段。

康方生物无疑是落后了——截至招股书发布,康方生物PD-1单抗仍处II期或III期临床,预计最早提交新药申请时间为2020年中期。照此计算,若一切进展顺利,康方生物PD-1单抗最早将于2021年年初上市。

而目前君实生物的拓益和信达生物的达伯舒均为最便宜的PD-1药物,达伯舒目前已进入国家医保,该药价格也从之前的7838元/100mg直接降到2843元/支,按照200mg/3周一次使用周期,其治疗年费用已降至2.9万元。

康方生物在PD-1市场中的竞争并无优势。

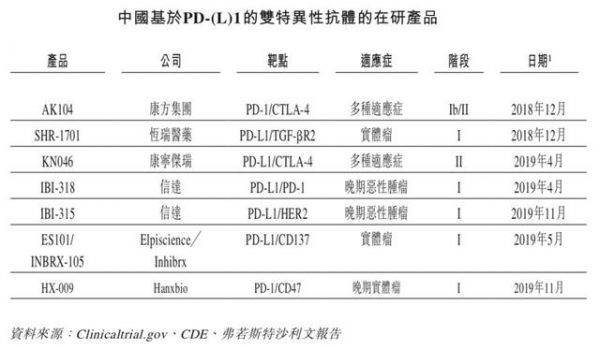

再看双抗。所谓的双抗,指的是双特异性抗体,即含有2种特异性抗原结合位点的人工抗体。由于PD-1单抗产品总缓解率仍不高,各大药企又开始逐渐发展双靶点联合疗法,以及研究双靶点双抗。

与单一疗法相比,同时使用PD-1和CTLA-4抗体的联合疗法可获得更佳效果,但联合疗法出现不良事件(SAE)的比率更高,因此被限制使用。而双抗能够识别并特意结合两种抗原或表位,从而能够同时阻断两种抗原介导的生物学功能。

这也就是说,双抗为单抗的发展和改良。

在双抗领域,国内共有三家企业进入临床:康宁杰瑞、康方生物、信达生物。其中,康方集团和康宁杰瑞的研发进度相对较快,开始进入II期临床试验。

而放眼全球范围,目前仅有3款双抗药物获批上市,分别为Trion的Catumaxomab、安进的Blinatumomab和罗氏的Emicizumab。

康方生物科技在聆讯资料集中表示,AK104是公司的新型的、潜在首创的PD-1/CTLA-4双特异性抗体。这是一种可同时靶向PD-1和CTLA-4的双抗候选药,目前正在中国和澳洲进行多种适应症的Ib/II期及II期临床试验,并正在美国启动一项临床试验。

从研发进度和产品安全性角度来看,康方生物的AK104都体现出了一定的先发优势,然而这款药尚处在II期临床阶段,研发风险依然较大,且公司预计其提交新药申请最早也要到2021年下半年,在短时间内公司并不能指望AK104为其带来盈利。

因此投资康方生物势必是一场长跑了。

相关推荐

烧钱搞研发:康方生物二度闯关港股IPO

最前线丨连亏三年的康方生物上市首日受追捧,开盘涨超45%

二度冲击港股市场,鲁大师这次能否成功敲钟?

又一只医药独角兽港股IPO,超额认购751倍,背后10余家VC/PE撑腰

创投日报 |「弈小象」获北塔资本百万级天使轮融资,「蘑菇物联」完成B轮融资,以及今天值得关注的早期项目

科创板的“玻尿酸”比港股贵三倍,生物医药公司扎堆回归

爱玛电动车二次闯关IPO,重营销模式还能走多久?

8月IPO市场报告:全球市场规模同比环比双下降,港股IPO仅获一单

2019年国内大健康企业IPO解读:科创板活力足,药企多去港股,美股表现平淡

最前线丨康希诺生物逆势上涨创股价新高,六交易日累计涨18.41%

网址: 烧钱搞研发:康方生物二度闯关港股IPO http://www.xishuta.com/zhidaoview6440.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181