渤海银行闯关IPO:部分不良率高达8.9%,合规性亟待加强

撰写 | 三条

编辑 | 化雪

2019年对于银行A股IPO来说,无疑是一个丰收年。年内,8家银行成功登陆A股市场,新加入排队上市序列的银行不断涌现,商业银行IPO进程正在提速。

在此背景下,2月26日,渤海银行向香港联交所递交IPO招股说明书,申请在香港上市。

渤海银行作为仅剩的3家未上市股份制银行之一,上市进程备受市场关注。那么,渤海银行此次IPO是否值得上车,投资价值如何?

/ 01 /

净利润水平不占优

渤海银行成立于2005年,是最年轻的全国性股份制银行,主营业务包括公司银行、零售银行及金融市场业务。在金融科技浪潮下,渤海银行利用云计算、大数据等技术手段,建立旅游出行、房地产生活、现代物流三个生态圈,目前在全国拥有243家机构网点。

据招股书显示,从2016年至2019年9月30日,该行的资产总额从8561.2亿增幅27.54%至10,922.83亿;同期,公司银行客户增幅40.7%。其中,该行的零售贷款业务在2017年、2018年的同比增速与全国股份制上市商业银行相比分别居于第二、第一。

近年来,渤海银行实现了业绩的快速增长,但与12家股份制银行相比,除恒丰银行尚未披露财报外,渤海银行的净利润水平并不占优。

经营业绩方面,据招股书显示,2017年、2018年,渤海银行的营业收入分别为252.50亿、232.10亿;净利润分别为67.54亿、70.80亿。截至2019年9月30日,渤海银行营业收入为211.50亿,同比增长18.86%;净利润为65.40亿,同比增长15.92%。

与同业银行相比,截至2019年9月30日,招商银行的净利润为772.39亿、兴业银行为549.1亿、民生银行为426.85亿、浙商银行为112.39亿。渤海银行的净利润水平在已披露业绩的11家股份行中排在末位,且是唯一一家净利润未破百亿的股份行。

股份制银行2019年前三季度净利润情况

不仅如此,渤海银行的核心一级资本充足率已逼近监管标准。

据招股书显示,2017年、2018年及截至2019年9月30日,渤海银行的核心一级资本充足率分别为8.12%、8.16%及8.17%。渤海银行在招股书中坦言,受财务状况或资产质量恶化等问题的不利影响,该行日后可能会难以满足资本充足率的相关要求。

渤海银行的经营业绩在很大程度上取决于净利息收入,2017年、2018年及截至2019年9月30日,净利息收入分别占营业收入的67.4%、65.6%及77.6%。值得注意的是,渤海银行的净利差由2013年的1.96%下降至2018年的1.46%;平均总资产收益率由2013年的0.88%下降至2018年的0.7%。

对此,渤海银行的评级机构联合资信也在评级报告中表示,该行的一级资本面临补充压力。同时联合资信还提示称,渤海银行净利差持续收窄,监管压力下投资资产规模持续收缩,信贷资产质量面临一定下行压力,未来盈利承压。

实际上,早在2017年6月,渤海银行董事长李伏安就曾对外透露,“由于银行的资本消耗较大,上市是补充资本充足率的一个重要手段,渤海银行将在三次增资结束后择机启动上市进程”。2019年11月1日,渤海银行终于在完成三次增资扩股后如期推动上市计划,在有关部门鼓励银行补充资本金的大环境下,预期通过IPO补充核心资本。

那么,渤海银行的“资本消耗”为什么这么大?此次IPO值得上车吗?

/ 02 /

不良率、不良贷款规模持续攀升

从渤海银行招股书反映出来的情况看,其“资本消耗”较大背后的原因是不良贷款率的攀升。

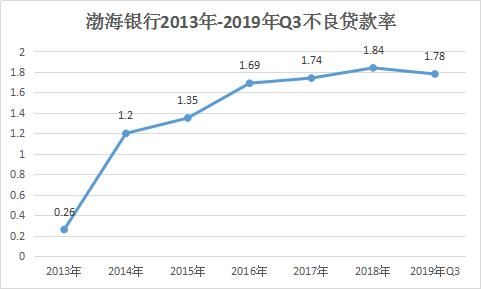

首先看不良贷款率。据招股书显示,2017年、2018年及截至2019年9月30日,渤海银行的不良贷款率分别为1.74%、1.84%与1.77%。其中,2013年渤海银行的不良贷款率仅为0.26%,2019年的不良贷款率较2013年增长超6倍。

值得注意的是,截至2019年9月30日,渤海银行的部分制造业贷款项目中,公司借款人的不良贷款率高达8.9%。

数据来源:渤海银行年报

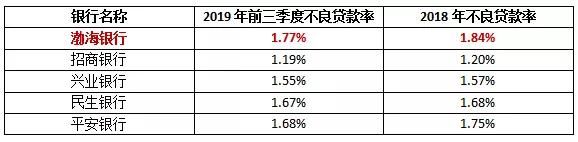

与同业股份制银行相比,截至2019年9月30日,招商银行的不良贷款率为1.19%、兴业银行为1.55%、民生银行为1.67%、平安银行为1.68%。渤海银行的不良贷款率高于上述股份行,暴露出其资产质量管理方面存在的风险。

数据来源:股份行历年年报

再看不良贷款规模。2013年、2014年、2015年、2016年、2017年、2018年,渤海银行不良贷款率余额分别为4.35亿、24.74亿、37.13亿、59.69亿、81.1亿、104.17亿。其中,2013年到2014年不良贷款规模暴涨468.7%,渤海银行的不良贷款规模持续攀升。

并且,逾期贷款方面的情况也不容乐观。报告期内,渤海银行3个月内的逾期贷款金额从2017年的21.29亿上升至45.6亿;逾期3年以上的贷款金额从6亿上升至34.58亿。新增逾期的增长加大了不良贷款生成风险,而逾期3年以上贷款增加则加大了坏账风险。

“风险管理”是银行业的核心。从本质上看,影响渤海银行资产管理质量的根源,正是其对房地产业务的偏重。

从渤海银行的行业贷款分类看,租赁和商务服务业贷款占贷款总额的30.4%,排名第一;房地产业贷款占比21.3%,位居第二,且主要集中在京津冀及东北等地区。

近年来,这些地区开发楼盘的速度较快,渤海银行的房地产贷款业务也水涨船高。

据招股书显示,2017年、2018年及截至2019年9月30日,渤海银行的公司贷款分别占发放贷款和垫款总额的73.8%、68.0%及67.7%。其中,渤海银行2018年的房地产贷款金额较2017年同比增加16.1%;2019年前三季度较2018年又增长8.1%。截至2019年9月30日,渤海银行信托计划及资产管理计划投资总额为977.05亿元,房地产业是最大的投入方向,金额达501.13亿,占总额的51.2%。

对于偏重房地产行业的业务布局,渤海银行在招股书中坦言:“我们发放贷款减值损失准备可能不足以弥补日后贷款组合的实际损失。一旦中国房地产市场出现任何重大或长期衰退或影响该市场的国家政策出现变动,该行的业务、资产质量、财务状况及经营业绩或将受到重大不利影响。”

据中访网财经不完全统计,截至2019年12月31日,渤海银行已收到银保监会、人民银行、国家外汇管理局、税务总局及其他监管机构作出的处罚,合计57项,累计被罚1090.6万,其中包括多张房地产融资业务罚单。

对此,联合资信在评级报告中提示,渤海银行加大主动负债力度,以匹配较大规模的资产管理计划和收益权投资,在监管政策持续收紧的环境下,资产负债结构面临一定调整压力,同时对信用及流动性风险管理形成挑战。

/ 03 /

加码消费金融靠“助贷”

为了进一步降低信用风险、流动性风险,自2017年起,渤海银行将资产投放重点从“公司贷款”转向“零售金融”。

渤海银行采用第三方合作模式,为个人用户房屋装修、教育、旅游、医疗、购买汽车及其他耐用消费品等提供消费贷款,合作方包括蚂蚁金服、腾讯金融、度小满金融、360金融、小米金融、乐信、51信用卡、品钛、平安普惠、金融壹账通等数十家平台。

据招股书显示,截至2019年9月30日,渤海银行的个人贷款余额为2058.28亿,较2018年末增长22.63%;同期,渤海银行的个人消费贷款余额为802亿,较2018年末增长65.31%;消费贷款在个人贷款中所占比例也从2017年末的7.4%拉升至截至2019年9月30日的39%。

个人贷款规模的扩大,不仅给渤海银行带来了较高收益率,也埋下了资产质量“劣化”的隐患。

据招股书显示,截至2019年9月30日,渤海银行的个人贷款平均收益率为6.28%,同比增长0.86%;渤海银行从个人贷款所获取的利息收入同比增长49.1%至88.46亿元。然而,从个人贷款的资产质量状况来看,2017年、2018年及截至2019年9月30日,渤海银行的不良贷款率分别0.37%、0.38%、0.55%,个人贷款不良率呈逐渐扩大态势,这种变化产生的影响不容小觑。

纵观消费金融的市场格局,在移动支付、大数据、人工智能等技术的推动下,随着量化宽松和经济复苏,商业银行纷纷在消费金融领域展开布局,如招商银行旗下的招银消费金融、兴业银行旗下的兴业消费金融、及平安银行旗下的平安银行消费金融。

与招商银行、兴业银行和平安银行的消费金融业务相比,上述三家股份行拓展消费金融的业务模式主要依托自身的信用卡业务,而渤海银行则是靠“助贷”。

值得注意的是,虽然近两年银行与助贷机构的合作项目越来越多,但市场上各类助贷机构鱼龙混杂,其中不乏存在部分合规风险、游走在灰色地带的助贷公司,埋藏在其中的信用风险不容小觑。据中国经济网消息,稠州银行近期就因陷入助贷风波,不良贷款率持续抬升,涉及多起起诉。

某国有银行公司部人士在接受中国经营报采访时表示,“不合规的助贷机构游走于客户以及与之关系密切的银行之间帮助贷款申请人获得贷款,这种情况最容易造成银行核心风控外包的隐患”。

据网贷之家报道, 2019年12月初,宁波银保监局发布《关于加强商业银行外部合作风险管理的通知》(甬银保监发〔2019〕141号,简称"新141号文"),针对银行机构与合作机构开展联合放贷、合作获客、担保增信等业务,提出多项细化禁令。

在新141号文的禁令中,不乏对银行与助贷机构合作可能产生重大影响的新政策,允许银行在过渡期按照原有合作协议开展业务,但同时要求应当严格压降存量。一旦这些政策被银保监认可从而推广适用至全国,可能打破银行与助贷机构现有的合作模式,尤其是给渤海银行这类采用“助贷”模式的银行带来重大不利影响。

回看渤海银行的IPO之路,渤海银行筹备的这三年,也是在波折中谋求“转型”的三年。目前,市场正在逐渐回归理性,渤海银行在“整体营业业绩”和“资产质量管理”方面都会面临不小的挑战。对于渤海银行来说,未来如何提升风险管理水平、做好“稳质量”的基本工作,仍是重中之重。

2020年初,渤海银行迎来一位新行长屈宏志。不知这位新上任的行长,将带领渤海银行走一条怎样的上市路。我们希望看到的是,商业银行可以通过IPO获得募集资金补充自身资本充足率,在当下的市场环境中筑好“风险管理”防线,保护好居民的财产安全。

相关推荐

渤海银行闯关IPO:部分不良率高达8.9%,合规性亟待加强

助贷撑起了渤海银行招股书

烧钱搞研发:康方生物二度闯关港股IPO

爱玛电动车二次闯关IPO,重营销模式还能走多久?

复盘新网银行的2019:大赚11亿不良率翻倍 ,到底踩了多少雷?

36氪首发|以银行二类账户促进预付费合规,「渔夫卡包」获1500万Pre-A轮投资

医药营销合规困局下的投资机会

能够“打破数据孤岛,保证数据合规”,「AI联邦学习」有哪些落地应用?

借合规与全球化吸引增量用户,BitMart获得分布式资本千万级战投

未来银行 | 度小满CEO朱光:后疫情时代,金融科技公司的机会在哪?

网址: 渤海银行闯关IPO:部分不良率高达8.9%,合规性亟待加强 http://www.xishuta.com/zhidaoview7489.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181