以小见大:全球汽车缺“芯”,中国芯片制造难显身手的反思

编者按:本文来自微信公众号“班门弄斧”(ID:sunyongjie196886),作者:孙永杰,36氪经授权发布。

从去年下半年至今,全球汽车厂商缺“芯”一直蔓延,加之近来日本福岛近海地震以及美国暴风雪引发停电等因素的影响,对于全球汽车厂商缺“芯”不仅雪上加霜,甚至有蔓延到以智能手机为代表的消费电子领域的趋势。

对此,有媒体再次借势,称全球缺“芯”,将会是中国芯片产业再次扮演“弯道超车”角色的机会。事实真的如此吗?

进远大于出

中国汽车芯片尚未自给,谈何“超车”

根据咨询公司罗兰贝格发布的《中国新能源汽车供应链白皮书2020》,在中国每年2800万辆的汽车市场,中国汽车半导体产值占全球不到5%,部分关键零部件进口量在80%-90%。

而据中国汽车芯片产业创新战略联盟数据显示,2019年我国自主汽车芯片产业规模仅占全球的4.5%,而我国汽车用芯片进口率超90%,先进传感器、车载网络、三电系统、底盘电控、ADAS(高级驾驶辅助系统)、自动驾驶等关键系统芯片过度依赖进口。比如,电动汽车中价值仅次于动力电池的IGBT(绝缘栅双极型晶体管),98%以上需要从国外进口,且价格是国外的1.2倍至1.8倍。

另有统计数据显示,2019年全球汽车芯片市场规模约为3100亿元,国内车规级芯片产业规模不足150亿元,而同期我国汽车产业规模占全球市场达30%以上。

不知业内看了上述统计作何感想?我们认为在这场以汽车产业为主的全球性缺“芯“大潮中,我们,尤其是我们的芯片制造非但没有充当”救火队长“的角色,反而在某种程度上起到了”助推“的反作用(求远大于供)。原因何在?

低不就难做大

成熟制程不“成熟”,打磨与产能是最大短板

从此次全球车企缺“芯”看,主要分为两类,一类是应用于ESP(电子稳定控制系统)的MCU(微控制单元)。在中国市场,一般10万元以上的车型,特别是中高端车型都会配备ESP。它是汽车主动安全系统的一部分,能起到防侧滑作用。另一类是ECU(电子控制模块)中的MCU。ECU广泛应用于汽车各控制系统中,被喻为“行车电脑”。

尽管看似高级,但对于芯片制造来说,与智能手机芯片相比,其对于制程的要求并不高,通常情况下,28nm以上成熟制程完全可以满足。

虽然制程上要求不高,但对于品控却远大于智能手机这类消费类电子产品,这对于芯片制造才是真正见功底的挑战。

例如车规级相关芯片,需要适应-40℃到-150℃的极端温度,高振动、多粉尘、有电磁干扰,湿度要适应0%-100%,一般车规级芯片的设计寿命为15年或20万公里。从架构方面来看,车规级芯片需要有独立的安全岛设计,在关键模块、计算模块、总线、内存等,都有ECC、CRC的数据校对,为车规级芯片提供功能安全。

因此,只有具备丰富芯片设计经验、全面产品质量管控、充足人力物力的公司,才有可能研发出满足汽车正常运行需求的MCU芯片,这也使得国内很多芯片厂商对车规级MCU望而却步。

望而却步的结果就是差距。据IHS Markit的统计数据显示,在2019年接近200亿美元的MCU市场中,车载MCU贡献当中的60亿美元左右的营收,这些份额主要由NXP、瑞萨、TI和ST等国外厂商所垄断。其中前六所占领的市场份额高达93%,且这个份额多年以来一直来并没有太大的变化。

其实到这里,我们应该清楚,对于车规级芯片来说,先进的制程已不是决定性因素,反而是成熟制程期内的打磨,满足上述标准成为重中之重。而正是在打磨上的缺失,让我们在车规级芯片市场几乎没有任何的话语权。

究其原因,据此前《财经》相关报道采访到的芯片设计行业人士普遍认为,即便在28nm以上成熟工艺,中国大陆的芯片代工厂也有不少功课需要补足,大家往往在某个工艺上做到“基本可用”就开始攻克下一个,而不是继续投入研发实力去做到“好用”,且服务意识不强,资料不全、数据不准确,给芯片设计公司(客户)带来了各种不愉快的体验。

事实的确如此。除了在车规级芯片外,扩展在整个成熟制程整体市场,我们的市场表现也证明了这点。

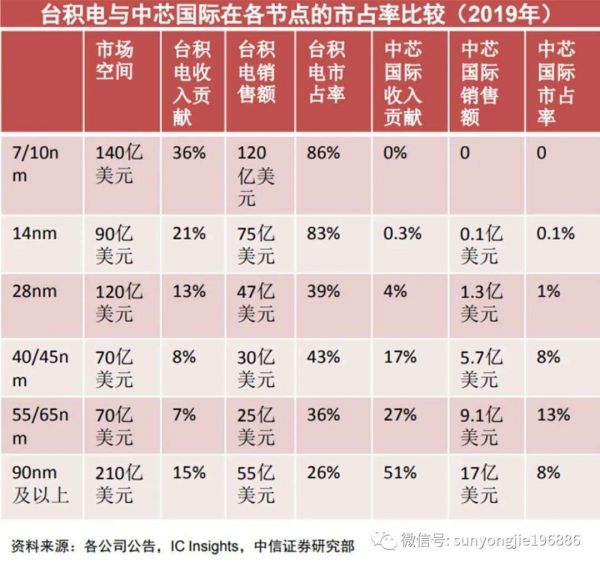

这里我们以全球芯片代工老大台积电和国内芯片代工老大中芯国际2019年各制程节点的营收为例,来看看我们的差距。

在28nm制程节点,台积电营收为47亿美元,市占率高达39%,相比之下,中芯国际营收仅为1.3亿美元,市占率为1%;在更成熟的90nm及以上制程节点,台积电营收为55亿美元,市占率26%,相比之下,中芯国际营收为17亿美元,市占率仅为8%。

可以说,即便在成熟制程芯片制造上,我们也处在相当落后的状态。这其中,除了产能外(需求决定产能,如果需求不旺,自然就缺乏扩充产能的动力和资源),缺乏打磨应是不可忽视的主要的原因之一。

其实不要说和台积电相比,就是和联电和格芯相比,依然可以看到我们在成熟制程制造上的差距。

根据芯思想研究院(ChipInsights)发布的2020年专属晶圆代工前十大排名榜显示,中芯国际2020年营收为251亿元人民币,占比为5.43%,排名第四,而专注于成熟制程的联电和格芯的营收分别为387亿元和360亿元,占比分别为8.37%和7.78%。

需要说明的是,这个榜单仅限于全球纯芯片代工企业,如果将诸如英特尔、三星等这些IDM厂商制造的芯片营收计算在内,中芯国际在芯片制造的排名还会靠后。

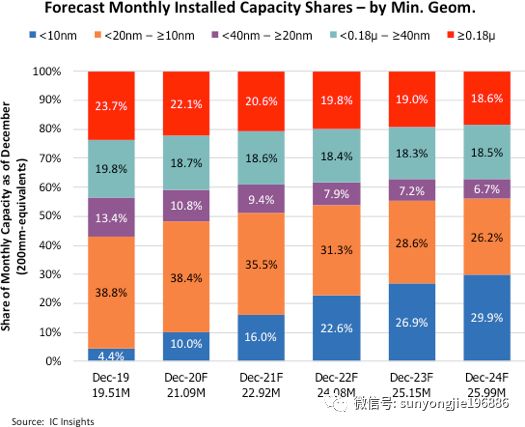

随之而来的问题是,从现在和未来的整个芯片市场看,成熟制程依然占据不小的市场份额,且市场稳定。

据市场研究机构International Business Strategies(IBS)近期发布的相关白皮书数据显示,2020年半导体代工市场中,28nm及以上工艺的市场份额能占据大约三分之二,未来五年,先进工艺的市场将不断扩大,但成熟工艺的市场份额仍将不低于50%。

另据IC Insights发布的《2020-2024年全球晶圆产能》报告显示,40nm及以上成熟制程的比例近几年并未出现明显变化,且市场规模很可观,表现为40nm以上的成熟制程,无论是180nm以下,还是180nm以上,市占率均相当稳定。

如果说,在涉及做强的先进制程方面,我们还存有差距和难以换来真金白银,那么在事关做大的同等的成熟制程上,我们的掘金能力还如此羸弱,确实值得我们同业好好反思,毕竟对于芯片产业来说,做大是做强的基础。

高不成做强难

先进制程牵绊多,盲追制程可能适得其反

如果说,前述是我们芯片制造在成熟制程方面是“低不就”的话,那么在先进制程方面,则更多体现为“高不成”。

先不说,仅从芯片制程的账面数据,我们就已经落后台积电、三星两代,从过往成熟制程40nm和28nm从宣布量产到真正具备商业技术竞争能力,期间就相隔了3—4年的时间。

例如40nm制程,早在2011年,中芯国际就宣布量产,但直到2015年依然经常出现提供给客户的产品不符合要求的现象;至于2015宣布量产的28nm,但2年后的2017年,接棒中芯国际CEO的梁孟松和其所率的台籍、韩籍团队不得不用接近一年的时间来提升其良品率,尽管如此,低阶28nm工艺多晶硅制程的良品率也仅为85%,高阶28nm仅为80%。

对于中芯国际目前最为先进的14nm,中芯国际此前发布的2020年Q4财报显示,其14/28nm工艺在Q4季度的营收占比只有5%,相比2020年Q3季度的14.6%大幅下滑。尽管如此,中芯国际称,未来仍会考虑加强第一代、第二代FinFET多元平台开发和布建,并拓展平台的可靠性及竞争力,寻找多元客户。

鉴于中芯国际此前未将14nm和28nm合并时,28nm营收占比远超14nm的事实,我们认为,由于非市场因素的影响,在失去华为这个14nm大客户之后,中芯国际的14nm几乎没有客户或者说陷入了找客户的尴尬,加之我们前述的40nm和28nm的遭遇,中芯国际14nm现实的技术竞争力可想而知。

正如业内人士所言,能做先进制程了不代表技术实力就过关了,就好比你能造大排量的SUV了,你的油耗好不好?恶劣环境故障率高不高?越野能力如何?动力强不强?这背后还是技术实力的沉淀问题,能造出这个制程的芯片,不代表工艺水准已经达到了最优,更不代表你就在这一制程节点具备了技术竞争力。

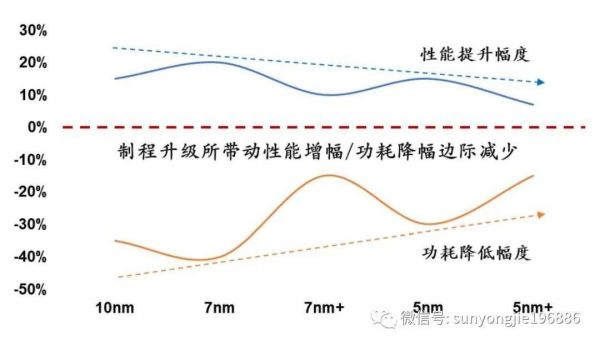

此外,从芯片制造的发展看,由16nm至7/5nm制程升级带来的性能边际提升开始出现递减效应,即制程节点升级带来的性能提升及功耗降低幅度越来越不明显。这无疑对于我们的芯片制造企业如何让芯片从“可用”到“好用”转变的能力要求更上层楼,但鉴于前述我们芯片制造在成熟制程方面的表现,挑战可谓巨大。

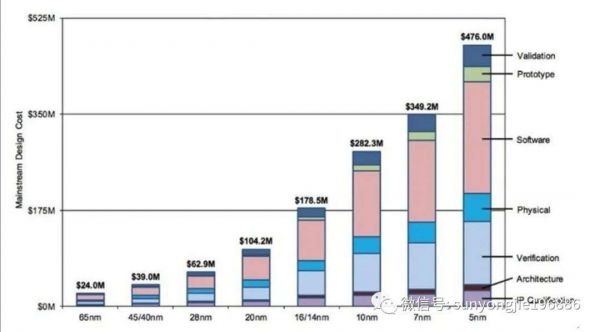

除技术外,中国芯片在先进制程方面还受制于高昂的资本支出。

据IBS给出的数据显示,28nm之后芯片的成本迅速上升。28nm工艺的成本为0.629亿美元,到了7nm和5nm,芯片的成本迅速暴增,5nm将增至4.76亿美元,至于未来的3nm,三星称其3nm GAA 的成本可能会超过5亿美元。

至于台积电,2018年,其CEO魏哲家曾打趣地说,台积电预计在5nm投资了250亿美元。

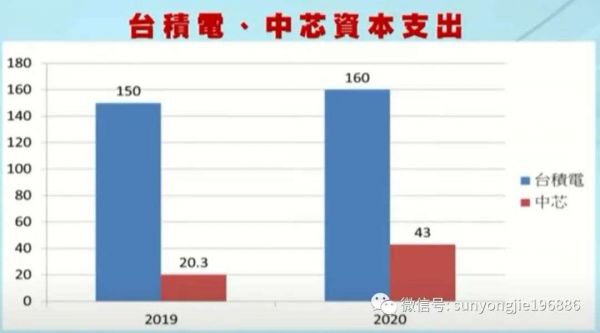

魏哲家的话并非打趣。仅在2020年,台积电的资本支出就达到了160亿美元,继2019年全年支出达到历史新高后,再破记录,其中约80%被用于3nm、5nm与7nm等先进制程技术。相比之下,中芯国际同期的资本支出仅为43亿美元。

对此,有业内分析认为,制约中芯国际资本投入的主要原因是它的营收不高,即中芯国际如要不停地保持资本支出,必须先将自己的营收做大。经常有人说,中国制造大而不强,实际上,先将企业做大,往往更能把企业做强。而这正好验证了我们前述的,在事关做大的同等的成熟制程上,我们的掘金能力如此羸弱,理应好好反思,毕竟对于芯片产业来说,做大是做强基础的论断。

除上述外,与其他芯片制造企业不同,中国芯片制造企业还受制于非市场因素的影响,而这种因素某种程度上甚至会超越技术和资金。

对此,中芯国际在2020年Q4财报发布时称,对于中芯国际的技术限制,主要还是针对 10nm 工艺以下技术,未来像是7nm、N+1 工艺等放行机率不高。而针对 10nm 工艺以上技术,则是可透过供应商申请许可证的方式,让中芯国际继续生产。

如果真如中芯国际的判断,那么中国先进制程芯片制造很可能会长时间滞留在14nm节点。“高不成”将成定局。

而在我们看来,即便最终非市场不利因素全部消除,但其始终会像悬在我们头上的达摩克利斯之剑,而要彻底消除它,不仅是中国芯片制造企业的一家之事,而是包括芯片制造设备、材料等一系列相关产业的齐头并进,否则盲跟制程节点,可能会事倍功半,甚至适得其反。

所谓以小见大。通过此次全球汽车缺“芯”,中国芯片制造难显身手的事实,我们理应反思我们整个芯片制造发展中出现的“高不成低不就”的原因,走出一条既符合全球芯片制造发展趋势,又能充分发挥我们自身优势(考虑非市场因素的长期不确定性影响)的中国芯片制造发展之路。

相关推荐

以小见大:全球汽车缺“芯”,中国芯片制造难显身手的反思

国产化能否拯救汽车缺“芯”?

汽车“缺芯”危机蔓延,韩国工厂也沦陷

并购潮、缺芯、自研,2021芯片行业往何处去?

奥迪缺芯万人停工,大众减产10万台,芯片企业:这锅我不背

本来好好的,怎么突然就“缺芯”了?

缺“芯”下的全球车市:价格大涨,巨头减产,国产芯片道阻且长

“缺芯潮”调查:“交货期长过孕期”,工厂24小时运转,国产替代机会来了,怎么股价先跌了?

高光下的阴影:汽车也被芯片卡脖

汽车无芯,大面积停产,汽车行业如何应对?

网址: 以小见大:全球汽车缺“芯”,中国芯片制造难显身手的反思 http://www.xishuta.com/zhidaoview17221.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181