消费行业的“核心资产股”,估值太贵了吗?

图片来源@全景视觉

钛媒体注:本文来源于微信公众号国泰君安证券研究(ID:gtjaresearch),作者:国泰君安零售团队,钛媒体经授权发布。

本文内容节选自国泰君安证券已经发布的研究报告《消费:坚守消费龙头,分享中国成长》及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

今年的A股市场专治各种不服。

从1200元的贵州茅台,到99倍市盈率的恒瑞医药,再到3000亿市值的酱油股。

什么样的白马股都可能会辜负你,只有消费行业的核心资产才是稳稳的幸福。

不过从传统意义上的估值情况来看,大消费板块无论市盈率(PE)还是市净率(PB),都已经不便宜了:

食品饮料PE为32.17倍,达到历史百分位68%,PB为6.5倍,达到历史百分位的81%;细分白酒板块市盈率更是高达32.17倍,远高于历史均值水平。

家用电器、汽车、农林牧渔的估值也不遑多让,PE分别为22.13倍、23.89倍、34.22倍,达到历史百分位58%、56.39%、41%。

不少人开始担忧,中国消费行业的核心资产,会不会像美股曾经的“漂亮50”那样,眼见它起高楼,眼见它楼塌了?

01、还记得美国“漂亮50”吗?

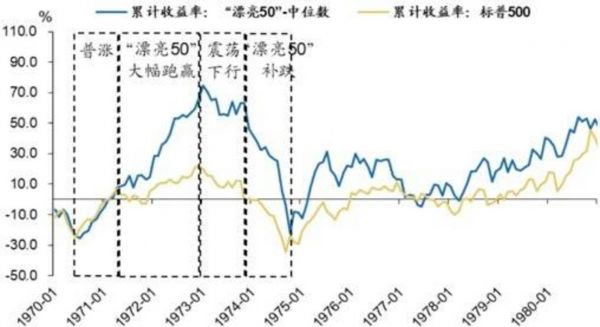

探讨消费白马股估值是否过高的问题之前,我们不妨先回顾下美国20世纪70年代初的“漂亮50”行情。

所谓“漂亮50”,指的是美国20世纪60年代末至70年代初,在纽约证券交易所备受追捧的50只大盘股,它们当中有很多我们至今仍然耳熟能详的消费品牌,比如麦当劳、可口可乐等等。

“漂亮50”一个最主要的特点就是高盈利、高PE同时存在,直译为“很贵的好股票”。

自1971年开始,“漂亮50”股价和估值水平迅速抬升,1972年底估值中位数超过40倍,最高的宝丽来公司估值甚至超过了90倍,而同期标普500估值中位数仅为12倍。

另一方面,“漂亮50”的投资回报率也十分惊人。1970年6月至1972年底,“漂亮50”指数累计上涨89%,相较标普500获得35%超额收益。

▼ 从股价表现看

“漂亮50”大幅跑赢标普500

数据来源:Wind,国泰君安证券研究

▼ 从估值水平看

“漂亮50”长期存在估值溢价

数据来源:Wind,国泰君安证券研究

反观中国,目前消费板块最大的争议点无疑是“估值是否过高”。

然而我们认为,当消费行业发展到一定阶段时,对其龙头不应该简单地按照市盈率(PE)判断估值水平高低。

02、消费股的估值模型正在发生改变

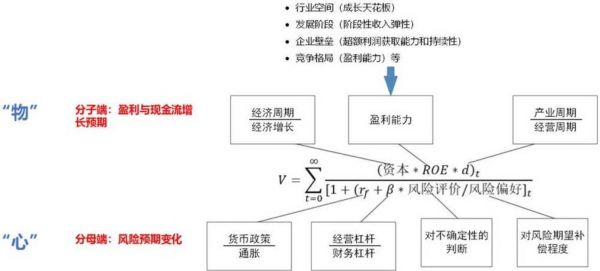

从技术层面来说,我们认为消费行业的估值体系正在从PE模型向DDM模型转变。而这背后,是资本市场对消费行业的理解在进化。

通常而言,在企业起步和发展阶段,估值方法主要以PEPEG为主。

一旦当企业在行业中具备一定竞争优势,能够以强势品牌获取超额利润之后,我们认为其估值方法可以满足应用更为严苛的DDM模型。

▼ 消费品公司估值系统

已经发生转变

数据来源:国泰君安证券研究

以下是DDM估值模型的核心公式:

▼ 围绕DDM模型重构

消费行业估值体系

数据来源:黄燕铭所长培训教材,国泰君安证券研究

从公式我们可以看出,DDM模型的分子端代表了盈利能力和成长性,描述的是投资者对企业未来经营的预期,即对客观世界“物”的预期。

而分母端主要描述风险预期的变化,即投资者的内心世界。这其中,β×风险评价代表了投资者对企业预期盈利不确定性的判断,而风险偏好描述的是投资者的投资心态。

这么说有些抽象,让我们以耳熟能详的雀巢公司为例,分析其发展周期中的估值模型切换。

作为全球化食品巨头,雀巢公司1989-2000年处于快速发展期,这一阶段PE估值稳定提升;2000-2008年,PE估值与营收增速同步波动;2009年至今,雀巢通过并购整合,业务板块与产品品牌不断壮大和完善,实现了高度稳健的内生增长,估值溢价越来越明显。

与此同时,在2017年,雀巢的PE达到历史最高水平35倍,为投资者带来丰厚的回报。

从这个案例我们可以看出,一旦消费品企业建立起稳固的竞争优势、持续的盈利能力,估值不会下降,反而会屡创新高。

▼ 雀巢上市以来PE整体保持增长态势

2017年达到历史最高水平

数据来源:Wind,国泰君安证券研究

雀巢的案例并非“个案”,纵观整个海外市场,消费龙头进入成熟期后,营收和净利润增速可能趋缓,但估值水平并不会下降。

除了上文提到的雀巢之外,宝洁和耐克在经历了高速增长期后,目前已进入平稳发展阶段,但估值水平仍持续提升。

沃尔玛快速成长扩张期估值明显提升,增长趋缓后估值中枢有所回落,但2011年起超市行业平稳发展,沃尔玛凭借竞争优势逐渐占据垄断地位后,估值迎来向上修复。

可口可乐在持续高分红的机制下,PE估值稳定在20倍以上。

以上案例均说明,消费龙头一旦建立起足够深的“护城河”,稳健增长、市占率提升、盈利改善、持续分红等就足以支撑其估值水平。

03、机构抱团消费龙头达到历史高位

在目前的中国二级市场,尽管大消费行业估值已然不便宜,但众多机构资金依然保持较高的配置热情。

从国内资金配置的角度而言,消费白马的配置热情达到空前水平。

以公募资金为例,过去3年公募的持仓结构发生明显变化,呈现向A股核心资产“抱团”的趋势,其中前50大重仓股市值占比从2016年的27%上升至目前的50%以上,白酒板块持仓比例突破历史新高,食品饮料中的大众消费品、家电中的白电也处于历史较高水平。

▼ 2019年三季度大消费行业整体持仓稳定

食品饮料、家电超配比例最高

数据来源:Wind,国泰君安证券研究,统计口径为重仓持股且不含港股

从海外资金配置的角度而言,MSCI第三次提升A股纳入比例,北上资金加速流入,大消费行业占据配置榜首。

2019年初至今,外资通过陆股通渠道已累计净流入8675亿左右。其中,北上资金持股市值最高的前4大行业是食品饮料、耐用消费品与服装、银行和医药生物,持仓市值均超过千亿元。

11月8日,MSCI再次宣布,将实施纳入A股扩容的第三步,将指数中所有大盘A股(包含符合条件的创业板标的)在MSCI新兴市场指数中的纳入因子从15%增加至20%。

而根据此前披露的名单,大盘股公司主要分布于食品饮料、家电、医药、非银和地产,反映出海外资金“长期做多中国、加仓大消费”的信心。

▼ 北上资金主要流向

食品饮料、耐用消费品等行业

数据来源:Wind,国泰君安证券研究

纵观市场,我们不难发现,消费股尤其受到大资金的重点青睐,分析其背后原因,我们认为有两点:

1、业务模式清晰,财务内容简单

2018年底以来,市场上出现了大量曾经的明星白马股暴雷,遍布各个行业,医药、基础化工、环保是重灾区,而本轮白马股暴雷潮基本未涉及食品饮料、家电等消费行业。

而白酒、乳制品、调味品、家电上市公司财报内容相对比较简单,业务模式容易理解,在白马股中具备比较优势和防御属性。

对其它行业白马股的避险行为引发的重仓股再配置,也是本轮白酒、家电领涨的一个原因。

2、经济下行期更具避险属性

从产业角度而言,消费行业属于持续成长性行业,beta系数更低,更受大资金青睐,无风险利率缓慢下行的大背景下更是如此。

04、消费股抱团行情何时会结束

我们认为,消费行业属于长周期的产业投资逻辑,如果不出现持续的业绩低于预期或者极端的外部事件,“抱团”现象很难打破。

仍旧以美国“漂亮50”为例,“漂亮50”行情走向终结主要有三方面原因:

1)美国大幅的财政赤字和信贷扩张积聚高通胀泡沫,粮食危机触发CPI上行,美联储不得不加速收紧货币政策;

2)1973年石油危机爆发,导致通胀进一步恶化,原材料成本上升侵蚀企业盈利,企业毛利率和盈利增速双双下行,股市由牛转熊;

3)自1973年起,“漂亮 50”的盈利增速和ROE开始回落,盈利稳定性受到市场质疑。

我们认为,A股机构“抱团取暖”的现象只可能在两种情况下被打破:

第一种情况是消费龙头业绩持续低于预期,但目前而言,贵州茅台、五粮液、格力电器、美的集团等白马股营收和净利润保持稳定增长;

第二种情况是像美国“漂亮50”那样,A股遭遇大的外部变动,例如中美摩擦全面升级或全球经济断崖式衰退,但目前来看概率很小。

不过,从2019年三季度持仓情况来看,基金确实出现了减仓消费、加仓科技的现象。

自8月份开始,A股科技股整体走强,分别走出了华为产业链、5G产业链和自主可控等主题。

从2019年三季度持仓情况来看,主动投资偏股型基金三季度对立讯精密、恒瑞医药和海康威视大幅度增持,对伊利股份、美的集团、招商银行、五粮液等个股有所减持,展示了市场对科技、消费主题此消彼长的关注趋势。

▼ 基金合计持有的

前20只重仓股增、减持情况

数据来源:Wind,国泰君安证券研究

但我们认为,科技股的崛起并不会造成消费股的崩盘,短期市场调整不会使得当前市场偏好的价值风格完全转向。

从后续配置上,我们建议从两条主线主线挖掘投资机会。

1)供给看效率:经营效率高、业绩增长稳健、竞争优势明显的龙头企业,将会持续通过挤压中小企业的市场份额来获得成长,值得重点关注。

2)需求看红利:三四线市场仍存在巨大的消费需求红利,看好所处赛道成长性强、行业逻辑和收入端均有支撑的企业,尤其是战略重心向低线级市场扩张、能够通过自身管理及成本优势提升市场份额的龙头公司。

附:“消费出长牛”的全球经验

# 美国

回顾美股近50年历史,快速消费品、医药行业诞生了很多投资回报率惊人的长牛股。

在《投资者的未来》一书中,西格尔教授通过对1957年~2003年标准普尔500指数成份股进行数据分析,整理出 1957-2003 近 50 年间美国股市回报率最高的20只股票,这20家公司不仅成功穿越了多个经济周期波动未被市场淘汰,并且平均取得了942倍的投资回报,大幅超越同期标普500指数。

这20家公司中有11家来自快速消费品行业,6家来自医药行业,比例高达85%,包括大名鼎鼎的菲利普莫里斯公司(大型烟草生产商,投资回报率4625倍)、小脚趾圈实业公司(糖果公司,投资回报率1090倍)、可口可乐(饮料制造商,投资回报率1051倍)、百事可乐(饮料制造商,投资回报率865倍)、高露洁棕榄公司(家具护理公司,投资回报率760倍)、亨氏公司(营养食品生产商,投资回报率635倍)。

▼ 美国1957年~2003年投资回报率

最高的20家上市公司

数据来源:国泰君安证券研究 注:相对权重定义为[基金配置的权重 / 流通市值权重]

# 英国

英国公司市值排名前20的股票中,消费行业占据7个席位。

回顾2008-2018年十年间,英国市值最高的20家上市公司,Unilever、帝亚吉欧、力拓集团、利洁时、康帕斯集团、帝国烟草、乐购这7家公司均属于消费行业,十年间累计涨幅分别达到2.70倍、2.92倍、3.44倍、2.18倍、5.31倍、1.07倍、-0.32倍,除乐购外收益率均跑赢同期富时100指数。

▼ 英国市值排名前20的

股票中有7个消费股

数据来源:Bloomberg,国泰君安证券研究

# 日本

汽车为日本最为倚重的支柱产业,汽车股崛起成为日本经济增长的缩影。

众所周知,日本是高度发达的资本主义国家,二战后得到美国的帮助,日本经济迅速崛起,成为经济大国。

事实上,日本经济能够实现腾飞,汽车产业功不可没。2018年汽车产业在日本工业产值中的比重达到40%,汽车与相关产业至少为日本提供了超过530万个就业岗位,占据日本劳动人口的10%。

而日本2008-2018年收益率排名前十的公司中,斯巴鲁、五十铃汽车、东方乐园株式协会这三只消费股分列第二、第四、第九位,汽车股排名靠前,其年化收益率达到29%、23%、21%,累计涨幅为11.3倍、7.24倍、5.55倍,均大幅跑赢日经225指数。

▼ 日本2008年~2018年收益率排名前十的公司中

有三个消费股,汽车股排名靠前

数据来源:Bloomberg,国泰君安证券研究

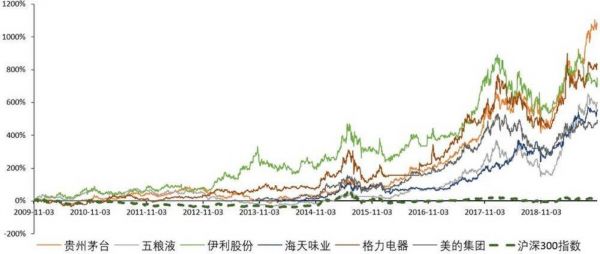

# 中国

消费龙头股无惧市场波动,股价表现远远跑赢大盘。

复盘10年股价表现,贵州茅台、五粮液、伊利股份、海天味业、格力电器、美的集团涨幅达到10.8倍、6.1倍、7.6倍、5.6倍、9.1倍、5.3倍,而同期沪深300指数只录得16%涨幅,远远跑输消费白马股。

展望未来,内需消费占GDP的比重越来越高,消费升级趋势不断延续,消费龙头只要能够保持产品竞争力和公司所处的行业格局,最终的盈利和财务表现仍然会长期向好,未来跑赢大盘仍然是大概率事件。

▼ 和沪深300指数相比

消费龙头股具备非常明显的超额收益

数据来源:Wind,国泰君安证券研究

相关推荐

消费行业的“核心资产”股,估值太贵了吗?

消费行业的“核心资产股”,估值太贵了吗?

国泰君安九大消费团队年度策略:2020,消费行业的“小龙头时代”

起底独角兽的估值魔法

从领涨到领跌,科技股的估值逻辑断了吗?

风口上的B站:中概股估值的轮回

万字重估百度,到底值多少钱?

互联网行业的周期就要来了吗

银行业的估值为什么低?

企业服务创业者必读:影响公司估值和发展的核心指标

网址: 消费行业的“核心资产股”,估值太贵了吗? http://www.xishuta.com/zhidaoview4355.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181