从巴菲特致股东信提炼的26条投资箴言(五)

神译局是36氪旗下编译团队,关注科技、商业、职场、生活等领域,重点介绍国外的新技术、新观点、新风向。

编者按:巴菲特是有史以来最伟大的投资者。每年他都会给公司的股东写一封信,信中既汇报了公司的业绩表现,也会传播其投资理念,总结经验教训,是投资圈不可或缺,需反复研读的珍贵材料。在这方面,CB Insights做了很好的功课,它把巴菲特近40年的致股东信进行了梳理,提炼出来26条巴菲特的投资箴言。正值本世纪迄今最大的黑天鹅时刻之际,好好看看他老人家的教诲,也许能帮助我们度过这一危机。原文发表在cbinsights.com上,标题是:26 Lessons From Warren Buffett's Annual Letters To Shareholders。鉴于篇幅关系,我们分八部分刊出,此为第五部分。

延伸阅读:

从巴菲特致股东信提炼的26条投资箴言(一)

从巴菲特致股东信提炼的26条投资箴言(二)

从巴菲特致股东信提炼的26条投资箴言(三)

从巴菲特致股东信提炼的26条投资箴言(四)

价值投资

12.永远不要因为觉得公司便宜而投资

巴菲特对便宜货(编者注:此处的便宜跟“便宜的时候买”的便宜不是一个概念,后者是指价格相对于价值便宜)的不信任,主要源自伯克希尔·哈撒韦早期做过的一系列糟糕的收购和投资。

他在1979年致股东信中曾详细讨论过一个典型案例,也就是Waumbec Mills收购案。

(1979的)几年前,巴菲特决定要买入Waumbec Mills,因为该公司的股价太低了—甚至已经低于公司本身的营运资本,就像他在1979年所写那样,这意味着巴菲特“几乎不用花钱就得到了大量的机器和地产”。

所有人都认为这是一笔好得不得了的的交易。不过,尽管这笔交易很有吸引力,但对于伯克希尔·哈撒韦公司而言,收购仍然是个错误。后来无论公司如何努力想要扭转困境,业务依然不见起色。

因为整个纺织业已陷入低迷。

巴菲特在1985年写道:“最后一点用都没有,而这一切都因我没有及早结束这项事业,最近《商业周刊》有一篇文章提到1980年以来一共有250家纺织业结束营运,这些工厂的老板并没有对我隐瞒任何信息,只是他们能够更客观地看待事情。”

归根结底,巴菲特对便宜公司(低价股)及其问题的厌恶,意味着尽管部分投资者认为重仓这些公司有好处,但巴菲特和伯克希尔·哈撒韦宁愿仓位少点也要持有昂贵公司(高价股)。

他在2014年写道:“在伯克希尔,我们宁愿持有优质公司的大量非控股,也不愿100%控股一家只能算过得去的公司。哪怕只能拥有希望之钻的一部分,也要好过买下全部的人造钻石。”

13.预期会发展不能是投资公司的唯一理由

巴菲特是价值投资的典范——根据对公司基本面(股息收益率,市盈率,市净率等)的某种分析,购入相对于价值股价被低估的公司股票。

巴菲特自己是这样阐述这一战略的:“寻找价格合理的杰出公司”,而不是找价格便宜的平庸公司。

但巴菲特信奉“价值投资”并不意味着他不相信发展——这只是意味着他不会仅仅因为公司有发展潜力而去投资。

不过,巴菲特在1992年的信中指出,很长一段时间以来,对“价值”感兴趣的投资者与对“增长”感兴趣的投资者这两种人被认为是冲突的。

有这样的想法的人认为,成长型投资者主要想找的是那些表现出增速高于平均的公司。投资者喜欢的,有那种发展速度的公司的股票也许今天看起来有点贵,但如果其增速达到或超过预期的话,那就是值得的。

另一方面,他们认为价值投资者在基本面分析时忽视了潜在增长的作用。

但巴菲特拒绝这种对立性的分析,他自豪地宣称“增长与价值密不可分”。

他在1992年的信中写道:“大多数分析师认为,他们必须在通常被认为是对立的两种做法之间做出选择:要么选‘价值’,要么选‘增长’。”

“我们把它看作是模糊不清的想法(为此我个人必须承认,好几年前我也曾这样想)……成长性永远都是价值评估的一部分,它构成了一个变量,其重要性可以从可忽略不计到无比重要,其作用可以是消极的也可以是积极的。”

对巴菲特而言,价值投资意味着“用最划算的钱追求价值”。因为预期会展现出健康的长期发展态势而给予公司更高的估值,这跟仅仅因为你相信它会成长然后证明你估值的合理性是两码事。巴菲特可不喜欢后者的做法。

14.永远不要用自己的股份去收购别人的

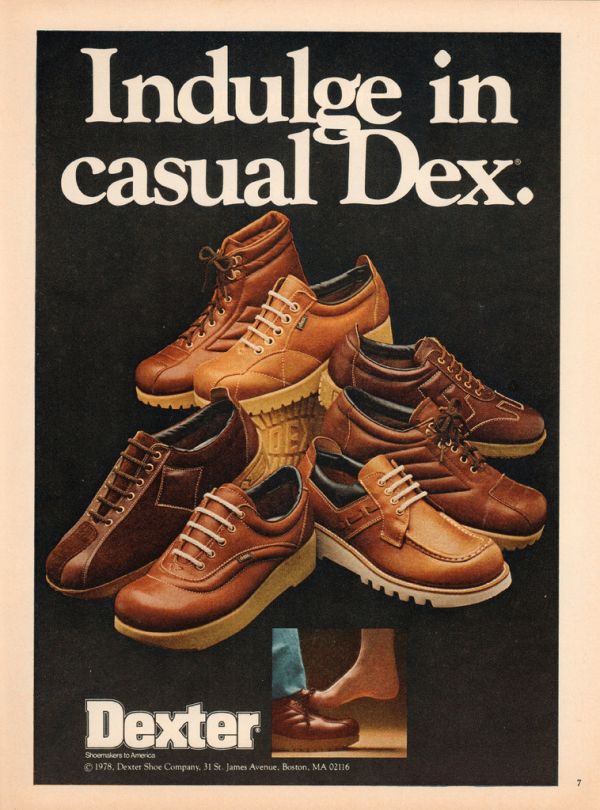

巴菲特自述作为投资者犯下的最糟糕错误之一,是1993年全资收购了Dexter Shoe Company。

这是伯克希尔·哈撒韦公司(Berkshire Hathaway)过渡为通过收购其他公司赚取大部分收入而进行的首批重大收购之一。在此之前,伯克希尔·哈撒韦(Berkshire Hathaway)大部分是通过投资股票赚钱的。

在向主要收入靠收购企业的转型过程中,这是伯克希尔·哈撒韦做出的第一笔重大收购之一。在此之前,伯克希尔·哈撒韦主要靠投资股票赚钱。

为了帮助转型而选中Dexter Shoe,巴菲特大概做出了自己最糟糕的一个选择。

几年之内,Dexter价格相对较高的鞋子就被大量廉价的进口鞋挤出了市场。公司股价在短短几年内几乎降为零。他在2007年的股东信中写道:“原先我所认为的经久不衰的竞争优势在几年之内就销声匿迹。”他说这是自己整个职业生涯的最大败笔。

2001年,Dexter Shoe彻底停工后,Dexter镇也陷入了萧条。

对于巴菲特来说,雪上加霜的是,这笔交易他还不是用现金完成的——他几乎所有的收购都是通过伯克希尔·哈撒韦完成的,只不过是用伯克希尔·哈撒韦的股票。

“用伯克希尔的股票去收购(Dexter Shoe)更是错上加错。这导致伯克希尔的股东损失的不是4亿美元,而是35亿美元。实质上,我这是用一家优秀企业1.6%的股份——现在已价值2200亿美元——收购了一家毫无价值的企业。”

不管用哪种方式,收购Dexter Shoe都是一个错误,但用伯克希尔的股票收购只会让问题变得更糟。巴菲特没有动用现金,而是动用了一家在未来10年业绩远超标普500的公司的股份去换购。那之后的每一年回想起来,他的心都会变得越来越痛,因为这会显得当年对Dexter Shoe收购给出的价钱变得越来越贵。

“因为我的错误导致伯克希尔股东的给予远远超过了自己的所得(尽管圣 经认可,但在收购企业时,这种做法远得不到上 帝的眷顾)”

以至于他后来写道:“现在我宁愿做肠镜检查也不愿增发伯克希尔股票。”

译者:boxi

相关推荐

从巴菲特致股东信提炼的26条投资箴言(五)

从巴菲特致股东信提炼的26条投资箴言(八)

从巴菲特致股东信提炼的26条投资箴言(六)

从巴菲特致股东信提炼的26条投资箴言(七)

从巴菲特致股东信提炼的26条投资箴言(四)

从巴菲特致股东信提炼的26条投资箴言(三)

从巴菲特致股东信提炼的26条投资箴言(二)

从巴菲特致股东信提炼的26条投资箴言(一)

巴菲特的2020年致股东信,暴露了自己资产配置的致命问题

火力全开:贝佐斯致亚马逊股东信惹上两党之争

网址: 从巴菲特致股东信提炼的26条投资箴言(五) http://www.xishuta.com/zhidaoview7889.html

推荐专业知识

- 136氪首发 | 瞄准企业“流 3930

- 2失联37天的私募大佬现身,但 3220

- 3是时候看到全球新商业版图了! 2809

- 436氪首发 | 「微脉」获1 2759

- 5流浪地球是大刘在电力系统上班 2708

- 6招商知识:商业市场前期调研及 2698

- 7Grab真开始做财富管理了 2610

- 8中国离硬科幻电影时代还有多远 2328

- 9创投周报 Vol.24 | 2186

- 10微医集团近日完成新一轮股权质 2181