市值蒸发800亿,爱美客失宠了吗?

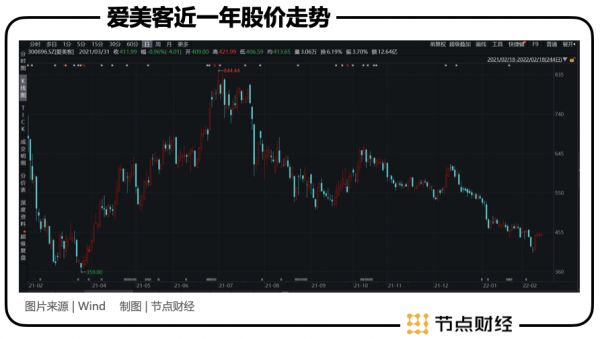

近期,爱美客赴港上市申请材料“失效”,这意味着爱美客首次冲刺港交所折戟。过去一年里,在医美行业,爱美客混得依然风生水起;而在资本市场,2021年的爱美客日子却不好过。一直以来备受机构青睐的爱美客,在过去一年里股价腰斩。一路从最高点的844.44跌至405,这几天才略有超跌回暖迹象。

爱美客在2020年上市以后,一直是A股的明星股,股价一路从171.91涨到844.44,作为“医美茅”可谓是无限风光,备受追捧,市值一度达到1800亿以上,何以一年不到市值缩水至970?不禁要问,是基本面不好了吗?是投资逻辑变了吗?

显然不是,据爱美客业绩预告,2021年归母净利润预计在9.0~10.0亿元,同比增长104.66%-127.40%;归母扣非净利润预计为8.5~9.5亿元,同比增长100.36%~123.93%。业绩持续亮眼。我们分析,爱美客此番大幅回调是估值偏高、政策趋严带来的行业风险、抱团股瓦解、在市场风险不断加大之下的市场情绪的极端作用的综合反映。

所以说,腰斩,要说合理也合理,是对之前“左倾”极致情绪的纠偏,要说不合理也不合理,爱美客的基本投资逻辑和基本面并未改变,情绪化的作用似乎再次被放大了。

我们抛开市场情绪,冷静下来,爱美客值不值一个高估值?

01 行业增长红利及国产替代

受益于人均收入水平的提高带来的消费升级、医疗美容观念的转变、医疗技术的不断成熟、人口结构的变化,一方面,需求增加,人们对美的追求愈发强烈;另一方面,供给增加,越来越多私人资金进入市场,医疗美容机构暴增,近些年我国医美行业得已快速成长。

据艾瑞咨询《2020年中国医疗美容行业洞察白皮书》,预测2023年中国医美用户达2548.3万人。虽然我国医美用户肉眼可见的增长,但与美、韩等发达国家相比,市场渗透率仍处在较低水平,可见我国医美还处于初级阶段,拥有巨大的市场空间。可以说在“颜值经济”的带动下,医美是未来不可或缺的行业,或是长久的朝阳行业。

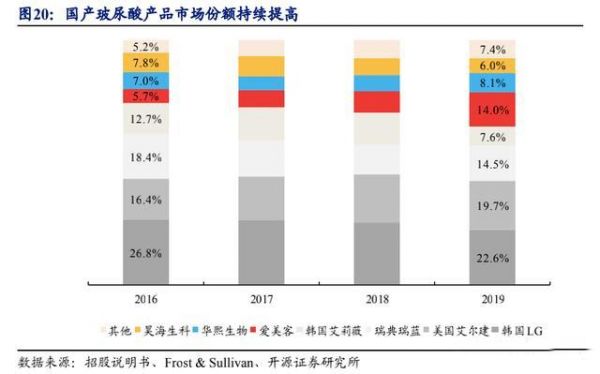

可以看到在爱美客优势项目玻尿酸市场,虽然外资品牌仍然占据主要份额,但国产品牌崛起速度很快。随着文化自信、国货崛起的潮流,国产品牌替代将是大势所趋。

相比于进口玻尿酸而言,一方面,国产玻尿酸具有价格更为低廉、利润空间更大、性价比更高的优势;另一方面,随着技术进步及品质提升,国产品牌开始向进口品牌的品质靠拢,消费者对国产品牌的认可度也会随之提升。

虽然2021年6月以来,医美行业监管趋严,政策力度及频次都有提升。这在短期看,释放了行业风险,似乎利空于医美行业。但从中长期的角度看,更多的还是推动行业整体的可持续发展,加速行业资源整合、向更有实力、品质更高的龙头企业集中。作为本土玻尿酸三巨头之一的爱美客,长期看来必将受益于此。

那么,处在优势行业中的爱美客,其竞争壁垒如何,反映在其盈利能力上又如何呢?

02 竞争壁垒及盈利能力

由于医美行业的特殊性质,其行业壁垒远高于普通美容化妆品,好比注射型玻尿酸就属于医疗器械,受到国家严格管控。在这个行业,资质就是壁垒。据悉,全国只有40张牌照。而爱美客已拥有五款获国家药监局批准的III类注射用透明质酸钠系列产品,为获得国家药监局批准的同类产品最多的企业。

此外,其创新和研发实力与成果,也是其高竞争壁垒的重要因素。爱美客作为医美龙头,同时也是国家级高新技术企业,建有生物可降解新材料北京市工程实验室。且作为牵头单位参与了国家科学技术部“十三五”规划国家重点研发计划“新型颌面软硬组织修复材料研发”项目。目前已经拥有32项专利,其中发明专利18项,研究成果斐然。

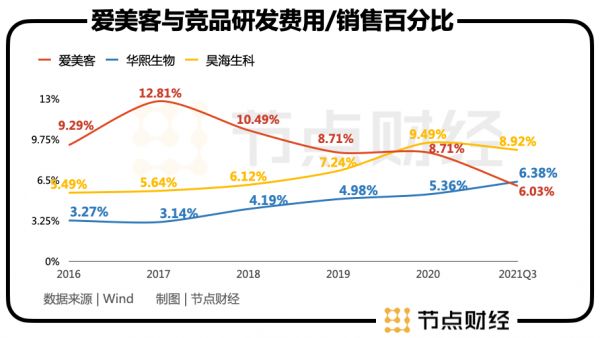

但对比来看,虽然爱美客研发费用在不断提升,比之五百多亿市值的华熙生物、一百多亿的昊海生科,似乎研发投入力度是最低的。

我们可见,爱美客的研发费用/销售百分比甚至是逐年下降的,而与此同时,华熙生物与昊海生科该比例却在逐渐提升。爱美客的研发重视度似乎不比其他龙头。

此外,其竞争壁垒还体现在其定价权,这在其盈利能力上反映明显。可能很多人听说过医美行业是暴利行业,那么怎么个暴利法呢?

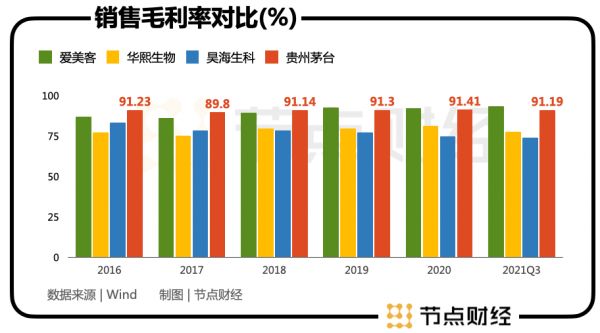

如图所示,爱美客的毛利率常年维持在85%以上,而且还有逐年提升的趋势,截至2021Q3,其销售毛利率已经达到93.54%。虽然整个医美行业普遍具有高毛利的特点,但我们可见华熙生物与昊海生科毛利率均维持在75%-80%左右,且昊海生科的毛利率还有下降趋势,截至2021Q3,华熙生物与昊海生科毛利率分别为77.79%、74.24%,远低于爱美客。

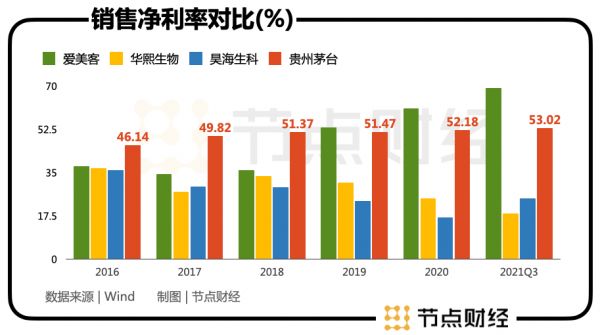

而销售净利率方面差距更大。三年前,爱美客、华熙生物及昊海生科还在相同水平线上,而这三年差距渐趋拉大,截止2021Q3,其销售净利率分别为69.25%、18.39%、24.65%。可见爱美客的费用管理能力更强。

爱美客素有“医美茅”之称,如今看来,这倒不仅仅因其龙头地位与股价走势,其商业模式的优异程度与盈利能力也可与茅台同台较量。2021Q3茅台的销售毛利率与销售净利率分别为91.19与53.02,爱美客倒是更胜一筹。

下面,我们来看下,是什么样的产品矩阵与战略布局支撑了爱美客的高毛利与品牌力。

03 产品矩阵及战略布局

1)以玻尿酸为基础打开其他赛道

爱美客,玻尿酸无疑是爱美客的一项核心竞争力。爱美客的产品矩阵也是基于玻尿酸而发散。爱美客一方面针对不同群体不同需求,精耕玻尿酸赛道;另一方面,通过玻尿酸作为市场的接口,进而发展基于其他基础制品的医美赛道。

爱美客试图把玻尿酸赛道做到极致,

不断开辟新的市场。据弗若斯特沙利文研究报告统计,截至2020年,爱美客透明质酸钠类注射产品,按销售量计算的国内市场份额达到27.2%,排名第一;按金额(入院价)计算的国内市场份额已达到14.3%,在国产企业中排名第一,在所有国内及国际制造商中排名第三。

而谈及爱美客在透明质酸领域的统治能力,不得不归功于其爆品——嗨体(嗨体是一种注射用透明质酸钠复合溶液,经过CFDA批准的用于皮肤真皮层注射的三类医疗器械产品。)嗨体用于颈纹修复,在国内仅此一张牌照,爱美客一家独大,几乎没有竞争对手。

祛黑眼圈的熊猫针和去颈纹的颈纹针分别以订单的17.05%和8.87%占玻尿酸需求榜单的第二位和第三位,需求持续提升;另外,冭活泡泡针(水光针类别)、骨性玻尿酸填充物宝尼达市场青睐度、市场认可度也在逐渐提升。

不拘泥于玻尿酸赛道,爱美客也在积极探索其他赛道。逐渐从玻尿酸赛道扩展至胶原蛋白赛道,发力新的增长点。比如再生产品童颜针(濡白天使),在21年8月上市以后迅速打开局面。爱美客是否可以以此为基点,进一步打开更多的市场空间,也是是否可以缓解市场对于爱美客品类线局限于玻尿酸这一单一赛道的担忧的关键。

2)从产品向生态的战略发展

爱美客对医美行业的战略布局不仅仅是产品、技术,其在围绕“新医美、新经济”不断探索医疗美容的理论前沿和技术创新的过程中,对服务以及医美生态也进行了战略布局。

拿濡白天使来说,通过与优秀医师资源进行绑定,进行渠道与产品的创新发展,通过设立医生注射牌照申领制度,爱美客将产品与医生相结合。这一方面方便对客群的精准定位,一方面可大大减少医疗事故发生的风险,另一方面则可以减少高端产品的推广成本。

从产品至服务,从服务至生态,是大消费、大医疗领域的大势所趋,爱美客也在不断践行中,虽然现阶段还成果不是特别明显,收效很难在短期内进行量化,但其战略发展方向是符合时代发展方向的,故而长远发展来看,是可以为其带来预期空间的。但具体的战略进展,还要看其生态建设进一步落地的动作。

爱美客的高估值是由其行业前景、公司可持续高成长性与竞争壁垒来共同支撑,但这并不意味着拿着爱美客就高枕无忧了,我们可见即便是市值股价腰斩的今天,爱美客的市盈率仍然高达102.32,当然随着可持续的高增长的业绩发布,这一估值会自动明显下降,但仍然有很多不确定性。

“颜值经济”催化下的医美行业市场空间巨大,这必然吸引更多的资本来逐利,原有的竞争对手之间竞争会加剧,新增的、跨界的竞争对手也会越来越多,在先发优势面前,爱美客能否维持甚至是强化优势地位,也要看爱美客的技术创新能否跟上。

爱美客虽然发力其他赛道,新产品也广受市场看好,但依然存在新产品孵化不及预期的可能,具体成效如何,仍需市场数据来检验。

宏观政策方面,对暴利行业、垄断行业的严厉监管仍在持续,后续会否有进阶的行业风险的释放,也未可知。虽然我们说通常政府对行业的监管,有利于该行业有序长远发展,但对于资本市场而言,以此带来的预期业绩影响及情绪的释放一直是个“恐怖故事”。

风险即机会,机会即风险。对于还处于初级发展阶段的国内医美来说,爱美客的路还很长,我们拭目以待。

*节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

本文来自微信公众号 “节点财经”(ID:jiedian2018),作者:零度 ,36氪经授权发布。

相关推荐

市值蒸发800亿,爱美客失宠了吗?

爱美客约等于中国建筑?

“医美茅台”爱美客赴港上市,千亿市值巨头能靠玻尿酸吃遍天吗?

爱美客VS华熙生物,“看脸时代”谁是老大?| 角斗场

疯狂的爱美客:上市五个月股价上涨11倍,毛利超过茅台

“医美茅”爱美客递交赴港IPO申请,2020年营收7亿毛利率92%,A股市值超1400亿元

千亿爱美客赴港上市,产品结构单一,如何撑得起205倍市盈率?

多点解读爱美客赴港:是“女人的消金窟”还是“大佬的掘金池”?

比茅台还暴利,玻尿酸巨头爱美客上市了

华熙生物、昊海生科、爱美客半年报PK,医美三剑客谁最强?

网址: 市值蒸发800亿,爱美客失宠了吗? http://www.xishuta.com/newsview59549.html

推荐科技快讯

- 1问界商标转让释放信号:赛力斯 95792

- 2报告:抖音海外版下载量突破1 25736

- 3人类唯一的出路:变成人工智能 25175

- 4人类唯一的出路: 变成人工智 24611

- 5移动办公如何高效?谷歌研究了 24309

- 6华为 nova14深度评测: 13155

- 7滴滴出行被投诉价格操纵,网约 11888

- 82023年起,银行存取款迎来 10774

- 9五一来了,大数据杀熟又想来, 9794

- 10手机中存在一个监听开关,你关 9519